芯片股走強、ETF卻遭大量贖回 基金經理:並不罕見

原標題:芯片股走強,ETF卻遭大量贖回!基金經理:並不罕見

在半導體板塊、芯片板塊個股持續走強的背景下,相關ETF產品卻遭遇資金大量流出。

Choice數據顯示,從6月1日起截至6月21日收盤,半導體ETF(512480.SH)合計減少12.66億份,而芯片ETF(512760.SH)則合計減少11.08億份。而在這段時間,半導體ETF和芯片ETF淨值漲幅分別達到了12.56%和12.01%。

多名基金經理對第一財經記者表示,這種“看似不尋常”的現象其實並不罕見。

部分投資者獲利了結

6月14日至6月18日當週,是半導體和芯片領域個股全面爆發的一週。

尤其是6月17日當日,聚燦光電、全志科技、芯海科技、臺基股份、佳禾智能等公司股價紛紛觸及20%的漲停板。

這也直接導致重倉芯片、半導體個股的基金全面飆紅,以長城久嘉創新成長爲例,6月17日該基金單日淨值漲幅達到9.19%,排名第一。一季報顯示,該基金前十大重倉股幾乎全部是芯片半導體個股。

然而另一方面,芯片、半導體ETF卻遭到資金大量拋售。6月15日至18日四個交易日間,5只芯片、半導體ETF份額均有不同程度的縮水,合計減少36.84億份。若按區間成交均價估算,上週有高達48.24億元資金淨流出。

其中,華夏國證半導體芯片ETF上週縮水17億份,遭遇逾23億元的淨贖回。國聯安中證全指半導體ETF和國泰CES半導體芯片ETF雙雙“失血”10億元以上(按區間成交均價估算)。

一位ETF基金經理對第一財經記者表示,不少基金芯片ETF產品的規模都很大,不少在100億以上,有些甚至接近200億規模。“本身底層基數大,有波動時贖回數據自然相對明顯”。

Choice數據顯示,截至今年一季度末,華夏國證半導體芯片ETF(159995.OF)規模爲205.08億元。

上述ETF基金經理補充道:”相較其他行業,芯片行業從去年以來,震盪區間可能會更大一點。雖然過去幾個月板塊漲幅較爲明顯,並且已經到達高點位置,很多投資者已經產生了相當程度的浮盈,此時獲利了結、落袋爲安,看上去也是一個更安全的選擇。”

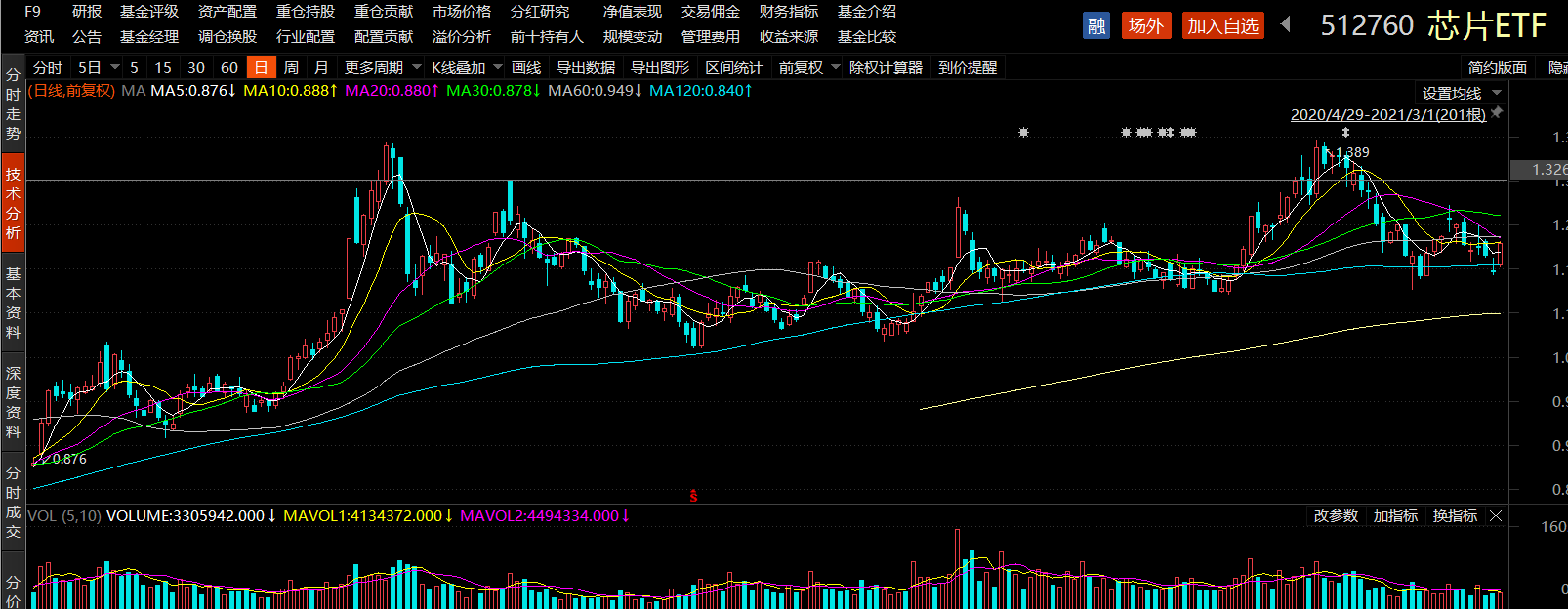

Choice數據顯示,從去年中旬以來,芯片ETF淨值確實產生了較大波動。

芯片ETF單位淨值一度從2020年4月30日最低點0.835元,於今年1月19日反彈至高點1.389元。

華夏基金芯片ETF基金經理趙宗庭總結了2020年芯片板塊波動的具體時間節點,以及背後的原因。

趙宗庭表示,2020年1月2日至2月25日,國證芯片指數漲幅74.42%,主要是由於市場對流動性寬鬆的預期帶動了市場整體的風險偏好提升,芯片板塊延續2019年的強勢而出現暴漲;2月26日至3月31日,指數跌幅35.46%,主要因爲全球疫情暴發,全球股市均在此期間有一定調整,而且全球疫情的突然爆發降低了對消費電子的需求,進而導致對芯片的需求發生急劇下跌。

4月1日至7月13日,國證芯片指數漲幅69.31%,期間先是盤整,然後在6月中旬起開始了爲期一個月左右的大幅上漲,主要原因是全球的疫情控制取得成效,而且由於在線辦公、遠程教育等新需求對筆記本PC、平板電腦PAD終端需求增長,帶來芯片的需求得到恢復;7月14日至10月26日,國證指數跌幅27.33%,這個期間的調整主要是由於貿易摩擦加劇。

10月27日至12月31日,國證芯片指數漲幅9.44%,這個區間也是以大跌後的震盪調整爲主,期間因爲實體清單事件的影響,芯片短缺現象逐步暴露出來。

接受記者採訪的基金經理中有不少人持續看好芯片板塊後續走勢。

中郵戰略新興產業基金基金經理許忠海對第一財經記者表示,整體“芯片荒”現在看至少要持續到2022年,會對“因爲階段性缺芯導致的優質公司下跌會進一步加倉。”

趙宗庭同樣認爲,“從目前情況來看,結合芯片產能緊張的狀況或許會續到2022年左右。”

“逢低買入、逢高派發”很正常

從過往歷史行情來看,ETF產品“逢低買入、逢高派發”的現象很正常。

“芯片板塊個股在上漲,所以芯片ETF淨值就會跟漲,ETF一個很重要的屬性就是交易功能,投資者很容易就把它作爲一個逢低買入,逢高派發的交易型的工具。所以很多情況下,特別是在一些行業ETF中,會出現ETF淨值越上漲、投資人越發贖回的現象”。上述ETF基金經理對第一財經記者說道。

比如2020年4月30日前後,科技板塊大幅上漲。Wind數據顯示,5G、芯片、半導體相關指數當時在近一週的時間內漲幅超過10%,相關指數基金亦表現亮眼,而相關行業ETF基金規模卻大幅縮水。

Wind統計顯示,以前期相對低位的4月13日基金份額與5月8日基金份額對比發現,其中5GETF份額減少53.30億份,降幅最多,該基金在4月中旬時份額一度突破300億份,份額縮水超過17%。份額下降第二的芯片ETF,減少36.12億份,份額較高位縮水近20%。

此外,從份額降幅靠前的ETF基金來看,均爲大科技類基金(包含5G、芯片、科技、新能源汽車等),可見,在此輪科技股反彈中,部分投資者選擇落袋爲安。

而2020年7月初,市場行情堪稱火爆,不僅A股相繼站上3000點、3100點,作爲行情風向標的券商板塊更是掀起漲停潮,證券公司指數四個交易日連續漲幅超20%,板塊內成交量超千億。投資者直呼“牛市來了”。

但在市場情緒一片高漲的同時,券商類ETF同樣發生了明顯的資金流出。

據Wind數據,截至2020年7月3日收盤,證券ETF、券商ETF、證券ETF基金、龍頭券商等券商類ETF均在7月以來發生了明顯的份額縮水。僅僅3個交易日,上述ETF的份額縮減均超過了1億份,其中證券ETF、券商ETF減少超過6.7億份,資金流出態勢明顯。