多空拉锯 沪铜上下两难

来源:期货日报

作者:季先飞

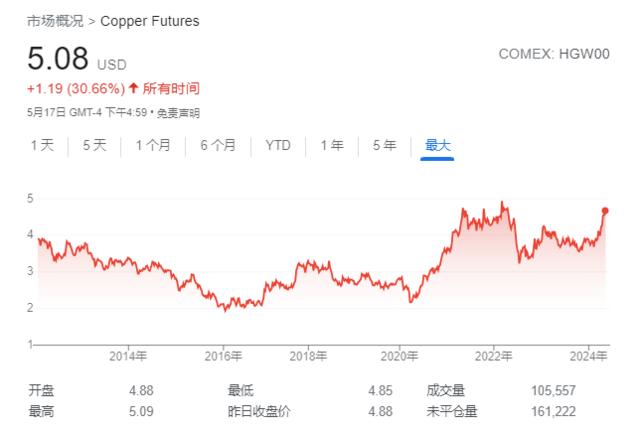

铜价自6月中旬以来持续振荡,其中伦铜振荡重心9400美元/吨,沪铜成交重心69500元/吨。宏观与微观现实博弈,价格暂时缺乏方向性走势。宏观面上,美联储缩减购债不会缺席,美元指数波动加大,对铜价产生持续压力。但基本面现实情况良好,国内社会库存持续回落,海外挤仓预期等将形成价格底部支撑。

缩减购债 市场的风险因素犹存

美联储缩减购债不会缺席,风险资产价格承压。美联储购债是非常规的货币政策,最终一定会退出,市场最为关注的是缩减购债的日期和步伐。当前美国通胀持续走高,但美联储更关注的是美国就业指标。美国9月新增非农就业人口大幅不及预期,但9月失业率好于市场预期,续创2020年3月以来新低。市场认为只要美国新增非农就业人口大于零,失业率持续好转,美联储就有可能缩减购债。美联储官员的偏鹰氛围越来越浓厚,美联储主席鲍威尔在国会听证会也表示,美国几乎满足Taper条件,市场认为美联储即将开启缩减购债的进程。

美联储释放流动性是驱动此前铜价上涨的重要因素,在流动性缩减的过程中,驱动铜价上涨的动力将衰弱,这将对铜价形成打压。从历史上看,美联储缩减购债前,铜价持续承压,但不会有方向性走势,但进入缩减周期后,铜价将持续承压。另外,美联储缩减购债之后,将有可能进入加息周期,市场依然会面对流动性减少的恐慌。

微观良好 价格底部支撑强劲

微观现实情况良好限制价格跌幅。铜精矿现货TC持续走高,加上硫酸价格高位运行,冶炼利润已经超过3100元/吨。但是,海外铜矿生产扰动还没有结束,将持续影响铜矿供应。五矿集团停止LasBambas铜矿的运营,附近省的社区抗议影响了供应物流。同时,智利11月正式选举投票,其新任总统政策有可能影响铜矿生产,铜精矿TC依然存在上升压力。储备局抛储3万吨,以缓解市场供不应求的局面,但是能耗双控对精铜生产依然产生影响,对冲部分抛储增量。此外,再生铜供应持续偏紧,马来西亚疫情使得再生铜拆解和出口受限,且中国海关对再生铜检验严格影响进口积极性,8月再生铜进口环比大幅减少。再生铜供应紧张,导致精废价差持续低位。

需求端,精铜杆需求增加,开工率整体回升。再生铜供应持续偏紧。马来西亚疫情使得再生铜拆解和出口受限,导致中国再生铜供应减少,精废价差再次下降。同时,天然气价格上涨提高再生铜杆生产成本,部分再生铜杆企业在双重压力下被迫停产或减产,这有利于提升精铜杆需求。同时,国网订单和民用线缆需求增加,叠加华南地区限电有所缓解,精铜杆开工率整体回升。限电政策影响铜管开工,但工程用管和中央空调用管量增加,支撑铜管企业订单。限电也影响到铜板带产量,但电子和新能源行业铜板带订单良好,导致铜板带交货期延长。后期重点关注建筑、电网等等行业的投资和修复情况。

总的来看,宏观和微观现实博弈,铜价暂时不会有方向性走势。美联储缩减购债担忧限制价格上方空间。但是,基本面依然良好,国内社库持续下降,海外货源也向国内流动,伦铜库存下降呈现加速迹象,0-3现货升水大幅攀升,这将对价格形成底部支撑。建议投资者在区间内寻找安全边际高抛低吸为主。(作者单位:国泰君安期货)