賣一間虧一間,軟銀也救不了OYO酒店

歡迎關注“新浪科技”的微信訂閱號:techsina

一年多覆蓋數萬家酒店、狂燒30億、運營粗放、管理不善……從2017年入華至今,這家定位中小單體酒店連鎖的印度獨角獸OYO,經歷過資本加持下瘋狂擴張的高光時刻,也經歷過疫情下高管離職、大規模裁員的至暗時刻。

此次IPO,是經歷一級市場多次輸血後,資本市場的又一次“大考”,時至今日依然依靠燒錢換市場的OYO,能否聚焦核心業務擺脫經營危機,實現商業模式的健康內循環?

文/祝婷婷

來源/商業數據派(ID:business-data)

被稱爲酒店業的“鯰魚”——OYO終於要上市了。

這家由27歲的瑞斯·阿加瓦爾(Ritesh Agarwal)創立的經濟連鎖酒店品牌,在經歷8年的發展後,於10月1日正式遞交招股書。與“印度版美團”佐馬託以及“印度版支付寶”Paytm一樣,OYO此次計劃在印度證券交易所上市。此次目標籌資約12億美元,其中包括700億盧比(約合9.44億美元)的新股發行,以及143億盧比(合1.93億美元)的要約出售(OFS, Offer For Sale),該公司總體估值爲90億美元(約合人民幣600億元)。

2013年,印度小夥瑞斯·阿加瓦爾(Ritesh Agarwal)推出名爲Oravel Stays Pvt的酒店聚合器,通過說服數千家經營不善的無品牌印度酒店以特許加盟的方式加入平臺,讓普通人花不多的錢就能住上舒服的酒店,OYO由此誕生。8年的時間裏,OYO已成長爲酒店業一隻不可忽視的獨角獸,一家集酒店、住宅、居住和辦公空間運營的連鎖管理公司。

據招股書顯示,目前OYO在35個國家擁有約15.7萬間客房。印度研究公司Redseer數據顯示,截至2021年9月9日,OYO在印度和東南亞地區擁有最多的酒店客房,而在短租民宿方面,OYO在歐洲市場的客房數佔據第二位,坐擁超過2.3萬家酒店和4.6萬個度假住宅。

天眼查APP顯示,OYO自創立起累計共完成20輪融資,金額超65億美元(約合人民幣超400億元),其中不乏軟銀集團、紅杉資本、光速創投等知名投資機構的身影,還包括了滴滴、華住集團、Grab、Airbnb、微軟等企業投資方。OYO稱所募集的資金將用於償還OYO的部分債務,並尋找新的業務增長機會。

高估值、負盈利,OYO的資本故事還能講多久?

瘋狂擴張與疫情滑鐵盧

在2018(2018年4月1日-2019年3月31日,下同)、2019(2019年4月1日-2020年3月31日,下同)、2020(2020年4月1日-2021年3月31日,下同)財年裏,OYO的營業收入分別爲632.97億盧比、1316.82億盧比、396.16億盧比,受疫情影響,2020財年營收大幅下挫。與此同時,在全球市場的激進擴張策略也導致其虧損居高不下。該公司2018年-2020財年虧損分別爲236.45億盧比、1312.28億盧比、394.38億盧比。

可以看出,近兩年的無論營業額高低,虧損額度都與營收基本持平,可以說租一間房不僅不賺錢,同時還虧掉一間。

OYO營收組成主要包括住宿服務銷售、預訂佣金、取消收入、增值服務收入以及旅遊、套餐和活動的銷售等業務版塊。儘管近年來由於其多元化的業務戰略,住宿服務佔營收比重有所下降,但目前來看仍是OYO的基本盤。OYO的住宿服務收入在2018、2019、2020財年分別605.51億盧比、1159.08億盧比、286.29億盧比,佔總體營收的比重分別爲95.66%、88.02%、72.26%。

值得一提的是,住宿服務銷售收入主要取決於OYO門店數和單店GBV。2020財年由於新冠疫情下各國的旅行限制,住宿需求的降低導致其主要營收大幅縮水。儘管OYO表示從2021財年的第三季度起,運營規模已經開始恢復,但疫情還是嚴重打擊了OYO的整體營收。

除了整合單體酒店外,OYO的預定佣金版塊也發展迅速。其收入從2019財年的2.96億盧比(約394萬美元)增加至至2020財年的71.33億盧比(約9494萬美元),增幅爲2312.3%,佔總體營收的比重也從2018財年的0.47%提升至2020財年的5.95%。據悉,該板塊的增長主要是由於度假屋預訂和掛牌佣金收入的增長。其中,2020財年度假屋業務的佣金收入爲78億盧比(約10423萬美元),增長幅度爲9.8%。

招股書中,OYO表示度假屋業務收入的增長是由於歐洲家庭的佣金提高。2019年,OYO收購了阿姆斯特丹度假租賃集團Leisure,該集團旗下擁有Belvilla,DanCenter和Danland品牌,在歐洲13個國家的300個城市提供超過3萬個自主管理的租賃物業,也正是從2019年開始,OYO度假屋業務的佣金收入得到大幅提升。

在OYO的費用支出中,運營費用佔比最高,其次是僱員費用支出和其他費用。2018、2019、2020財年運營費用分別537.26億盧比、973.78億盧比、277.27億盧比,佔總費用的比重分別爲60.99%、42.71%、39.98%。招股書稱,運營費用的降低主要是由於自主運營和合作開發等方式導致租賃成本的下降。

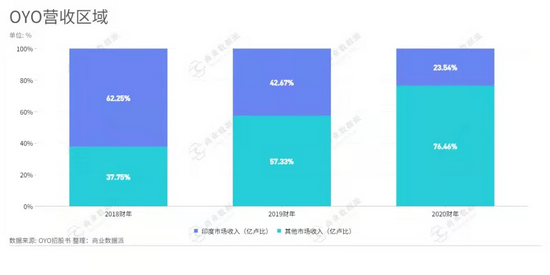

從區域分佈上看,OYO營收主要來源於印度市場和其他國際市場,2018財年-2020財年,OYO來源於印度市場的收入分別爲394.02億盧比、561.84億盧比、93.24億盧比。印度市場收入佔整體收入的比重大幅下降,從2018財年的62.25%下降至2020財年的23.54%。

招股書顯示,印度、印度尼西亞、馬來西亞和歐洲四個市場約佔其總收入的90%。OYO也將發展重心放在印度、東南亞、歐洲等區域,中國、日本等虧損嚴重地區已經大幅縮減規模。爲了提高盈利能力,OYO也將最低擔保模式轉爲了收益共享模式,全方位介入酒店運營,篩選出具有良好盈利能力的酒店。

OYO表示仍在評估中國、美國等其他“未來增長市場”的戰略機會。OYO認爲中國仍有很大的增長潛力,與核心市場一樣即缺乏平價且高質量的旅店,將會持續進行投入。

多元化業務發展戰略之外,定位經濟型連鎖的OYO也造嘗試通過佈局中高端市場來提高客單價,在印度、印尼地區推出了中端商務酒店品牌Collection O。當前,OYO在中高端市場有OYO Townhouse、Capital O、Collection O和palttes等品牌,這些品牌往往每個店面每月有相對較高的GBV。招股書顯示,從2021年3月31日到2021年6月30日的三個月內,OYO將印度高端酒店的比例從17.8%提高到了20.6%,今後還將繼續擴大高端市場的酒店數量。

招股書顯示,第一大股東軟銀計劃出售OYO的股票價值約合1.79億美元,其他三家將出售OYO股票的公司分別爲A1 Holdings(東南亞打車軟件Grab旗下實體)、國內酒店集團華住和印度企業Global Ivy Ventures,各自出售OYO的股票價值分別爲696萬美元、312萬美元和360萬美元。OYO創始人李泰熙表示在本次IPO中不會出售所持股票。

IPO前,軟銀持有OYO的46.62%股份,爲第一大股東。爲了公開上市,軟銀自稱其爲OYO的"投資者發起者"。李泰熙持有8.21%,他還通過RA Hospitality Holdings持有24.94%的股權,後者是開曼羣島的一個不透明實體。一旦上市成功,這家估值90億美金(約合人民幣近600億元)的酒店品牌,有望讓持股約33%的李泰熙收穫200億身家。

如今OYO既要提升“量”,即繼續提升全球簽約單體酒店數量,又要兼顧“質”,即持續輸出標準化的酒店服務體驗,此外,還要持續加碼高端市場,目前現金流顯然不夠維持其後續發展。成立至今,OYO已經歷20輪融資,總金額超65億美元,隨着一級市場熱情消減,如今向前搶跑上市便成爲其唯一出路。

但核心問題是,OYO始終沒有給出一個合理的商業模式,至今還未能實現“造血”,這大幅降低了二級市場的熱情。

中國區大潰敗,萬店規模僅剩千家

OYO一度也曾高調入華,然而高舉高打式打法在中國似乎未能復刻OYO在印度的成功之路。OYO的打法,簡單來說,就是通過整合大量廉價單體酒店來提供標準化低成本的酒店服務,試圖復刻在印度市場的崛起模式。

從2017年在深圳開出第一家門店,OYO採用輕加盟模式——即簽約期一年,不收加盟費,只收取6%左右的佣金,同時OYO還會出資提供較低標準的裝修設計,幫助加盟酒店更換門頭。自此,OYO開始了瘋狂擴張之路。2018年10月底,OYO宣佈已經在中國運營6700家酒店,管理31萬間客房。在不到一年的時間裏,OYO管理的酒店數量超過了國內第二大酒店集團老牌酒店集團華住。

OYO在中國市場能以黑馬之姿迅速攻城略地佔領市場,與背後雄厚的資本支持分不開。

天眼查App顯示,自創立起OYO累計共完成20輪融資,金額超65億美元(約合人民幣超400億元),其中不乏軟銀集團、紅杉資本、光速創投等知名投資機構的身影,還包括了滴滴、華住集團、Grab、Airbnb、微軟等企業投資方。值得一提的是,微軟在今年8月以90億美元估值出資500萬美元對OYO進行了投資,這也是OYO進行IPO前的最後一輪融資。

在資本的加持下,OYO僅用一年半的時間便實現中國300座城市覆蓋,簽約酒店數量合計1萬家,客房總數達50萬間。但龐大的抽傭費、補貼、營銷費用等也迅速榨乾其現金流。OYO也曾嘗試自救,但效果似乎並不明顯。2019年6月1日OYO更迭出2.0版本,將此前支付加盟費、簡單抽成,轉變爲保底營收+分成的模式。

OYO希望藉此從粗放式擴張轉到精細化運營的道路上,但這一升級版的酒店式“對賭協議”卻並未帶來預期效果。由於OYO控制了房價的定價權,爲提高入住率常以低於成本價格甩賣,酒店業主方在刨去支付給OYO的佣金及酒店的運營成本後所剩無幾,2.0模式由此激發了一大批酒店主和OYO的矛盾。除此之外,本地化管理能力不足、派系鬥爭不斷、內部管理混亂,疫情如一劑催化劑,讓原先一路矇眼狂奔的OYO各種矛盾集中爆發。

2020年,OYO中國整體裁員比例達到60%-80%左右,早期參與創建OYO中國團隊相繼離職,國內裁員7000多人。同時中國區業務範圍大幅縮減,縮減了90%的酒店,部分城市進行合併管理。OYO中國總部,也已經因通過登記的住所或經營場所無法聯繫,被列入經營異常名錄外。

儘管在2020年3月,OYO又推出“共贏寶”,即所謂的3.0模式。取消保底機制但延用2.0模式的抽傭模式,每週結算。但此時OYO在中國市場已經聲名狼藉,酒店業主流失嚴重,已然無力迴天。

一年多覆蓋數萬家酒店、狂燒30億、運營粗放、管理不善……從2017年入華至今,這家定位中小單體酒店連鎖的印度獨角獸,經歷過資本加持下瘋狂擴張的高光時刻,也經歷過疫情下高管離職、大規模裁員的至暗時刻。此次IPO,也是經歷一級市場多次輸血後,資本市場的又一次“大考”,時至今日依然依靠燒錢換市場的OYO,能否聚焦核心業務擺脫經營危機,實現商業模式的健康內循環?

OYO站在十字路口

前瞻產業研究院數據顯示,從全國酒店業整體連鎖化率情況來看,近年中國經濟型酒店業連鎖化率還處於較低水平。2020年,全國經濟型酒店的連鎖客房數是238萬間,非連鎖客房數是704.3萬間,連鎖化率爲25.3%。對比歐美成熟市場60%-70%的連鎖化率,中國經濟酒店連鎖率還有很大的提升空間。

中國經濟型酒店連鎖化率仍處於較低水平。2020年,全國經濟型酒店的連鎖客房數是238萬間,非連鎖客房數是704.3萬間,連鎖化率僅25%,對比歐美成熟市場60%-70%的連鎖化率,中國經濟酒店連鎖率還有很大提升空間。

在經歷了行業的野蠻生長跑馬圈地後,中國酒店業形成了錦江、華住和如家三巨頭,它們旗下的連鎖酒店平均入住率能夠達到80%-90%。相比之下,大量居於三線以下城市的單體酒店入住率僅爲50%左右。非品牌化酒店佔據了行業90%以上的存量供給。根據《中國酒店產業報告》,中國酒店存量市場巨大,有約92萬家單體酒店,市場規模近萬億。

但與此同時,同質化嚴重,價格競爭激烈,加之酒店式公寓、主題特色酒店、民宿等個性化住宿的衝擊,種種問題造就了長尾連鎖酒店品牌的生存困境,疫情的推動下行業也在加速進行洗牌。

OYO的誕生和快速擴張正是基於此邏輯。通過“連鎖化”加盟模式、快速經濟的門店改造以及靈活高效的運營管理體系,憑藉品牌化和中心化運營提高單體酒店運營效率,通過提供標準化的酒店服務來提升客戶體驗,進而提升分銷、供應鏈等環節的議價能力,降低運營成本。

8年前,年僅20歲的Ritesh Agarwal (中文名:李泰熙)推出名爲Oravel Stays Pvt的酒店聚合器,通過說服數千家經營不善的無品牌印度酒店以特許加盟的方式聯合起來,讓普通人花不多的錢就能住上舒服的酒店,自此,OYO開始了在全球的快速擴張之路。

OYO此番折戟中國市場,或許仍有很多可以思考的地方。相比於印度市場,在各個互聯網巨頭的連番轟炸之下,在中國使用流量入口賦能線下單體酒店並非一件新鮮事。隨着藝龍推出OYU,美團推出輕住,2017年去哪兒佈局Q+(最後選擇撤退),各大OTA平臺也在由渠道向上反攻酒店市場。單體酒店的整合或許並不體現在統一流量入口與裝修風格,更多的基於對用戶需求和體驗的極致洞察的基礎上,深度實現酒店服務的標準化運營。

8年後,這個在巨頭夾縫中跑出的獨角獸,終於站在IPO的大門前。儘管在高速前進的同時,數據造假、業主解約、擴張失利、新業務模式待考等質疑聲不絕於耳。經歷上市的短暫輸血後,如何擺脫虧損實現自身商業模式下的持續盈利,關於OYO的故事,恐怕需要重新講。