2021樓市收官在即:11月新房成交近10年表現最差 多數開發商放棄年末補倉

每經記者 包晶晶 每經編輯 陳夢妤

2021年樓市收官戰在低溫運行中開啓。

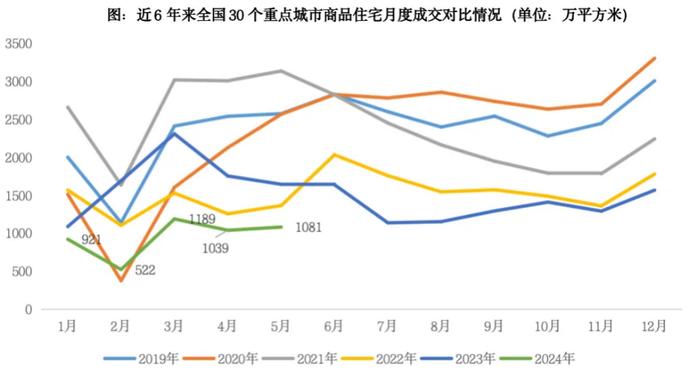

樓市精準調控之下,下半年以來市場供需兩端均走弱。儘管當前信貸政策邊際寬鬆信號不斷釋放,調控政策邊際調整預期不斷增強,但2021年以來房企到位資金同比增速逐漸放緩,到期債務壓頂,疊加市場下行預期,短期內銷售仍難以改觀,市場各方都在“弱平衡”中尋求增量。

11月重點城市新房成交面積同比降幅均超兩成(已連續4個月降幅超兩成),市場價格仍呈現下跌態勢,百城新建住宅價格環比由漲轉跌、二手住宅價格環比連續2個月下跌。機構預計,12月市場整體仍將維持低位運行,價格仍面臨下行壓力。

新房單月成交近10年最差

房企面臨年末衝刺,全國房地產信貸環境略有好轉,但購房者置業情緒似乎並未恢復。

11月,中指研究院監測的50個代表城市中,長三角代表城市新房成交面積環比下降8.1%,同比下降31.7%;長江中游代表城市商品住宅平均成交面積環比增長9.5%,同比下降42.8%;珠三角代表城市環比增長7.2%,同比下降46.8%;成渝代表城市商品住宅平均成交面積環比增長2.1%,同比下降42.1%;京津冀代表城市環比下降6.3%,同比下降14.3%。

成交套數則更能反應購房者的情緒。整體來看,50城11月商品住宅成交套數96393套,環比下降57.52%,同比下降70.32%。1-11月累計來看,得益於上半年市場增長,50個城月均成交280090套,同比增長4.7%。

分城市能級看,各線城市成交面積均出現同比大幅度下跌,一線城市新房平均成交79.33萬平方米,同比下降17.91%,環比增長8.29%;二線城市成交62.90萬平方米,同比下降30.10%,環比增長1.19%;三線代表城市商品住宅平均成交面積爲30.75萬平方米,同比下降39.45%,環比下降13.01%。

而易居研究院則認爲,2021年11月是近10年表現最差的11月。

其監測的40個典型城市中,新建商品住宅11月成交量環比下降4.3%,同比大降39.4%。自6月新建商品住宅成交面積同比增速年內首次轉負以來,已連續5個月同比降幅加速擴大。

1-11月40城新建商品住宅成交面積累計同比增速

40城中,新房成交面積累計同比增速排名前五的城市分別爲:廈門、珠海、杭州、北京、福州;降幅最大的五個城市分別爲韶關、南寧、淮安、惠州、洛陽。

最值得關注的是長三角代表城市寧波,1-11月新房成交累計同比增速已擴大至-17.3%。而今年1月,寧波新房成交量曾一度達到187.4萬平方米。5月開始,寧波新房成交量同比增速連降7個月,11月僅成交63.9萬平方米,增速降至-52.7%,創下2012年以來最低值(除2020年2月),和年初的火爆行情相比,年內縮水達65%。

此外,義烏樓市的驟然降溫對金華市產生了衝擊。1-11月金華新房成交累計同比增速已擴大至-25.6%。10月下旬義烏提出降低預售條件和放寬公證搖號政策後,儘管11月金華新房成交量環比增長3.3%,但從單月7.3萬平方米的成交規模絕對值來看,仍處於近10年低位水平。

半數城市二手房成交環比回升

今年“金九銀十”接連慘淡收場,部分城市單月成交量甚至連創多年新低,11月熱點城市二手房繼續保持低迷。

不過,從數據上看似有暖意。

根據貝殼50城二手房交易數據,11月50城二手房整體成交量環比增長約2%,約50%的城市成交量環比回升。

從區域分佈看,成交量環比回升的城市主要分佈在粵港澳大灣區、長三角區域。深圳二手房成交量連續兩個月環比增長,10月、11月環比增速分別在10%以上、40%以上,佛山、廣州、中山、惠州等11月環比增速在15%以上,杭州、合肥、蘇州等環比增幅在10%-40%之間。

但必須注意到,當前回暖明顯的城市主要是因爲前期深度下挫,成交量基本降至長期歷史低位,例如深圳9月成交量幾乎是近10年的最低。

易居研究院監測的13個熱點城市中,二手住宅成交量同比下跌40.6%。

11月13個熱點城市二手住宅成交量增速

從具體城市看,大連、青島、揚州、深圳、杭州等同比降幅60%以上,並且累積同比降速居高不下。

易居研究院指出,環比反彈屬季節性異動,並非市場預期糾偏後局部行情回暖,更非整體市場環境出現實質性轉向。

貝殼研究院認爲,三季度市場轉弱使得售房者預期迴歸,無論是掛牌價還是調價動作都更趨向於市場真實水平,使得交易過程摩擦相對減少,有助於成交回升。但當前市場規模仍處歷史低位,市場修復仍需要時間。

土地溢價率創10年新低

11月,代表房企拿地積極性減退,大多房企放棄年末補倉機會。百強房企前11個月拿地總額23461億元,同比下降17.7%,其中50家代表企業11月拿地總額創今年新低。

累計來看,1-11月全國300城共成交各類用地規劃建築面積166418.21萬平方米,同比下降18.06%。11月單月,300城成交建築面積15471.44萬平方米,同比下降19.98%;土地出讓金3964.12億元,環比增長14.47%,同比下降19.3%。

住宅用地更是同比明顯下降。據初步統計,2021年1-11月,全國300城住宅用地推出10.1億平方米,同比下降11.3%,絕對規模爲近三年同期最低水平;住宅用地成交7.0億平方米,同比下降28.3%;土地出讓金4.1萬億元,同比下降9.2%。

來源:易居研究院

“兩集中”供地模式對控制溢價率效果顯著。

易居研究院統計,11月40個典型城市土地成交溢價率爲6.5%,環比、同比分別下降8.9個百分點和3.7個百分點,創近10年曆史新低,過半城市溢價率爲0。

城市間、板塊間熱度兩級分化更爲嚴重。

1-11月全國300城各線城市住宅用地推出和成交相關指標同比變化

數據來源:中指研究院

11月,土地出讓金排名前五的城市分別是蘇州、南京、無錫、上海和深圳。而40個典型城市中,三四線城市土地出讓金同比增速仍在不斷回落。

據易居研究院測算,1-11月桂林、昆明、南昌土地出讓金增速不斷回落,分別爲-71%、-71%和-61%,同時福州、蘭州、惠州、廊坊等城市增速下降嚴重。

數據來源:易居研究院

房企的投資拿地偏好也較爲明顯。從城市羣分佈來看,1-11月50家代表房企在長三角、成渝和京津冀城市羣拿地面積佔比均有所上升,房企拿地關注熱點區域城市趨勢顯著。其中,杭州、重慶及長沙成爲代表房企拿地面積前三城市。

百強房企拿地金額呈現斷崖式下跌。2021年1-11月,TOP100企業拿地總額23461億元,同比下降17.7%;其中50家代表房企11月拿地總額同比下降91.4%,環比下降72.3%。

與以往年末房企加碼補儲不同,儘管多個城市在11月集中供地,但房企們拿地極爲謹慎。

據中指研究院,50家代表企業11月單月拿地總額創今年新低。

2020-2021年11月50家代表房企每月拿地總額

數據來源:中指研究院

從拿地金額排行看,11月百強門檻值59億元,與去年同期73億元相比下降14億元,百強房企招拍掛權益拿地總額佔全國300城土地出讓金的49.3%,與1-10月相比下降2.5個百分點,佔比持續下降。

超8成房企單月業績同比下滑

傳統的業績衝刺月,百強房企業績卻出現集體下滑。

頭部房企優勢依然明顯,據中指研究院1-11月房企銷售業績百強,碧桂園以7290億元的累積業績繼續穩居首位,這意味着11月單月碧桂園實現銷售529億元;萬科、融創中國、保利發展分別位列第二、三、四名,處於5000億元陣營。

儘管如此,前11個月仍然誕生了35家千億房企,較去年同期增加3家。35家超千億“超級陣營”銷售額增長率均值爲6.2%,27家第一陣營(500億-1000億元)房企銷售額增長率均值爲11.1%;第二陣營(300億-500億元)有30家企業,銷售額增長率均值爲16.0%;第三陣營(200億-300億元)和第四陣營(100億-200億元)分別爲29家和30家,銷售額增長率均值分別爲9.8%和9.4%。

1-11月房企銷售業績榜 數據來源:中指研究院

但1-11月各陣營門檻值開始出現回落。

值得關注的是,TOP3房企門檻值爲5495.0億元,較上年下降8.8%;TOP50房企門檻值700.0億元,較上年下降2.8%。此外TOP10房企門檻值爲2667.0億元,較上年增長8.7%;TOP30房企門檻值爲1162.3億元,較上年增長7.3%;TOP100房企門檻值爲273.5億元,同比微增1.3%。

事實上,百強房企中業績同比下滑的不在少數。

據克而瑞統計,11月TOP100房企整體單月業績規模較10月環比明顯回落3.4%,單月業績同比降幅進一步擴大至37.6%。更值得注意的是,超8成企業單月業績同比降低,其中超半數房企同比降幅大於30%;同環比雙降的企業數量增至56家。

1-11月百強房企業績表現及同比變動(億元)

數據來源:克而瑞

而據中指研究院統計,公佈2021年銷售目標的32家房企1-11月目標完成率均值爲83.0%,其中濱江集團、綠城中國、大發地產等企業已提前超額完成年度銷售目標;正榮、佳兆業等企業的目標完成率均超過90%。

另一些企業完成率較低,如中國恒大、萬科、首創置業等,目標完成率低於75%。

多家研究機構均認爲,市場底部仍未到來,房企以價換量、衝刺供貨及促進去化之下,業績完成度仍不樂觀。

11月,在市場情緒步入低谷之時,部分房企積極進行回購票據,並尋求債務展期來避免海外債違約。中國金茂、銀城國際、祥生控股、世茂集團、建業地產、龍光集團、力高集團、正榮地產、新城控股等多家房企紛紛回購美元票據,降低企業負債水平、提振資本市場信心;陽光城3只美元債展期獲通過,繼續尋找戰略投資者。

而另一方面,部分房企通過轉讓旗下資產舒緩資金壓力盤活存量資產。首開股份15億元掛牌轉讓北京和信金泰房地產49.93%股權,華潤置地(成都)公司5353.91萬元擬轉讓成都錦興公司51%股權,雲南城投3.65億元掛牌轉讓陝西普潤達投資發展有限公司100%股權。

境外債規模同比縮減9成

11月房企境內債修復速度明顯快於境外債,整體融資規模回升,環比增加55.6%。

據貝殼研究院統計,2021年1-11月房企境內外債券融資累計約8466億元,較2020年同期下降19%,金額規模減少1990億元。根據當前市場趨勢,預計2021年發債規模將回落至萬億元之下。

結構上看,1-11月境內債券規模佔比71%,較2020年同期上升10個百分點,累計發債規模約5978億元,同比下降約6.3%;境外融資規模降幅進一步擴大,累計發債摺合人民幣約2487億元,同比下降約39.0%,境外融資佔比也維持近五年來的低位。

房企暴雷、信用下調等危機仍在不斷髮酵。11月單月,房企境外債券發債數量、規模雙雙降至年內單月最小值,僅成功發行2筆債券合計2.58億美元,規模環降83.6%,同比下降94.3%。

而境內債券11月發行規模則實現翻番,共發行46筆合計約457億元,環比增加125.1%,同比減少17.7%,境內債券發行規模佔比約97%。

值得關注的是,11月地產境內債具有較強的結構性特徵。貝殼研究院統計數據顯示,46筆債券中,有44筆發債主體爲中央或地方型國有企業,佔比約96%,其餘兩筆發債主體爲萬科旗下的印力集團,優質發債主體優勢愈加顯著。

境內債券融資11月平均票面利率4.05%,較上月下降13個基點;境外債券融資11月平均票面利率爲8.03%,較上月下降262個基點。

11月海外債近似斷髮,僅有港龍中國一家企業成功發行海外債。對此中指研究院認爲,本月海外評級機構持續下調多家房企信用級別或展望,地產美元債繼續出現違約,境外投資人失去的信心短時間內無法修復,海外融資渠道被迫進入暫停階段。

在境內融資復甦,內房企積極修復短期流動性的過程中,11月多家房企到期債務獲展期,資金流動性進一步有所緩解。

11月境內外債券融資到期債務規模約731億元,環比減少5.3%,同比減少12.7%;到期債務淨額258億元,房企償債壓力整體較10月有所緩解。11月內陽光城、中國奧園、花樣年等多家房企多筆到期境內外債券成功獲得展期。同時,月內房企股權、資產等交易保持活躍。

貝殼研究院預計,12月房企到期債務維持在800億元規模,償債壓力仍然較高。距離年末不到 1個月時間,房企會加速出清存貨,或將延續下半年以價換量的策略。

記者手記丨數據裏的答案

據記者不完全統計,2021年以來,全國各省市發佈房地產相關調控政策超過450次。政策不斷完善升級,調控效果顯著,不僅新房銷售市場止住了瘋狂,土地市場更是及時退燒。供地“兩集中”政策在穩地價方面逐步顯效,各線城市溢價率應聲回落,一線城市土地成交量有所改善,18個二線城市整體土地成交規模小幅下降,部分城市降幅明顯。

即將到來的2022年,“房住不炒”總基調仍將保持不變、“三穩”仍是目標。疊加房地產稅試點或將落地,市場多方期待的試點城市名單、徵收細則能否進一步影響購房者預期?相信讀者會從數據中獲得自己的答案。

記者:包晶晶