財報逃離疫情陰影后,Uber和Lyft正在“分道揚鑣”

如果說要找一個對疫情動態的反映最爲真實的行業,那出行一定榜上有名。截至2月10日美股收盤,Uber(UBER.US)、Lyft(LYFT.US)兩大出行領域的風向標都已公佈2021年第四季度財報。

最明確的信息點是,疫情影響消退的作用在顯現。Uber、Lyft的主要業績指標均超過華爾街預期。其中,Lyft調整後的EBITDA首次實現年度盈利,Uber則連續兩個季度實現調整後EBITDA盈利。

而在大趨勢之下,Uber、Lyft各自的長期戰略越發明確,比如Uber對新業務的支持,和Lyft對軟件的鐘愛。或許,這將成爲雙方繼續分化的里程碑。

疫情影響繼續消退,Uber、Lyft雙雙扭虧

Uber和Lyft正在脫離疫情沼澤:去年四季度,也就是在截至2021年12月31日的三個月中,Uber實現營收57.8億美元,超出市場預期的53.5億美元。Lyft實現營收9.7億美元,超出市場預期的9.4億美元。顯然,Uber當前業務包含出行、配送等板塊之後,Lyft已經只是其業務版圖一部分的競爭對手。

綜合恢復得益於人們開始恢復室外活動,出行的供給和需求都在增加。Q4,Uber移動出行總預訂量增長了67%,全球活躍業務人員總數,包括司機和快遞配送員,達到440萬人,創下了2020年Q2以來最大規模,但仍低於疫情前的500萬水平。

Lyft的活躍司機數量比去年第四季度增長了34%,其中新司機同比增長50%。當然,這還沒有考慮Uber的配送業務也在回暖,而Lyft的自行車和踏板車則受到季節性因素影響,活躍車手環比下降1%——冬季的天氣環境較差。

此外,12月開始的奧密克戎疫情對Uber和Lyft都造成了新的影響,但由於兩者展示的韌性,雙方股價分別在北京時間2月10日盤後上漲5.75%、1.48%。這也可能反映了市場對宏觀疫情形勢好轉的樂觀,因爲Uber和Lyft給出的第一季度指引實際均低於預期。前者預計一季度的總訂單金額將達到260億美元,低於分析師預計的272.5億美元;後者預期一季度收入在8億美元-8.5億美元之間,而市場普遍預期爲9.9億美元。

規模的回彈還幫助兩家公司的盈利水平更進一步,在這方面更有代表性的是Lyft。雖然其Q4依然虧損2.59億美元,但虧損率較去年同期的80.4%大幅收窄爲26.7%,而且首次實現了全年業績的調整後EBITDA盈利。調整後EBITDA爲9290萬美元,上年同期爲虧損7.55億美元。Lyft CEO Logan Green認爲:“這是我們業務的一個關鍵里程碑”。“需求反彈的關鍵是時間,而非可能性”,他這樣說。

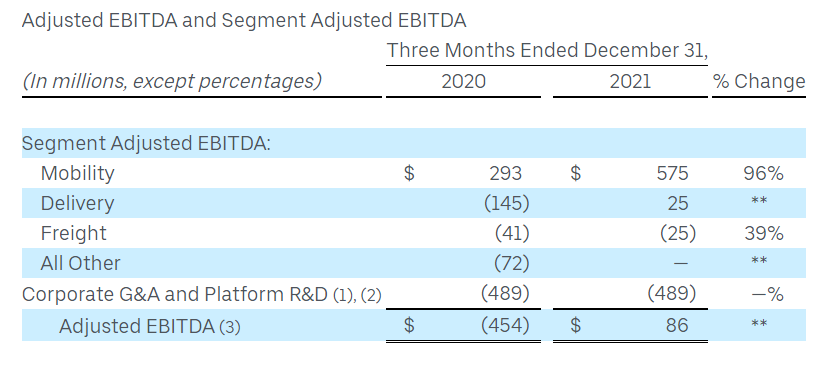

相比之下,Uber的表現要更成熟,但不會像Lyft一樣是一個關鍵點。Uber四季度實現調整後EBITDA8600萬美元,超過預期的6700萬美元,這是其連續第二個季度實現調整後EBITDA盈利。而Uber還收穫了一筆幸運之財:由於其投資的東南亞出行公司Grab和北美自動駕駛公司Aurora在四季度完成上市,Uber該季度實現淨利潤8.92億美元。

這是Uber成立十多年以來第二次公佈調整後的EBITDA,Uber指出該指標能夠反映出公司業務正在逐步走向盈利,Lyft也有類似的意見。實際上,兩家出行巨頭的對未來十分看好,Uber CEO Dara Khosrowshahi在電話會議上表示:“Uber正在從大流行中走出來,比以往任何時候都更加強大。”而雙方的盈利情況表明,隨着疫情繼續消退,真正盈利的拐點已經很近了。而談到這一前景,Lyft的戰略捨棄和Uber的戰略擴張必須有一席之地。

Lyft甩掉研發重擔,Uber成長業務卻更亮眼

Lyft四季度虧損收窄很大一部分原因來自於成本控制,其中,研發費用佔收入比例從去年同期的23%下降到第四季度的10%,原因是自第三季度以來,Lyft關閉了自己的自動駕駛部門。2021年4月,Lyft宣佈自己的L5級別自動駕駛部門將出售給豐田旗下子公司。當然,Uber對自動駕駛的放棄還要更早,而且由於“財力雄厚”,Uber在2020年出售自動駕駛業務給Aurora的同時還順便入股,爲Q4的盈利埋下伏筆。

這實際上體現出雙方在業務進展的把握上是有明顯差異的,儘管Lyft最終甩掉了燙手山芋,但Uber動作的迅速讓它已經完成了一次蛻變。Lyft CFO Elaine Paul說:“我們將通過抓住眼前的市場機會來建立一家更大的公司。”遺憾的是,Uber已經在闡釋何爲更大的公司。

2021年Q4,Uber業務的一個關鍵點是,外賣部門Uber Eats首次實現盈利。而且,按業務類型劃分,Uber網約車業務訂單金額、外賣業務訂單金額、貨運業務訂單金額分別爲113.4億美元、134.4億美元、10.8億美元;對應的營收分別爲22.78億美元、24.2億美元、10.8億美元。Uber外賣業務營收已超過核心的網約車業務,它不再和Lyft一樣承受相同的疫情衝擊擔憂,多元化帶來更好的抗壓能力。

Uber Eats在2021年Q3的營收是22.38億,同期美國外賣龍頭Doordash是12.8億(四季度尚未公佈)。考慮到Uber的外賣業務是全球累計,而Doordash尚集中於美國本土,所以Uber Eats的整體估值無法和Doordash的龍頭待遇相提並論。但隨着Uber繼續按照當前的路線擴張,它可能越發像是“美國版美團”,也像自己投資的Grab。整體市場地位也有望越來越強。

選擇即命運,Uber和Lyft之間的鴻溝正在加深,這從疫情開始後,Uber的應對策略落地就開始醞釀,雙方已然不是“一路人”。

Lyft並非沒有動作,它選擇Olo公司成爲自己的合作伙伴,後者是商家訂單系統SaaS服務商。藉此,Lyft想要在外賣方面有所擴展,但Lyft強調它的路線是B2B,不會和現有消費者外賣市場產生較大競爭。然而,Uber、Doordash、Grab本身也是Olo的合作伙伴,Lyft即使專注B端,也需要面對特殊的挑戰。在主業的進展上,Lyft也偏愛降本增效,Uber卻在謀劃更大步的轉型。

Uber加碼B端,Lyft攻關軟件,誰的長期戰略更“誘人”?

“在接下來的幾年裏,U4B的企業產品將大大超過我們的消費者業務,併成爲增長和盈利能力的重要貢獻者。”

當Uber CEO Dara Khosrowshahi在電話會議上說出這句話時,Uber Freight(Uber旗下的數字貨運物流業務,相當於貨運界的Uber)在第四季度完成了對Transplace的併購交易——這是在2021年7月宣佈的計劃,通過將Freight的數字貨運經紀技術與Transplace的託管運輸平臺相結合,Uber顯着擴大了貨運規模和產品範圍。

同時,Uber for Business的總訂單量已經達到了2019年以來的最高水平,這顯示出Uber在B端貨運的長足進展。雖然在營收上,它暫時比不過外賣和網約車,但是考慮到全球運力緊張等問題,Uber看到的機遇依然是確切的。這條賽道上還有Sennder、DAT、以及比爾蓋茨和貝索斯支持的Convoy等實力派。

Uber也需要這樣的新增長點緩解市場對網約車發展飽和化的擔憂:Truist Securities 負責 Uber的分析師 Youssef Squali 在給客戶的一份報告中寫道,“Uber的收入增長是由定價而非銷量驅動的。”實際上,Uber的季度總出行人次同比增長23%,達到17.7億人次,低於分析師預期的18.7億人次,但乘坐率同比下降了160個基點。這可能是奧密克戎帶來的影響,但Uber已經學會了居安思危。

對比之下,Lyft的關注焦點在於通過出行數據反哺地圖等業務的優化作用於更好的出行,最終的落腳點除了自動駕駛,就是成本優化。Lyft推出了Lyft map,還與谷歌合作在配備Android Auto的汽車顯示屏上提供Lyft應用程序和專有的地圖平臺。

此外,在邁阿密,Lyft推出了自動拼車服務,由福特的自動駕駛汽車由Argo的自動駕駛系統提供車輛,可以調度、匹配給Lyft乘客。這是自動駕駛汽車首次在邁阿密用於拼車——不過,聯合創始人John Zimmer指出,到2026年,這種合作關係可能也就維持在1000輛車左右。2021年第四季度,Lyft Rentals租車業務的第一方租賃預訂量比上一年翻了一番。當然,還有自行車,2021年Lyft的騎行量較2020年增長了40%以上。

然而,Lyft的策略展示出明顯的線性,對它而言,交通就是交通,完成一個更復合的交通佈局似乎十分有吸引力。但Uber卻很發散,希望將自己掌握的運輸、數據等能力應用到關聯行業中去。Lyft對自動駕駛的暢想像一場豪賭,因爲自動駕駛自身的不確定性太多。而Uber也有拼搏精神,至少其外賣和貨運業務都面對強烈的競爭。

在一片紅海里,很難確定哪種思維將長期擁有主導力。但從數據上看,Uber的容錯能力顯然更強,也更有進取能力。這或許是體量註定的,但與疫情前後的一些關鍵抉擇也有所關聯。或許,這就是企業基因的一種解釋。當一家公司更願意去進行開拓性的挑戰時,無論成功與否,它都將相對於競爭者發生明顯的改變。在雙雙邁向盈利的傳統出行故事之外,Uber正更接近成爲勝利者。

本文選編自“美股研究社”;智通財經編輯:韓永昌。