比亞迪棄燃油車,笑醒的是誰?

歡迎關注“新浪科技”的微信訂閱號:techsina

全面擁抱新能源車的新時代開始了

撰文/陳鄧新 編輯/孟會緣

來源:鋅刻度

汽車百年變革,正在加速。

日前,比亞迪發佈了《關於停止燃油汽車整車生產的說明》,未來將專注於純電動和插電式混合動力汽車業務,成爲全球第一家正式宣佈停產燃油車的車企。

多年以來,比亞迪堪稱磷酸鐵鋰電池的“代名詞”,今後勢必進一步擁抱,令外界對磷酸鐵鋰電池有了額外的憧憬。

搶鋰囤磷之下,產業鏈上游的雲天化、湖北宜化與興發集團也成爲了香餑餑。

那麼,比亞迪棄燃油車,磷酸鐵鋰會更上一層樓嗎?當磷酸鐵鋰成爲高景氣賽道,躺贏的是“磷三傑”?動力電池巨頭,爲何不懼“磷三傑”跨界奪食?

磷酸鐵鋰電池的“春意”更濃

告別燃油車,比亞迪早有此意,但一直下不了決心。

之所以如此,與燃油車佔比常年高企有莫大的關係,以2017年爲例,比亞迪全年總銷量爲409683輛,其中新能源車銷量爲113669輛,燃油車的銷量爲296014輛,後者銷量爲前者的2.6倍。

彼時,主打安全性的磷酸鐵鋰電池遭遇低谷,主打高能量的三元鋰電池迎來高光時刻,一番博弈之後,動力電池市場達成初步共識:未來,三元鋰電池主導乘用車市場,磷酸鐵鋰電池主導客車市場。

於是,比亞迪被寧德時代彎道超車了,前者推崇磷酸鐵鋰電池,後者推崇三元鋰電池。

直到技術成功迭代,磷酸鐵鋰電池的能量密度得以提升,足以與三元鋰正面較量,傾斜的天平才被打破。

由此,比亞迪的新能源車起勢了。

2021年比亞迪的總銷量爲730093輛,其中新能源車銷量爲593745輛,佔比高達81.32%,首次超過50%大關,一躍成爲企業的頂樑柱。

更爲關鍵的是,燃油車的地位越來越邊緣化,2021年3月比亞迪燃油車佔新車比例爲44.9%,到了2021年12月佔比僅爲5.21%。

此背景下,比亞迪全面擁抱新能源車,會令磷酸鐵鋰電池的“春意”更濃。

畢竟,比亞迪爲磷酸鐵鋰陣營的旗手,其創始人王傳福曾言:“比亞迪只有做車載磷酸鐵鋰電池,在世界、在中國纔有出路。”

據電池聯盟的數據顯示,2022年2月磷酸鐵鋰電池的產量爲20.1GWh,同比增長364.1%;三元鋰電池的產量爲11.6GWh,同比增長127.2%。

磷酸鐵鋰電池已彎道超車

磷酸鐵鋰已壓了三元鋰一頭。

一名業內人士告訴鋅刻度:“高端新能源車對成本相對沒有那麼敏感,還是青睞三元鋰電池,中低端新能源車更爲青睞磷酸鐵鋰電池,這個趨勢短時間之內不會改變。”

事實上,稀有金屬價格高企,成爲三元鋰電池繞不開的痛點。

2022年4月7日,金屬鈷每噸報價爲562500元,而金屬鎳每噸報價爲213320元,紛紛較2021年初有近100%的漲幅。

與之對應的是,磷酸、鐵都是每噸5000元級的商品,成本優勢肉眼可見。

而據愛企查數據顯示,全國涉及磷礦開採、貿易等相關的企業共有14508家,一年之內成立的企業有332家。

“中國不可能從燃油車時代被石油卡脖子,變成電動車時代被金屬鈷、金屬鎳卡脖子,磷酸鐵鋰不含稀有金屬,更加匹配社會資源承受度。”王傳福如是說。

如此一來,磷酸鐵鋰電池的“風”或越刮越大。

鈷鎳暴漲,便宜了“磷三傑”

磷酸鐵鋰電池高景氣之下,“磷三傑”的日子滋潤,連比亞迪都爲之豔羨。

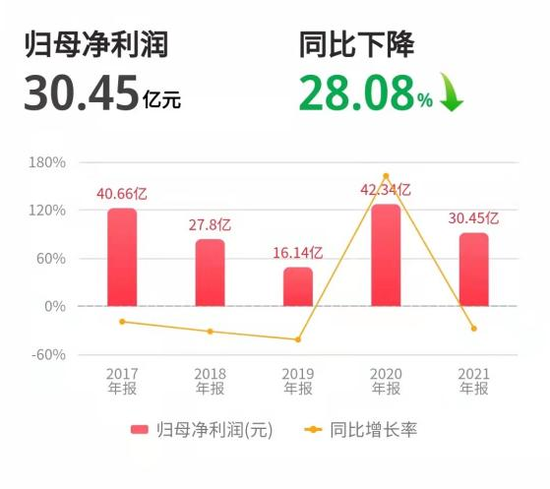

據比亞迪最新財報顯示,2021年營業收入爲2161.42億元,同比增長38.02%;整車製造的營業收入爲1124.89億元,同比增長了33.93%;淨利潤爲30.45億元,同比下滑28.08%;整車毛利率爲17.39%,創下2008年以來的新低。

比亞迪陷入增收不增利的怪圈

對此,比亞迪的解釋是上游材料暴漲所致。

實際上,非但天齊鋰業、贛鋒鋰業等鋰礦股躺着數錢,雲天化、湖北宜化、興發集團等掌握“磷礦→磷酸”一體化的公司也賺得盆滿鉢滿。

譬如,雲天化2021年營業收入爲632.5億元,同比增長21.37%;淨利潤爲36.42億元,同比增長1238.77%;經營現金流淨額爲77.49億元,是淨利潤的2倍有餘,這意味着非但真金白銀賺到錢,現金流更是充沛。

更爲重要的是,官方預計2022年第一季度淨利潤爲16.4億元,同比增長185.18%,相當於一個季度賺了2021年半年的錢。

光大認爲:“基於公司自身的資源優勢、磷化工產業鏈優勢、經驗優勢以及合作方強大的實力,公司在新能源領域內將具有較強的競爭實力和成本優勢,有望在新能源行業大潮下實現相關業務的快速增長。”

再譬如,興發集團2021年營業收入爲236.1億元,同比增長28.88%;淨利潤爲42.47億元,同比增長583.58%;官方預計2022年第一季度淨利潤爲17億元,同比增長379.35%。

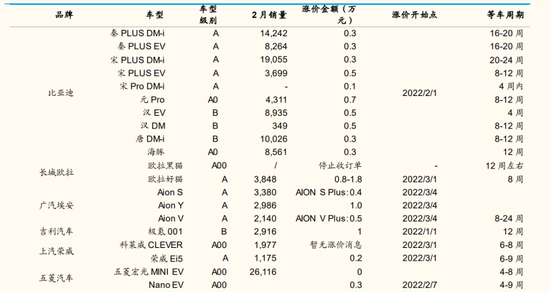

一名私募人士告訴鋅刻度:“上至比亞迪漢、特斯拉Model 3,下至五菱宏光MINI EV部分或全部使用磷酸鐵鋰,炙手可熱之下,打破了產業鏈之前的供需平衡,推動磷礦價格不斷走高,這個趨勢短時間或難以扭轉,左‘磷’右‘鋰’已成爲行業的共識。”

據公開數據顯示,一噸磷酸鐵鋰約需0.96噸磷酸鐵,一噸磷酸鐵約需0.77噸85%磷酸,一噸85%磷酸約需磷精礦2.67噸。

而據萬聯證券預計,到2025年磷酸鐵鋰需求量將達到191.4萬噸,對應111萬噸磷礦(折純),2021~2025年行業複合增速超60%。

中國汽車動力電池產業創新聯盟副祕書長馬小利判斷:“磷酸鐵鋰電池裝車量肯定會繼續增長。”

一言以蔽之,“磷三傑”的荷包滿滿。

動力電池巨頭們,依然手握主導權

春風得意之下,“磷三傑”紛紛將觸角伸向產業鏈中游的磷酸鐵或下游的磷酸鐵鋰,顯露了在利潤鏈上渴望更進一步的野望。

譬如,雲天化擬投資72.86億元建設50萬噸/年磷酸鐵鋰電池新材料前驅體及配套項目;興發集團擬建設50萬噸/年磷酸鐵、50萬噸/年磷酸鐵鋰及相關配套項目。

圖源:國金證券

表明來看,勢必觸及下游動力電池巨頭的核心利益。

詭異的是,動力電池巨頭們似乎並不慌,反而與之牽手共謀大業:寧德時代選擇了湖北宜化,LG新能源與華友鈷業爲“盟友”,通過華友鈷業與興發集團也有了間接關聯,這背後是何道理?

首先,鎖定了磷源。

磷源雖然不像鋰源那麼緊俏,但供給也是受限的,日前工信部、發改委、科技部、生態環境部、應急管理部和國家能源局聯合印發《關於“十四五”推動石化化工行業高質量發展的指導意見》,其中明確指出要嚴控磷銨、黃磷等行業的新增產能,加快低效落後產能退出。

這意味着,未來的供需將出現結構性矛盾。

更爲關鍵的是,磷酸鐵新增產能主要來自於傳統磷化工產能置換,而動力電池巨頭們手中並無相關的籌碼。

那麼,與“磷三傑”合作,相當於提前鎖定了磷源。

其次,減少了利潤被吞噬的風險。

剛性供給之下,原材料行業的底層邏輯走強,漲價成爲行業的關鍵詞,這個時候與“磷三傑”合作,雖然需要讓出一定的利益,但可以一定程度上減少原材料漲價吞噬利潤的風險。

一名市場人士告訴鋅刻度:“這與日韓鋼鐵企業入股鐵礦石三巨頭有異曲同工之妙,利益共同體之下,整個產業鏈榮辱與共。”

再次,依然手握主導權。

動力電池巨頭們手握專利、資金以及豐富的經驗,在合作關係中處於主導地位,話語權更強,從這個角度來看對其並不構成威脅。

以寧德時代爲例,截至2021年6月30日,寧德時代及其子公司共擁有3357項境內專利及493項境外專利,正在申請的境內和境外專利合計3379項。

總而言之,比亞迪棄燃油車、全面擁抱新能源車,標誌着一箇舊時代結束了,另一個新時代開始了,而在這個新時代的序章,與磷酸鐵鋰電池深度綁定的“磷三傑”或迎來或持續的價值重估。