華友鈷業“倫鎳逼空”事件“戰績”浮現? 一季度末衍生金融負債激增至15.68億元

每經記者 曾劍 每經實習編輯 楊夏

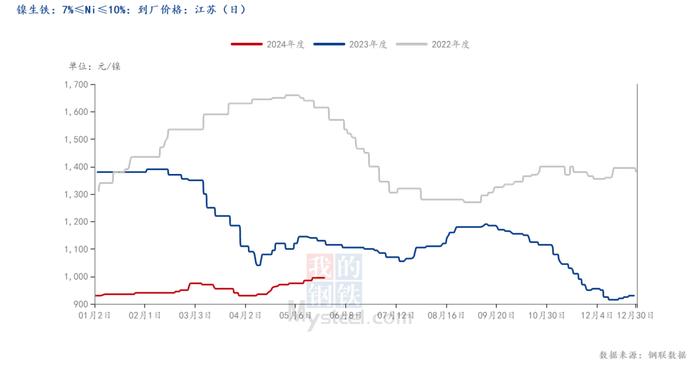

在“倫鎳逼空”事件發酵時,鈷鎳業巨頭華友鈷業(603799,SH)也被波及,有傳聞稱公司積累了大量空頭頭寸,有爆倉風險。二級市場上,華友鈷業股價連續兩個交易日跌停。此後,公司對外表示風險可控。隨着華友鈷業2022年一季報的披露,公司在這場事件中的“戰績”也有所浮現。一季報顯示,期末公司持倉鎳期貨套保合約形成的浮虧導致公司衍生金融負債激增近14倍至15.68億元。

衍生金融負債激增

據華友鈷業公告,公司一季度實現營收132.12億元,同比增長105.66%;實現淨利潤12.06億元,同比增長84.40%。

值得一提的是,報告期末,華友鈷業衍生金融負債高達15.68億元,較去年年末的1.05億元增長1395.79%。對此,上市公司稱是源於“期末公司持倉鎳期貨套保合約形成的浮虧所致”。從公司2021年年報來看,華友鈷業持有的衍生金融負債屬於以公允價值計量且其變動計入當期損益的金融負債,主要計量公司尚未平倉或交割的套保期貨合約價值。由於華友鈷業主要採用上海期貨交易所鎳期貨合約或LME鎳期貨合約進行套期,這可能在一定程度上透露出華友鈷業在“倫鎳逼空”事件的“戰績”。

圖片來源:華友鈷業一季度報截圖

3月初,倫敦金屬交易所(LME)上演的鎳逼空“大戰”讓人們見識到了期貨市場的腥風血雨。北京時間3月7日16點,倫敦金屬交易所(LME)基準鎳價(下稱“倫鎳”)剛開盤不久突然連續拉漲,一度飈漲逾88%,觸及55000美元/噸,創歷史新高。當日晚間,網絡傳聞稱,因市場內的外資多頭逼空,青山控股20萬噸空單岌岌可危,後者正籌錢補足保證金,而伴隨鎳價大漲,青山控股浮虧超80億美元。到了北京時間8日,鎳主力合約盤中突破10萬美元大關,兩個交易日累計大漲248%,刷新紀錄。至此,青山控股的空單理論上浮虧已在120億美元以上。

期間,作爲青山控股重要合作伙伴的華友鈷業也被波及,有報道稱公司在鎳的衍生品市場上積累了大量空頭頭寸、公司印尼鎳資源開發項目可能受到影響。3月8日、9日,公司股價連續跌停。

華友鈷業3月8日、9日股價連續跌停 圖片來源:Wind

9日晚,青山控股宣佈,用旗下高冰鎳置換國內金屬鎳板,已通過多種渠道調配到充足現貨進行交割。華友鈷業也發佈澄清公告表示,公司尚未出現被強制平倉的情況,風險可控。但公司也稱鎳期貨未來走勢存在不確定性,存在可能導致公司套期保值業務出現虧損的風險。

今年擬最高投85億元做期貨套保

華友鈷業主要業務爲生產和銷售鈷產品、銅產品、鎳產品等等。公司曾在2021年年報中透露,公司持有含鎳金屬的存貨,爲了規避鎳金屬價格變動對持有的含鎳金屬存貨價格變動風險,採用上海期貨交易所鎳期貨合約或LME鎳期貨合約進行套期。

截至2021年年末,華友鈷業持倉鎳期貨合約形成公允價值變動損失1.05億元,本期鎳期貨合約共形成損失1.45億元,含鎳金屬的存貨因被套期風險形成利得9476.33萬元,屬於無效套期損失爲5064.56萬元。

圖片來源:華友鈷業年報截圖

在《關於開展2022年度套期保值業務的公告》中,華友鈷業表示,公司董事會審議通過議案,同意公司及子公司開展生產經營所需原材料鎳、鈷、銅、鋰及大宗商品貿易的套期保值業務,減少因價格波動對公司生產經營帶來的影響和風險。

據稱,華友鈷業生產經營所需原材料的套期保值規模應與當年現貨產量以及資金實力相匹配。根據公司原材料需求情況,公司及控股子公司開展生產經營所需原材料套期保值業務的保證金佔用總額不超過80億元人民幣或等值外幣,有效期間內循環使用;同時,公司及控股子公司開展大宗商品貿易套期保值業務的保證金佔用總額不超過5億元人民幣或等值外幣。