“獨角獸焦慮”背後的中美博弈

歡迎關注“新浪科技”的微信訂閱號:techsina

國內優秀的獨角獸公司被外國“捕獲”,是中國風險投資機構的遺憾。

文/巴九靈

來源/微信公衆號:吳曉波頻道

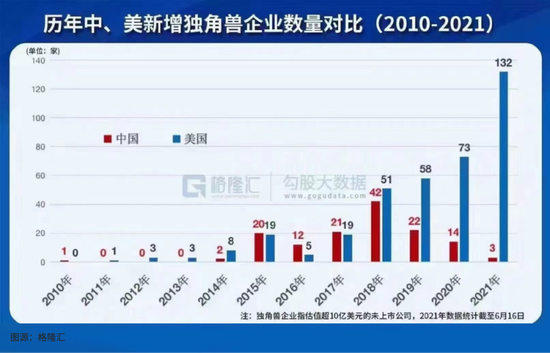

前段時間,有一張“中美新增獨角獸企業數量對比圖”,引發了不少人對於國家創新力的憂慮。

圖中顯示,在2015年—2017年,中國每年新增獨角獸數量一度超越美國。此後被美國反超,並逐漸拉大差距,直至2021年出現懸殊的132∶3。

現實真的如此慘淡嗎?帶着這樣的疑問,我們查詢了許多中外機構的數據和報告,發現事實並非如此,但趨勢值得警惕:

① 過去一年,中國新增獨角獸企業並沒有那麼少,有97家,但其中很多被美國風投機構“掐尖”了。

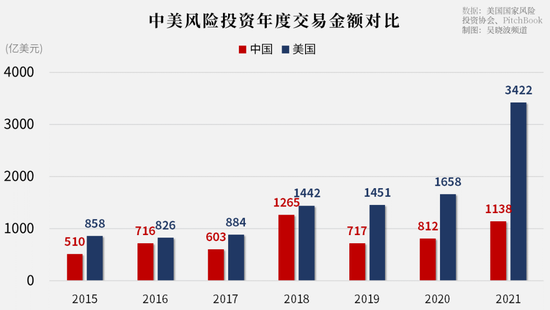

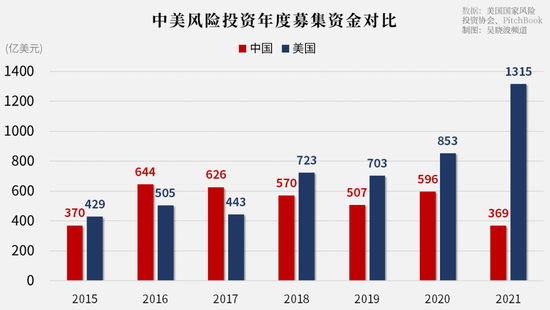

② 2021年,無論是風投募資金額還是交易金額,中美差距明顯。中國風投募集金額曾在2016年、2017年超越美國,而去年只有美國的28%;交易金額曾在2018年達到美國的88%,去年只有美國的三分之一。

③ 想追上差距,就必須實事求是,研究中美風投特點,發現自身破局的契機。

讓我們逐一詳述這幾點。

獨角獸企業被美國“掐尖”

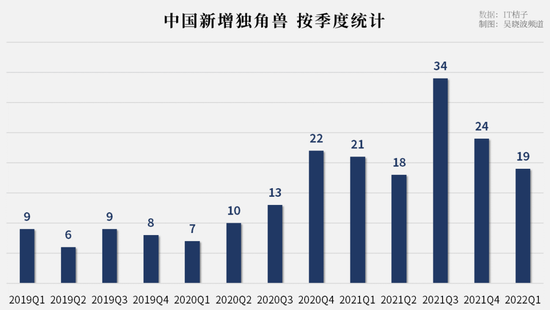

對比2020年,中國獨角獸公司的新增數量在2021年迎來了一次難得的發展。

IT桔子數據顯示,2021年中國市場上新增了97家獨角獸公司,同比增加了86.5%。趨勢延續到2022年,今年第一季度又新增19家獨角獸公司。而這一成績,在今年下半年恐怕難以爲繼。

與此相關的是,如今中國市場上的獨角獸企業,還存在被美國風險投資機構“掐尖”的現象。

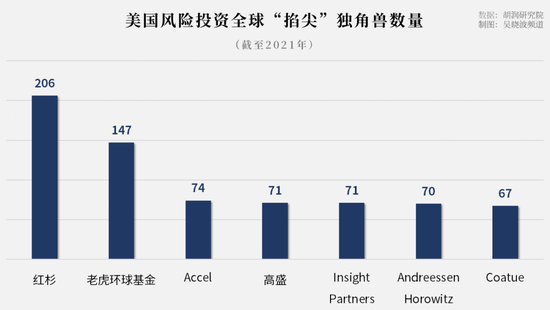

胡潤研究院發佈的《2021全球獨角獸榜》顯示,在未去重的統計口徑下,7家美國風險投資機構在2021年,累計“掐尖”了全球706家獨角獸,在總量中佔比67%。其中紅杉與老虎環球基金“捕獲”的獨角獸數量就佔到全球一半。

其中不乏一些來自中國的明星企業。

作爲獨角獸企業進化的重要機制性動力,風險投資在獨角獸進步過程中扮演了重要角色。而對於國家而言,獨角獸代表着新技術、新經濟,代表着經濟改革的新方向。

優秀的獨角獸公司被外國“捕獲”,是中國風險投資機構的遺憾。但在遺憾的背後,也許我們更應該深入地瞭解風險投資的意義,以及中美之間風險投資市場目前存在的差距。

美國的風險投資市場正在不斷擴張

風險投資是一場“募資—交易”的遊戲,換句話說就是“拿錢—給錢”。

由於我們常常見到的新聞是“××風險投資機構××億美元領投××公司”,所以就從交易端說起。

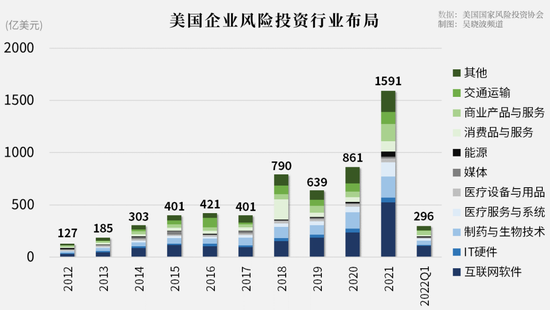

2021年,美國風險投資市場的交易規模達到了3422億美元,創下新高。也就是說,在這一年裏,風險投資機構向初創企業送出了3422億美元的“鈔能力”。

這個數字意味着,相較2012年,風險投資交易金額已經大幅增長了723%。

孩子大手大腳購物,一定程度上是爸媽捨得給錢,風險投資機構也是如此。

2021年,美國風險投資市場的募資情況同樣創下新高。該年美國風險投資市場的募集資金爲1315億美元,再創新高。而2022年第一季度,就又募集到了738億美元。738億美元相當於2021年全年募資量的56%,超過歷史上除2020年、2021年之外的絕大多數年份。

有錢敢花,成了2021年美國風險投資市場的座右銘。於是,拿到錢的風險投資機構就把目光聚焦到了優秀初創企業身上。

據投資數據庫Crunchbase統計,2021年全球金額前十的單筆風險投資均投向美國獨角獸,合計205.5億美元。

從主營業務來看,這10筆風險投資的數個對象處於電動汽車及智能駕駛的出行領域、以工業太陽能和清潔核能爲主導的能源領域。這些領域企業的重要性對於一個國家來說不言而喻。

在一定程度上,風險投資能夠向一個國家的核心技術產業提供資金支持,直接或間接地促進國家的技術進步。也可以間接從別國的優秀企業,獲得一些核心技術。

如同我們開頭提到的,2021年7家美國風險投資機構成爲了全球706家獨角獸的“金主爸爸”。而這些獲得資金的公司,有一天也可能成爲別人的“金主爸爸”。

目前納斯達克市值TOP10的公司中——代表芯片和半導體產業的英偉達、阿斯麥爾、博通,代表互聯網軟硬件的蘋果、微軟、谷歌、亞馬遜、Meta,以及代表電動車行業的特斯拉,都是各類風險投資“養大的孩子”。

這些公司讓投資他們的機構獲得了天文數字的回報,他們也想讓自己成爲資本,從別的初創公司身上獲得同樣可觀的收益。

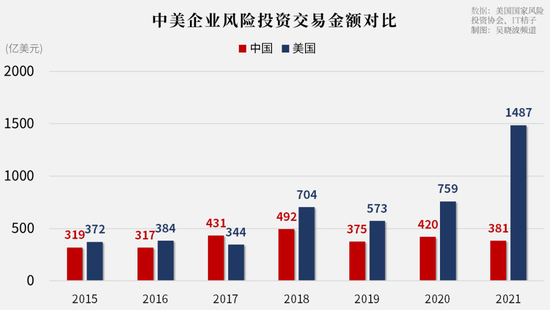

2021年,來自美國企業的風險投資總交易額爲1487億美元,10年間增長了5.5倍。一度佔據美國整體風險投資市場的半壁江山。

美國企業的風險投資常常去向軟件、IT硬件領域,和製藥與生物技術、醫療設備與用品領域。除此之外,媒體、能源、消費品也是大公司的心頭好。

與專職風險投資機構不同,企業風險投資目光放得更遠。他們更注重戰略發展、技術進步等非財務目標,並且多以自有現金流爲主要資金來源。

企業風險投資不像專職風險投資機構那樣受制於募資週期、退出期限,不僅能爲初創公司提供長期穩定的資金,還能向初創公司提供除資金之外的稀缺業務發展資源。

愛花錢又不缺錢,便是企業風險投資的形象標籤之一。

大企業的風險投資目標並非一下子喫成胖子,而是慢慢地通過投資,讓自己擁有一條以技術和資本築成的護城河。

所以不少真正有技術實力、有產業理想的創業團隊,往往更願意獲得企業風險投資部門的資金,致力於通過更長週期將公司做大做強。

而這些不斷發展的初創企業,也終有一天以經濟、技術爲導向,反向地投資其他初創企業,在經濟領域形成正循環。

中國風險投資市場還有一些問題等待改進

相較美國,中國的風險投資市場還存在比較明顯的差距。

PitchBook數據顯示,2018年,中國(含港澳臺)風險投資交易金額爲1265億美元,達到歷史頂點,相當於美國同期的88%。此後中國持續走低,2021年回升至1138億美元,相當於美國同期的三分之一。

正如我們之前所說的,風險投資的本質是“拿錢—花錢”。而中國風險投資機構花錢束手束腳的一個原因,就在於拿不到太多錢。

PitchBook數據顯示,2016年,中國風險投資的募資金額爲644億美元,達到歷史頂點,甚至高出美國139億美元。隨後3年,中國風險投資的募資規模卻進入了下降區間。儘管在2020年有所回升,但再也沒有達到過2016年的水平。

募資與投資之間存在時間差,中國風險投資多年來的募資低迷,或多或少地影響到了中國初創公司的成長速度。而部分優秀的中國初創企業,也被來自美國的風險投資機構捕獲。

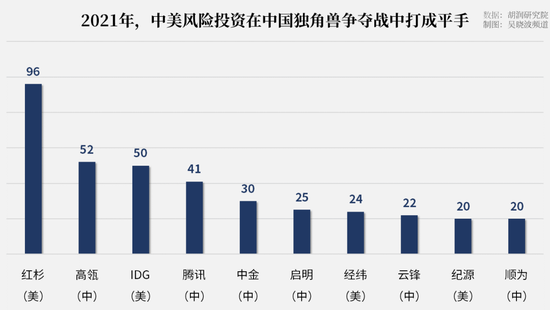

胡潤研究院發佈的《2021全球獨角獸榜》顯示,在未去重的統計口徑下,2021年,紅杉、IDG、經緯和紀源4家美國風險投資機構累計投資了190家獨角獸企業。

儘管中國風險投資市場上存在高瓴、騰訊這樣的國產狠角色,但整體實力也只能與美國機構打個平手。

而且,想維持平局並不容易,因爲風險投資的博弈就是個“好項目不能讓給別人”的對局。所以差距背後的癥結不僅在於中美風險投資規模的此消彼長,也在於中美企業風險投資的此消彼長。

對比IT桔子、美國國家風險投資協會的數據可知:2017年,中國企業風險投資交易金額一度是美國的1.3倍,此後再次掉隊。到了2021年,風險投資交易規模僅相當於美國的26%。

對於企業以及中國而言,風險投資的段位被拉開也許會形成長期的遺憾。如何完善“募資——交易”鏈條,以及由誰來完善這跟鏈條,就成了下一個要關注的問題。

破局,誰纔是那支矛?

美國布魯金斯學會數據顯示,在最近幾十年中,風險投資在美國創造了比其他任何投資部門都更多的經濟、就業增長,雖然僅直接貢獻了0.2%的美國GDP,但21%的美國GDP由其驅動。

換句話說,中國若希望在太空技術、新能源汽車、人工智能等前沿關鍵領域、經濟增長等方面彎道超車,可以更重視風險投資的國運槓桿效應,鼓勵和支持中國風險投資行業發展,和美國掰掰手腕。

具體來看,中國風險投資市場存在以下兩個發展的契機。

第一,企業風險投資機構數量衆多。據IT桔子統計,截至2021年,中國歷史上參與過風險投資的企業合計747家,不僅有BAT等互聯網企業,還包括聯想、復星等非互聯網企業。

這些企業風險投資機構最大的優勢在於有錢且穩定。企業風險投資機構解決了風險投資各環節中最基礎的資金來源問題,系專職風險投資機構的有效補充。他們能夠也有動力擴張自己的企業版圖。

也正是這些大企業,2022年以來一直在與紅杉等海外風險投資機構進行中國獨角獸爭奪戰。IT桔子統計顯示,截至2022年5月20日,中國新增了28家獨角獸,14家在拿到中國企業風險投資部門的投資後晉升爲獨角獸。其中8家屬於新能源等實體經濟,3家是人工智能獨角獸,2家是醫藥領域獨角獸。

第二,在特定領域完成有目的的出擊。

目前,包括企業風險投資部門在內,中國風險投資行業已經在卡脖子的硬科技領域展開反擊。

據36氪不完全統計,2020年至2021年,騰訊投資了超過100家科技企業,涉及雲服務、人工智能、大數據、集成電路、自動駕駛、智能製造等多個硬科技領域。

IT桔子統計顯示,2020年以來,阿里巴巴先進製造、智能製造、企業服務等數實融合領域累計投資了37家科技公司,涉及芯片研發、人工智能、雲計算、工業信息化等多個硬科技行業。

清科研究中心數據顯示,2022年第一季度,半導體及電子設備、IT、生物技術/醫療健康行業吸納的風險投資額佔據全行業前三,分別爲448億人民幣、353億人民幣、313億人民幣。

或許對於備受爭議的互聯網風險投資行業來說,這也是一個證明自身價值、重新塑造形象的好機會。

本篇作者 | 薛寧 | 陸泓|當值編輯 | 麻醬

責任編輯 |何夢飛| 主編 |鄭媛眉|圖源|VCG