中泰国际:给予天润云中性评级 综合评分65分

公司亮点

(一) 天润云是中国最大的部署于公有云的客户联络解决方案提供商,市场占有率达10.3%。(灼识咨询数据,2021年收入)

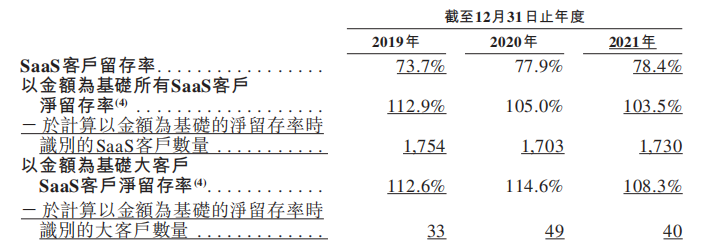

(二) 公司建立稳固的客户群,覆盖科技、教育、保险、汽车、旅游、房地产及医疗健康等众多行业。2021年公司拥有超过3,100家客户, SaaS客户留存率达78.4%。

(三) 持续业务扩张促SaaS解决方案等收入增长,公司已连续七年实现盈利。

行业前景

近年来中国基于云的客户联络解决方案行业发展迅猛。根据灼识咨询数据,预计2026年市场规模将达到人民币307亿元,2021年-2026年期间复合增长率达23.7%。公司深耕公有云客户联络中心业务多年,具有成熟的技术积累和行业经验,竞争优势明显,也是中国首家将平台与软件定义广域网络(SD-WAN)集成的客户联络解决方案提供商,为业内唯一实现以双云双活部署的运营商。公司致力于与客户建立长期合作关系,通过遍及全国的销售网络成功打造了庞大的客户群。2021年公司SaaS客户留存率和以金额为基础的SaaS客户净留存率分别达78.4%和103.5%。2021年在中国科技、教育和保险行业按收入排名的前20家企业中,公司分别为其中13家、11家及8家提供服务,其中28家与公司已经保持连续3年以上的业务关系。此外,公司已与银行及汽车行业的若干顶级企业建立业务关系,扩张多元化自身用户群组。

公司经营

近3年公司总收入的年复合增长率为9.6%,并于2021年达到约4亿元,其中九成以上收入来自SaaS解决方案业务,来自科技、教育及保险三大行业的收入占比接近8成;近3年毛利率维持在45%以上;销售及分销开支于2021年占比总收入约17.7%;研发开支占比总收入超10%;2019-2020年的净利率维持约20%,而2021年大幅降至4.4%,主因教育行业客户受到监管政策影响导致收入低于预期以及销售及分销、行政及研发等费用上涨所致。近3年的经营活动现金流均为正,然持续降低,2021年末现金及现金等价物达1.5亿元。

估值水平

我们选取同类SaaS公司进行对标:微盟集团(2013.HK)、明源云(909.HK)、金蝶(268.HK)、用友网络(600588.CH),2022年行业的预测市销率大约为7.2倍。公司2021年的历史市销率约为4.6-5倍。公司按全球公开发售后的1.7亿股本计算,对应市值为22.4-24.1亿港元。

稳价人往绩

此次稳价人是中金,2022年初至今共参与保荐5个项目,其中担任稳价人3个项目,首日表现2涨1跌。

市场氛围

今年年初至今港股新股市场气氛低迷,累计上市仅16只新股,首日破发率达43.8%,平均首日下跌2.7%。基石方面,引入Platinum及声网Agora两家作为投资者,认购约1.8亿港元,按照发售价定价且未行使超额配股权,合计占发售股份约29.99%。

申购建议

过往3年公司的主要客户群组来自科技、教育及保险三大行业,其中来自学科类培训机构客户收入占比维持约17%。由于教育行业客户的业务受到相关监管政策影响,预期收入贡献将会减少。公司正在积极转移扩充新的行业客户,例如已与银行及汽车行业的多个顶级企业建立了业务关系,但由于国内疫情反复,预期公司开发新客户及维持现有客户关系将受到一定程度的负面影响。因此预计2022年收入增速将会放缓。此外,近年公司大客户的议价能力提升导致毛利率较为波动。因此综合评分65分,评级为“中性”。

风险提示

(1)激烈的市场竞争、(2)教育行业等大客户收入影响、(3)数据安全等相关政策风险