蔚來被灰熊咬了一口,但是不疼

歡迎關注“新浪科技”的微信訂閱號:techsina

文/白芨

來源/新熵(ID:baoliaohui)

蔚來真急了。

6月29日中午,蔚來汽車向新加坡交易所遞交了停牌申請。在上午的交易日中,蔚來港股的跌幅一度超過9%,截至港股收盤,蔚來股價暴跌11.36%,小鵬、理想股價都被蔚來“帶進溝裏”。

下跌源自大洋彼岸的一頭“灰熊”的做空報告,這家做空機構正式的名稱是Grizzly Research,自稱專注於深入的盡職調查對上市公司進行研究。在“灰熊”官網上,用戶還可以看到諸多中概股的做空報告,包括跟誰學、鬥魚、樂信和58同城。

28日,Grizzly Research發佈報告《蔚來正在用Valeant式的財務遊戲,以達到虛增收入/淨利潤率的目的》。

Valeant(凡利亞藥品國際)是一家加拿大製藥公司,從2008年到2015年6月,Valeant的股價上漲達11倍,但在2015年被香櫞曝出,Valeant控股了一批藥房網絡,並將藥房儲藏的存貨確認爲銷售收入。這場著名的做空令Valeant市值一落千丈,到2018年,Valeant從紐交所退市。

Grizzly Research質疑,蔚來採用了類似的手段,通過超額向子公司蔚能出售電池來虛增收入,而這些電池很有可能根本未交付給蔚能,而是躺在蔚來自己的倉庫裏。蔚來對此全力反駁:“推測錯誤無根據,結論有誤導性。”

“新熵”分析後認爲,Grizzly Research的做空報告有部分依據,但難以像香櫞擊潰Valeant一樣,對蔚來造成毀滅性打擊。

蔚來,你不對勁

先理一下蔚來和蔚能的關係。

蔚來一直就想做換電模式,也就是用大型站點對汽車電池集中存儲、充電、更換、調配。原因是,新能源汽車裏,電池和車的壽命不一樣,電池不到十年,車是十幾年甚至幾十年,用戶早晚都得換;另外,換回來的舊電池也有回收價值。

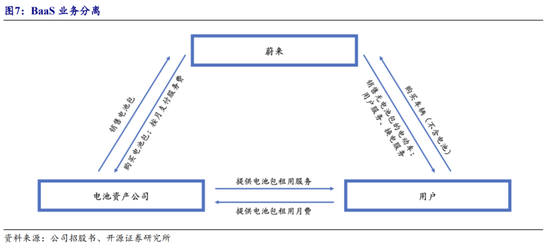

在2020年,蔚來通過推出BaaS(電池即服務)實現了這個夢,方式是成立電池資產子公司蔚能,蔚來把電池包賣給蔚能,自己賣不含電池的、更便宜的電動車,用戶提車後去找蔚能租電池,定期交費。

再覆盤一下這頭灰熊的邏輯。

我發現成立蔚能後,蔚來的收入和淨利潤飆升很快,超出市場預期,比如2021年,華爾街預測蔚來應該虧59.47億元,結果只虧了30.07億元——蔚來可能不對勁。

我發現李斌和瑞幸咖啡造假案的關鍵人物劉二海關係密切,之前創業的易車網持續虧損,投資的摩拜單車挪用過用戶押金——創始人的人品存疑。

我發現蔚來完全可以自己做電池資產,但蔚來讓子公司幹這個事,不讓電池資產業務進入蔚來財務報表,但蔚能管理層是蔚來高管——可能是暗箱交易。

我發現蔚來曾與投資方合肥市簽有對賭協議,要求蔚來在2024年營收額達到1200億元,而蔚來去年只有361億營收額——業績壓力可能讓蔚來鋌而走險。

我看到蔚來2021年財報、武漢蔚能電池資產有限公司2022年度第一期綠色電池資產支持票據,到2021年三季度,蔚能服務的用戶是19000名,但存了40053塊電池,蔚能根本不需要多餘電池,一人一塊完全夠用——多出來的兩萬多塊,可能是蔚來多賣給蔚能,用來粉飾財報的。

我發現找不到蔚能把電池儲存在哪裏——可能還在蔚來手裏。

這就是整篇做空報告的主要邏輯,灰熊同時提出了一些質疑,如李斌曾將5000萬股股份轉讓給“未來用戶信託”,並將其質押給瑞銀集團。

“新熵”認爲,報告的部分依據在於,蔚來通過設立蔚能經營電池資產業務,確實有美化上市公司報表的用意,此外,由於同合肥政府對賭協議的存在,蔚來始終揹負着巨大的業績壓力。從這一角度看,蔚來確實存在美化財務報表的動機。

灰熊咬得不疼

但灰熊的報告同樣有一定瑕疵。

首先是成立蔚能的目的,灰熊認爲蔚能是李斌在業績壓力下,專門設立用來關聯交易,誇大業績的棋子,這與蔚來方面的表述完全相反。

蔚能總經理陸榮華曾在接受電動汽車觀察家採訪時表示,蔚來一開始考慮與金融機構直接合作電池資產業務,但摸索後發現需要一箇中間角色打通主機廠和金融機構。在接受品駕採訪時陸榮華表示,電池資產運營業務比較特殊,有一定的對外業務屬性,需要配合並服務主機廠,用獨立公司做更合適。

有業內人士分析,蔚來剝離蔚能的電池資產業務,與京東剝離物流業務沒有本質區別,核心原因是資產模式太重,需要將業務推入市場,引入合作方分攤風險。

BaaS換電品牌的合資模式在業內有跡可循,例如寧德時代曾於2019年與螞蟻金服、哈囉出行合資成立鏈輪電動車換電品牌EVOGO樂行換電。陸榮華同樣表示,Baas服務領域普遍採用合資模式,蔚來只是跟隨行業趨勢。

這帶來第二個問題,蔚能並不是蔚來的全資子公司,不是蔚來一家說了算。

按照蔚來2021年財報披露,蔚來對蔚能的持股不足20%。按照陸榮華的表述,蔚能的股東結構是“八仙過海,各顯神通”,包括寧德時代、地方國資、太平保險、山東威達等等。

一位業內人士對“新熵”表示,蔚來能把蔚能當垃圾桶用,其它幾大股東坐視不管,這點難以想象。

而蔚能的第一期ABN(資產支持票據)已經於4月成功發行,其資產情況在相關公告中有完整披露,內容基本涵蓋了灰熊提及的財務漏洞。如果問題確實成立,蔚能的ABN融資不可能完美落幕。

最後,在合資背景下,蔚能對蔚來財務數據有美化作用,更多是附帶效果,而不是目的。

一位不願透露姓名的財務專家對“新熵”表示,灰熊的質疑有一定正確之處,在於如果蔚來自己做電池資產,以幾年爲期限向用戶收取租電池的費用,即便蔚來已經提前拿到了用戶的預付租金,其超出部分收入也要計入應收賬款而非營收。而在成立蔚能後,蔚來可以直接向蔚能收取電池銷售費用,並計入營收。而對買來的電池,蔚能確實要接手摺舊風險。

但這並不意味着,這是蔚來獨立蔚能的主要目的,前述業內人士對“新熵”表示,蔚來把換電業務放在體外,並且按權益法處理,就是要像防火牆一樣隔離風險。正如報告的表述,蔚來的行爲智能稱之爲會計詭計,算不上造假。

空頭爲何愛上蔚來?

這不是蔚來第一次遭到華爾街空頭的迎面痛擊。

2020年11月14日,知名做空機構香櫞發佈報告稱,蔚來的股價已經脫離合理範圍,股價應當“腰斬”,理由是,特斯拉Model Y的低定價可能對蔚來EC6和ES6車型的訂單量不利;另外,蔚來的估值畸高,其PS估值已經達到17倍,同期比亞迪PS僅爲3倍左右,這使蔚來的投機者集中,背離價值投資邏輯。

結果是,蔚來股價大跌7.74%,最大跌幅一度超過16%。

此次灰熊的“二次光顧”,再度證明了蔚來的“招空頭”體質。

“新熵”認爲,原因首先是蔚來所處的新能源主機廠板塊泡沫屬性較爲嚴重。

以特斯拉爲例,從2020年開始,特斯拉被高估的聲音在資本市場一直沒有斷絕。今年1月,Viceroy Research創始人弗雷澤·佩林發佈推文稱特斯拉的價值被高估10倍,理由是特斯拉的銷量遠不及豐田、大衆等傳統車企,但市值是二者之和的兩倍。

顯然,登陸美股市場的蔚小理也是新能源概念的受益者。

其次,蔚來採用的換電模式由於前期的高額投入成本,普遍不爲市場看好。

在此次做空報告中,灰熊就舉例稱,2008年,以色列企業Better Place就曾提出換電模式倡議,但在花費8.5億美元后,Better Place不得不申請破產。特斯拉曾在2013年嘗試切入換電模式,但由於營銷、技術和財務原因放棄了這一計劃。

從整車廠策略看,特斯拉憑藉市場佔有率高的優勢,採用自建自營換電站模式;蔚來採用車電分離模式,將電池資產運營與上市主體隔離開來;小鵬採取合作建設充電樁模式,主要通過與第三方運營商合作建設充電網絡,以追求降低運營成本。

對蔚來來說,進軍自建換電站是一步險棋,儘管可以塑造品牌優勢,但也面臨巨大投入風險。從2020年開始,蔚來的換電站規模快速擴張,引發市場的普遍關注。某種程度上,此次灰熊對蔚來的做空,就是蔚來換電模式巨大矛盾的充分展現。

對蔚來來說,做空報告必將使管理層重新思考,在荊棘叢生的換電賽道一路狂奔,是否就是蔚來想要的未來?