主動權益正回報不足一成,基金“半程賽”業績大分化

公募基金“半程賽”進入倒計時。

2022年上半年行情已進入尾聲,公募基金“半程賽”進入倒計時。

回顧上半年的市場行情,A股市場的演繹主題是“先抑後揚”,上證指數從2863.65點的年內低點,逐步反彈到3398.62點。主流指數、各大板塊之間表現分化,主動權益基金業績差異明顯。雖然部分基金短期漲幅突出,但前期因市場調整帶來的“缺口”較大,長期來看回報平平。

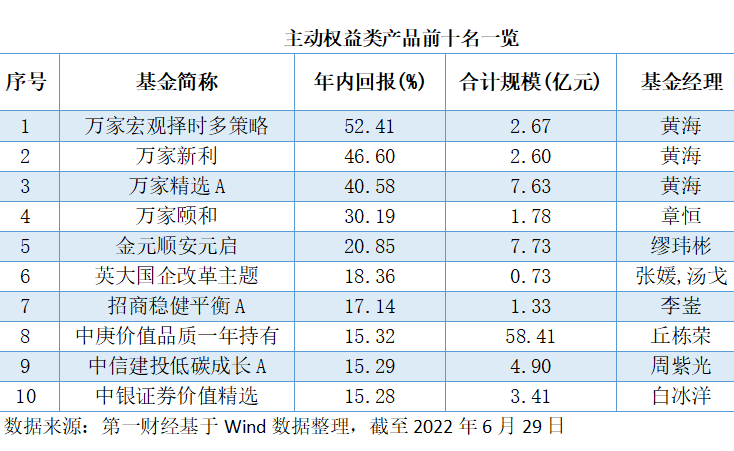

Wind數據顯示,截至6月29日,主動權益類基金今年以來收益率爲正的不足10%;隨着業績榜首的收益率不斷攀升,收益率首尾相差已接近90個百分點。而固定收益類產品則保持穩健特色,正收益佔比達七成以上。值得注意的是,主動權益投資和固收兩大類別中,均有可能出現一人包攬市場前三位的局面。

展望後市,業內人士普遍認爲,當前A股估值處於合理區間,看好下半年的市場機會。此外,近期光伏、風電和新能源車的相關數據,都大大好於市場預期,長期來看仍具有較強的吸引力。

主動權益:正收益不足1成

今年以來,A股市場呈現震盪走勢,除了紅利指數年內微漲3.09%,其他主要指數均出現不同程度的下滑。截至6月29日,上證指數、深證成指、滬深300的年內跌幅分別爲6.63%、13.2%、9.22%。

從板塊角度來看,中信一級30個行業中,27個板塊年內“飄綠”。其中,受能源局勢影響,煤炭板塊以一枝獨秀之勢領漲,年內回報達43.26%;而電子、傳媒、綜合金融、計算機等行業卻“跌跌不休”,年內累計跌幅均超20%。不過,6月以來,煤炭行業步入高位震盪,電力設備及新能源行業卻反彈明顯,近20日分別上漲1.15%、17.57%。受此影響,主動權益類基金今年以來的收益率也隨之分化。

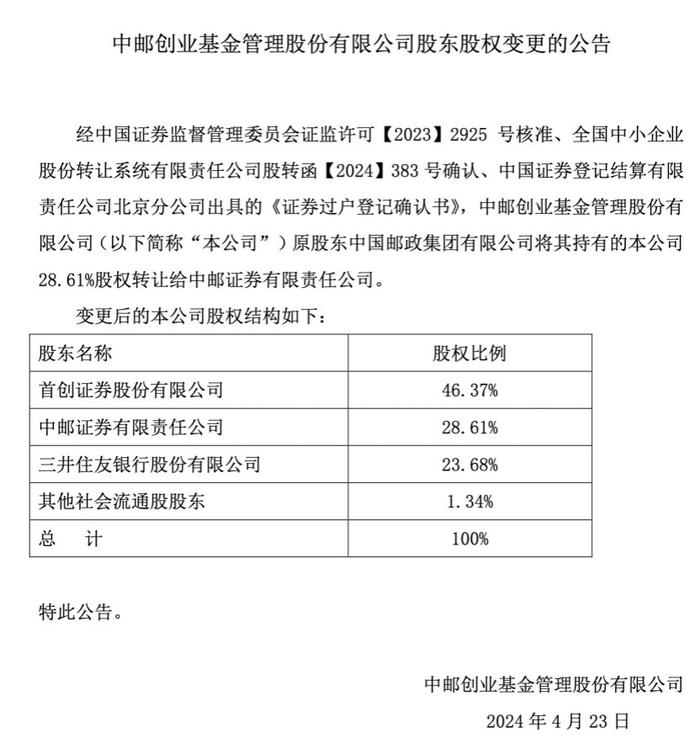

Wind數據顯示,截至6月29日,除了今年成立的新基金外,有可比數據的3724只主動權益類基金(包括普通股票型、靈活配置型、偏股混合型、平衡混合型)中,僅有250只基金產品(僅計算初始基金,下同)年內實現了正回報,佔比不足10%。

具體來看,萬家宏觀擇時多策略以52.41%的業績表現,基本拿下“半程賽”冠軍;萬家新利、萬家精選A位居第二、三位,收益率分別達到46.6%、40.58%;萬家頤和、金元順安元啓則以30.19%、20.85%的業績表現排名第四、第五。

值得注意的是,這前三隻產品均由黃海管理,這也意味着一位基金經理包攬業績前三的歷史或許再次被複制;不同的是,相較於此前業績的“戰情膠着”,此次“中考”前五名的表現展現了較大的業績差異:第一名至第五名之間相差超30%,而第六名與第十名僅有不到6%的差距。

從基金規模(不同份額合併)角度來看,除了丘棟榮管理的中庚價值品質一年持有的規模達到58億元外,其他排名前列的基金。大多數規模在十億元以下。業內人士認爲,小規模基金憑藉資金靈活性,更容易在市場震盪情況下抓住機遇,這也是近年來出現的一大顯著特徵。

固定收益:熱度回升

當股票市場出現大幅波動時,投資者的投資偏好,會從“賺得多”轉向“收益穩”。因此,不少投資者將目光投向債券市場,希望通過債市投資規避風險,並獲得相對穩健的收益。

Wind數據顯示,截至6月29日,除了今年成立的新基金外,在有可比數據的3119只固定收益類基金(包括純債型、混合型一級債、混合型二級債、可轉換債及偏債混合型基金)中,年內實現正收益的基金產品(僅計算初始基金)佔比超過7成。

在排名前列的產品中,“固收+”產品佔據了絕對優勢,十名之中佔據九席。其中,安信民穩增長A、安信平衡增利A、安信穩健聚申A位居前三,年內收益率分別爲11.62%、9.28%、8.26%。而這三隻產品背後的掌舵者均有張翼飛的身影。

在可轉債產品中,僅有寶盈融源可轉債A“殺入”前十強之列,以5.07%的業績表現排名第8位。業內人士分析稱,今年以來股市和可轉債市場震盪明顯加大,如果基金經理不能及時調整應對策略,很可能會讓“固收+”變爲“固收-”。數據顯示,目前仍有13只可轉債基金今年以來跌幅超過10%。

另一方面,近日,隨着債市的快速調整,不少債券型基金一改之前的限制大額申購的態勢,選擇重新“開門迎客”。例如,6月29日,平安惠銘純債、南方升元中短期利率債、南方駿元中短期利率債等多隻產品宣佈放開大額申購。

據中基協6月29日公佈的數據,公募基金管理的總規模,從4月底的25.52萬億元,增長至5月底的26.26萬億元,環比增幅爲2.88%。其中,債券型基金在5月新增規模2704億元,是當月最受投資者青睞的產品。

看好A股後市表現

目前,A股市場已連續兩個月走出獨立行情,基金上半年行情也將畫上句號。展望後市,在相對複雜的市場環境下,下半年的市場又會有何變化?熱門賽道還會不會延續當前的勢頭而熱度不減呢?多家基金公司進行了詳細的解讀。

對於4月27日以來的市場反彈,長城基金首席經濟學家向威達認爲,這是市場在幾個小概率事件衝擊共振造成短期連續大幅度下跌後的自我糾偏行情,屬於估值修復。

他進一步分析,“這種估值修復是極端悲觀情緒在3、4月份提前釋放、流動性環境異常寬鬆、近期國內環境出現一些積極信號等多種因素共同作用的結果。截至目前A股的反彈總體上是健康的,當前A股估值總體依然處在歷史低位區間。”

南方基金也有相似看法。南方基金認爲,當前A股估值處於合理區間,情緒回暖,下半年流動性仍有改善空間,增量資金有望繼續流入。下半年經濟增長恢復,上市公司盈利呈現加速改善趨勢,信用回升預計助推A股繼續上行。

隨着A股的持續反彈,下半年投資者將如何佈局?不少業內人士對後市表示看好。

向威達對記者表示,綜合當前國內外各種因素,A股反彈第一波大概率可能到了尾聲,估值修復行情大概率可能告一段落。進入7月份,上市公司陸續公佈半年報,可能會引發股價分化,市場短線可能需要震盪鞏固消化。但是綜合國內經濟走勢、環境和政策預期,繼續看好A股後市表現。

平安基金則稱,結合海內外宏觀環境研判,海外通脹將邊際緩解,外部流動性制約至暗時刻已過,國內流動性持續充裕,疫情制約逐步弱化,經濟也將築底回升,內外宏觀環境趨穩向好,爲權益資產基本面改善奠定基礎。立足當下,A股雖經歷階段反彈,但股權風險溢價仍處高位,權益資產增配窗口繼續,建議多點佈局、均衡配置。

着眼行業配置時,招商基金研究部首席經濟學家李湛認爲,可以關注兩大主線。第一條主線是當前高景氣延續、未來前景空間廣闊疊加政策密集支撐下的成長科技板塊,包括鋰資源、中游新電池製造等新能源車鏈條、風電、光伏、儲能等新能源鏈條、電子半導體以及軍工、互聯網。第二條主線是有望迎來景氣反轉的地產鏈條,包括上游玻璃、鋼鐵、水泥建材等滯漲板塊,中游房地產開發商和地產服務,下游汽車、家電、家居等。

而對於港股市場的投資機會,建信基金劉克飛則表示,經濟復甦、政策支持和外圍趨緩三大因素共同驅動港股穩步向上,港股的互聯網、新能源、創新藥、消費、金融地產及資源品五大板塊均有望受益,後市投資機會值得關注。