純苯價格高位震盪 下游產業鏈利潤受創

本報記者 陳家運 北京報道

受國際原油價格上漲及下游需求增長影響,純苯價格一路飆升。

金聯創數據顯示,6月10日,純苯價格罕見破萬,達到1.03萬元/噸。截至6月23日,純苯華東地區市場價(中間價)爲9675元/噸,而1月3日該市場價爲7325元/噸,漲幅32%。

金聯創化工分析師王茜在接受《中國經營報》記者採訪時表示,純苯市場價格持續上揚,對下游造成極大壓力。王茜認爲,近期,純苯下游產業鏈整體盈利情況一般,苯乙烯及苯法順酐虧損情況雖得以改善,但其盈利仍有難度,己內酰胺及酚酮亦維持虧損狀態,相關的企業生產成本壓力大增。

價格高位震盪

純苯是最重要的基本有機化工原料之一,主要用於製造苯乙烯、苯酚、苯胺、己內酰胺、己二酸、氯化苯等產品,進而可以應用於合成橡膠、塑料、纖維、洗滌劑、染料、醫藥等產品的生產,其下游衍生領域極其廣泛。

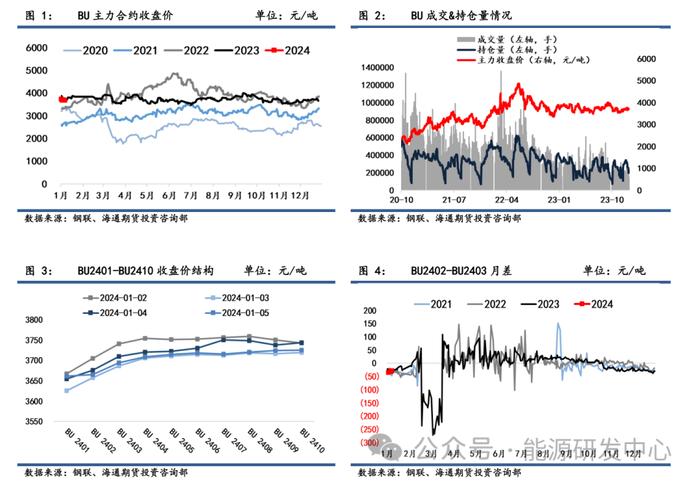

2022年以來,受原油價格及市場供應緊張的影響,純苯價格一路走高,整體呈現向好態勢。

以華東地區市場價爲例,金聯創監測數據顯示,華東地區純苯價格低點爲1月3日的7325元/噸,高點爲6月10日的1.03萬元/噸,漲幅達40%。6月10日,中石化純苯價格再次上調300元/噸,執行1萬元/噸,沿江、沿海各煉廠統一執行此價格。

對於純苯價格上漲的原因,王茜告訴記者,烏克蘭局勢及國際能源緊張導致原油價格持續大幅走高,疊加大型煉化企業的發展和下游擴能,使得我國純苯在供需面及市場走勢上,受國際純苯市場影響程度下降,市場趨勢及產業鏈整體運行方向存在較強的自主性,國內基本面的變化對產業運行產生較強的指向作用。同時,隨着下游新增產能釋放,市場對純苯需求量增大。

恆力期貨數據顯示,2022年純苯新增產能有限,截至目前,僅新增鎮海煉化等裝置產能44萬噸。同時,純苯下游項目新增較多,僅苯乙烯產能今年就新增239萬噸。純苯供需形勢持續緊張,導致庫存出現新低。

同時,生意社於6月11日分析稱,由於國際價格處於高位,華東港口進口純苯減少,庫存持續走低至4.8萬噸,可交割庫存不足導致逼空情緒濃厚,華東部分地區價格連續攀升。主營煉廠前期由於生產成本因素,純苯產量下降,價格持續走高。多重利好提振下,純苯價格每噸突破萬元。

下游產業鏈承壓

不過,近期亞洲純苯市場回調走低,隨着原油價格收跌,疊加下游集中檢修,需求面支撐減弱,純苯市場快速下挫。

金聯創數據顯示,6月17日,純苯市場商談價較上週下跌500~650元/噸,截至6月17日,華東地區商談價9650~9700元/噸,華北地區主流商談價9300~9600元/噸,下游採購意向價爲9400元/噸,市場對純苯掛牌價下調預期增大。

純苯市場價格高位震盪,擠壓了下游的盈利空間,一些企業甚至出現虧損。

王茜分析稱,雖然當下國內純苯價格有所回調,但是下游產業鏈整體盈利情況一般。苯乙烯及苯法順酐虧損情況雖得以改善,但其盈利仍有難度,己內酰胺及酚酮亦維持虧損狀態,企業生產成本壓力大增。苯胺、己二酸雖微利運行,但整體開工情況一般。部分苯乙烯裝置停車,導致其開工率下降,故下游市場對純苯的需求仍未提升。

以下游酚酮爲例,2022年1~5月,國內酚酮工廠的理論成本增加明顯,但下游未能跟上成本端上漲的步伐,酚酮工廠理論毛利受到擠壓。據卓創資訊監測,1~5月,酚酮工廠的平均理論成本分別爲12408元/噸、12958元/噸、13778元/噸、13543元/噸、14171元/噸;而1~5月酚酮工廠的平均理論毛利分別是1992元/噸、1923元/噸、779元/噸、121元/噸、-167元/噸,毛利逐漸由正轉負。

酚酮行業利潤受損嚴重,其龍頭企業維遠股份(600955.SH)首當其衝。維遠股份2022年第一季度季報顯示,公司主營收入19.77億元,同比下降12.18%;歸母淨利潤3.04億元,同比下降48.59%。

維遠股份方面表示,公司採購大宗化工原料純苯和丙烯,生產苯酚、丙酮、雙酚A、聚碳酸酯。業績下滑主要系裝置檢修和部分原材料價格上漲所致。

王茜講道,純苯下游產能繼續擴張,但終端需求尚未跟進,市場價格傳導問題重重,使得純苯產業鏈利潤從下游逐漸向上遊轉移。

王茜表示,整體來看,合約銷售使得純苯企業利潤有一定保障,地煉企業出貨水平相對偏高,利潤率較往年有一定提升。且隨着苯乙烯、酚酮、己二酸等產品產業鏈繼續擴能,下游對純苯需求量仍將穩步增長。但綜合下游新增產能及投產地區來講,華北仍是下游新增項目的主要聚集地,屆時華北市場貨源流行性增強,同時對市場影響力增大。

在王茜看來,原油漲跌無序,加劇純苯市場操作風險。隨着後期盛虹煉化芳烴裝置投產,將在短時間內提升純苯的供應量,市場供需格局或將有所調整。

對外依存度降低

隨着煉化行業快速發展以及技術不斷成熟,我國純苯產能大幅增長,需求量持續上升。

申港證券研報數據顯示,2020年至2022年,下游對純苯的需求增速分別達20%、21%、10%。與之相比,純苯的產能增速僅分別爲4.09%、14.38%、4.1%。從數據不難看出,純苯需求的增速遠遠大於產能的增速,使得供應鏈缺口持續擴大。

由此可見,我國純苯行業處於供應偏緊狀態。與此同時,由於純苯行業供需缺口不斷擴大,對進口依存度也較高。

不過,王茜表示,目前國內純苯市場呈現高產出、自主可控以及強需求的局面,對進口的依存度已經在近年表現出整體下降的態勢,下游擴能較多,尤其是苯乙烯的擴能,使得需求面的影響力度較往年加強。

海關數據顯示,2020年,我國純苯進口數量爲2097878噸,同比增長8.2%,出口數量爲3054噸,同比下降91.5%。進口國家最多的是韓國1039112噸,佔總進口量的49.53%;其次是泰國270491噸,佔總進口量的17.89%;再次是文萊154385噸,佔總進口量的7.36%。

另據中宇資訊統計,2022年5月,我國純苯當月進口量爲21.25萬噸,累計進口量爲139.28萬噸。當月,進口金額爲254249642美元,進口均價爲1196.709美元/噸,進口量環比下降21.09%,進口量同比增加8.90%。截至2022年5月,我國純苯累計進口量比去年同期上升31.51%。5月,原油呈持續上漲走勢,國際價格在美國原油強勁需求帶動下不斷走高,受進口成本過高且運輸週期等因素影響,導致我國5月進口量大幅下降。

王茜表示,從2022年國內基本面考慮,國內產能依舊上升,主要集中在大煉化企業,國內企業價格對市場價格的主導權優於外盤,下游擴能使得供需面有一定平衡性。但下游產能快速擴張,使得下游需求面的影響力逐年增強,其中下游擴能較多的產品爲苯乙烯及己內酰胺,後期己二酸及酚酮擴能逐漸增多。

2022年,全球純苯新增產能主要集中於中國。華瑞石化資訊網統計,國內純苯新裝置計劃爲330萬噸左右,這些新增產能多數以煉化一體化裝置爲主。例如盛虹煉化有1600萬噸煉油,預計純苯產出110萬噸,下游配套45萬噸苯乙烯和65萬噸酚酮;廣東石化2000萬噸煉油,預計排產純苯80萬噸,下游配套苯乙烯80萬噸,純苯月度外銷量僅1萬噸。

王茜認爲,下游產能的快速擴張,雖然對純苯需求量增加,但是仍需警惕下游產能擴張對產業鏈的影響,若供需市場未完全匹配,下游快速擴張後可能會對純苯價格形成反向壓制。