【讀財報】“私轉公”基金公司透視:朱雀、博道基金業績墊底,小機構生存艱難

新華財經北京7月28日電 “私轉公”基金公司是一類比較特殊的基金公司,其在轉爲公募基金管理公司之前已經作爲私募基金活躍在市場上並依靠自身業績贏得了一定聲譽。今年上半年市場大幅波動,6家“私轉公”基金公司業績如何?

數據顯示,年初以來截至7月26日,6家“私轉公”基金公司的主動權益型產品規模加權收益率約-11.94%,優於同期滬深300的漲跌幅-14.06%。其中,朱雀基金的權益產品規模最大,但業績表現墊底,年內回撤約13.86%;博道基金旗下主力基金經理年內淨值回撤幅度較大,排名行業中下游;凱石基金規模最小,回撤幅度也偏小,收益率約-7.16%。

圖1:2022年年初至7月26日“私轉公”機構主動權益型基金情況

“私轉公”機構由於普遍規模不大,大多存在業績依賴少數基金經理的情形。另外,由於行業馬太效應,小機構如凱石基金存在規模持續縮減、新基發行困難等問題。

朱雀基金:總經理“挑大樑” 產品持倉、業績趨同

由於公募基金的可公開宣傳、募資渠道更加廣泛等優勢,越來越多的私募基金向證監會申請轉型。不過,因獲批條件較爲嚴格、申報至獲批時間較長,成功轉型的機構數量屈指可數,2016年以來獲批機構只有6家。

朱雀基金由朱雀股權投資管理有限公司、上海朱雀辛酉投資中心分別持股65%、35%,於2018年獲批公募業務資格,2019年開始發行公募基金。

產品類型上,朱雀基金的業務重心偏向權益型基金。公司當前在管產品共有7只,產品總規模約234億元,其中權益型產品有6只,對應規模超過200億元。

朱雀基金的權益型產品全部由總經理梁躍軍親自管理。除總經理梁躍軍以外,朱雀基金其他基金經理的任職年限均不足2年,多爲行業新人。

根據二季報,朱雀基金6只權益型產品的重倉股重合度較高,過半重倉股完全一致。其中,被全員重倉的海大集團、森特股份、鹽湖股份等股票2022年上半年跌幅超過15%,順豐控股、正泰電器等股票跌幅超過18%。

圖2:2022年二季度末梁躍軍在管產品重倉股

持倉趨同導致產品業績表現相近。截至2022年7月26日,朱雀基金6只權益型產品年內回報均爲負值,規模加權收益率約-13.86%,業績最優、最差基金的回報率差額不足3個百分點。

圖3:2022年年初至7月26日朱雀基金主動權益型產品業績表現

博道基金:主力選手表現較差 排名位居行業中下游

博道基金於2018年2月獲批公募業務資格,博道基金團隊和成員均源自上海博道投資。博道基金的前兩大股東爲莫泰山、上海博道投資,分別持股35%、25.5%。

博道基金的主要產品爲主動權益型基金,產品數量達到18只,規模超過150億元,約佔公司基金資產規模的80%。其主動權益型產品大多爲規模在20億元以內的中小型基金。

圖4:2022年年初至7月26日博道基金主動權益型產品業績表現

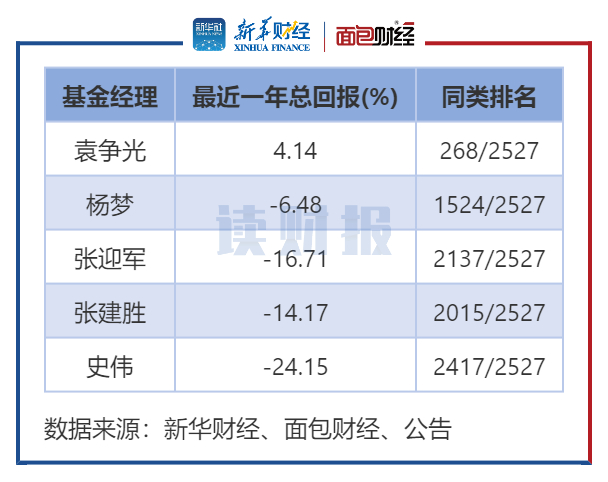

數據顯示,博道基金的主動權益型基金多數產品在年內出現負收益,其中公司權益基金主力基金經理張迎軍、楊夢在管產品的年內回撤幅度較大,在基金經理排名中位居行業中下游。

圖5:截至2022年7月26日博道基金基金經理近一年業績

張迎軍在管產品有5只,合計規模超過70億元。這些產品年初至7月26日平均收益率約-13.94%,均跑輸其業績基準,在同類型產品中排在中下游。分析持倉發現,張迎軍或踩雷堅朗五金、博彙紙業等股票,年初至今股價跌幅超過20%,其中堅朗五金的年內跌幅超過50%。

楊夢在管產品有7只,合計規模超過60億元,產品平均收益率約-10.59%。研究發現,楊夢的在管產品重倉股更替頻繁,不少產品存在換手率高的問題。如博道啓航混合、博道久航混合、博道伍佰智航的2021年全年股票換手率均超過1000%。

凱石基金:馬太效應下小機構艱難存活 多隻產品陸續遭遇清盤

凱石基金於2017年成立,是全國首家全自然人持股的“私轉公”基金公司。公司第一大股東爲董事長陳繼武,持股比例爲65%。

凱石基金在6家“私轉公”機構中規模最小,在管產品僅有3只,基金資產規模合計不足3億元。其中,偏股混合型基金有2只,合計規模超過2億元。

從年內業績來看,凱石基金產品表現尚可,2只基金收益排名在同類型產品中位居中上。然而,凱石灃混合的基金總規模僅約1500萬元,該基金成立以來份額持續減少,自2021年多次因規模不足5000萬元觸發預警,未來或存在清盤風險。

圖6:2022年年初至7月26日凱石基金主動權益型產品業績表現

分析發現,凱石基金成立以來共發行8只基金,其中5只產品已陸續被清盤,全部爲偏股混合型。查閱業績表現發現,這些基金在清盤前夕單位淨值保持在1元以上,業績表現不算太差,但最終均因規模不足5000萬元而清盤。

圖7:凱石基金清盤產品

行業馬太效應下小機構缺乏品牌效應,或是凱石基金產品規模持續縮減的重要原因。凱石基金在2019年發行2只產品,並嘗試延長募集期,最終均因未達到發行標準而發行失敗。隨後至今,凱石基金再未發行過新基金。

目前,凱石基金的另一隻短期純債型產品凱石岐短債資產淨值也低於5000萬元,同樣處於規模清盤邊緣。

【讀財報】是由新華財經與麪包財經共同打造的一檔以上市公司財報解讀爲主要內容的欄目,內容全面覆蓋全球股市、匯市和債市等金融市場,提供權威、專業、全面的金融信息服務。新華財經是新華社承建的國家金融信息平臺。

編輯:羅浩

責任編輯:石秀珍 SF183