海德股份人均年薪超百万 6年现金流出近50亿只是“纸上富贵”?

出品:新浪财经上市公司研究院

作者:肖恩

近日,海南海德资本管理股份有限公司(以下简称“海德股份”)发布了2022年半年业绩预告,上半年实现归母净利润3.15-3.25亿元,同比增长162.35%-170.68%,这也是海德股份自2021年利润同比增200%后的又一高增长业绩。

值得注意的是,海德股份自涉足资产管理业务后多年来,经营活动现金流净额长期处于净流出状态,仅今年1季度就流出4亿多。由于AMC商业模式的缘故,海德股份需要处理结旧项目的同时,另一边还要投入资金到新项目中,颇似房企边开发、边拿地的模式。但随着AMC账面上项目规模越来越庞大,类似于房企土储爆雷的风险就逐渐累积。

尤其在整体当前国内经济下行压力加大的背景下,地方AMC面临着不良资产处置难度上升、利润空间收窄,监管要求的趋严等带来的挑战。

海德股份也同样有这“纸上富贵”的风险。

规模驱动业绩 蕴含两类风险

2013年,“永泰系”入主海德股份,并在后续逐渐剥离房地产业务后,于2016年7月,在西藏设立海徳资管开展不良资产管理业务,并获得当地AMC牌照,将主营转向不良资产管理领域。由此,海德股份就成了A股唯一一家以不良资产处置为主业的公司,也是海南板块唯一的金融股。

不良资产处置业务,本质是一个高杠杆的业务,目前主流的AMC机构的杠杆乘数在5倍左右。通过将融入的资金投入到不良资产上,管理改善后再行处置,赚取中间差价,因此其业绩主要是靠规模堆上来的。

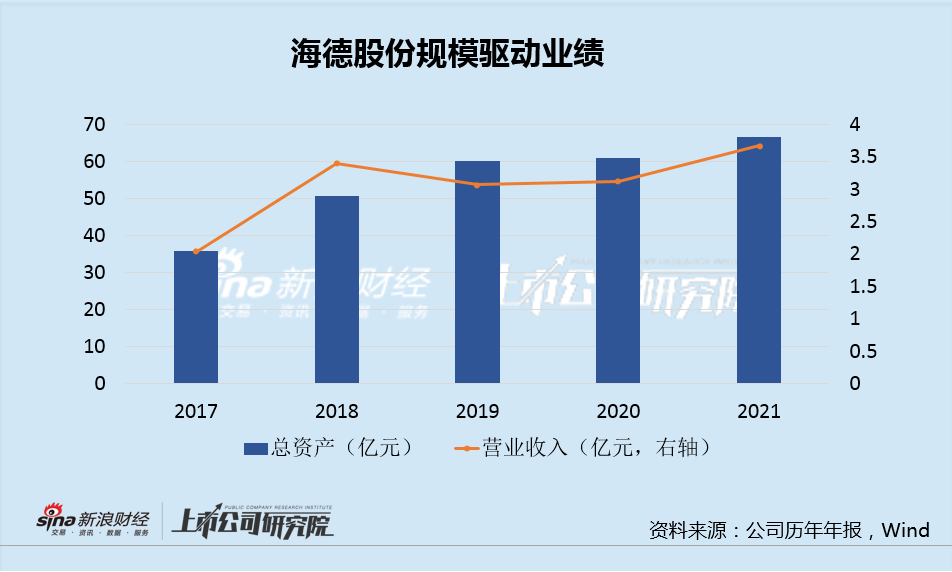

海德股份的负债总额从2018年的9.1亿元,增长至今年Q1的22.5亿元,股东权益从2017年的2.95亿元,增至今年Q1的48.69亿元,合计总资产规模则从2017年的35.8亿元提高到今年Q1的71.19亿元。海德股份中间赚差价的业绩也从2018年的3.39亿元增长至2021年的6.67亿元,基本与总资产规模增幅接近。

由于不良资产处置周期一般长于1年,海德股份等AMC机构需要在处理了结旧项目的同时,投入资金到新项目中,这颇似房企边开发、边拿地的模式。因此,当前结算的项目收入,大多数是前几年布局的,不过随着举债、增资后AMC账面上总资产和项目规模越来越庞大,类似于房企土储爆雷的风险就逐渐累积。

这种风险主要集中在两方面,其一,即为资产负债久期不匹配的风险;其二,资产质量的风险。

或刚接几笔房企债务? 流动负债占比创新高

据年报数据,截至2021年底,海德股份所处置债务背后的存量管理资产规模达252.64亿元,其中收购重组类业务占24.82%、收购处置类业务占75.16%,业务涉及的行业包括能源、不动产等领域。

2021年底,相关债权类资产分布在应收账款、交易性金融资产、其他流动资产、债权投资等科目下,分别为0.77亿元、6.83亿元、12.27亿元、42亿元,总资产的大头几乎全部布局在了债权类资产上。

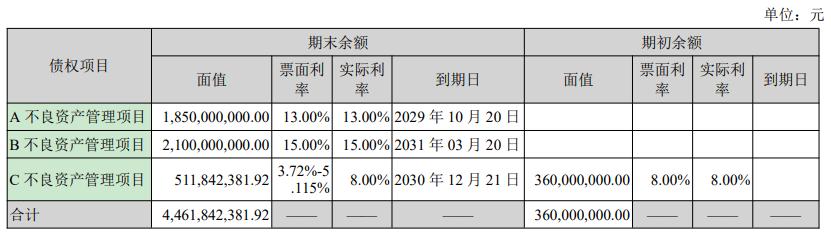

我们以规模最大的债权投资类资产为例,其主要有A、B、C三个不良资产管理项目组成,从利率水平来看,都是高风险高收益债权资产,且到期日分别为2029、2031、2030年。从利率水平、相关年限和海德布局的行业类别看,去年新增的该3个项目大概率是房地产项目,且可能是房企刚发行不久就暴雷的债务。

从目前房地产行业、房企处境及其资产处置前景来看,这几笔资产的处置周期或不短,这就容易导致长期资产与短期负债发生错配。

财报显示,海德股份2022年一季度和2021年流动负债分别为14.93亿元、14.67亿元,分别占总负债的比例达到66%和77%。也就是说,海德股份的负债多数是1年以来的,明显与此前债权投资类资产并不相匹配。

由于前几年定增的缘故,目前海德股份账面的权益资产占比较高、杠杆乘数还不算高,但随着资产规模、债权投资规模的增长,这种资产和负债的久期不匹配的矛盾或将更加凸显期风险所在。

现金流持续流出 资产存良莠不齐风险

目前,我国不良资产处置行业已形成“5+地方系+银行系+外资系+N”的市场竞争格局,我国不良资产处置行业目前由五大全国性AMC机构主导。

充分的市场竞争下,相较于五大全国性AMC、银行系、外资系的雄厚实力,地方AMC公司能够拿下的项目,其质量大概率良莠不齐。

此外,在当前国内经济下行压力加大的背景下,地方AMC面临着不良资产处置难度上升、利润空间收窄,监管要求的趋严等带来的挑战。尤其是类似于海德股份将远超利润的资金持续投入到当前环境下的不良资产中,其中的风险又由于债权久期暂时得以隐藏,值得投资人注意。

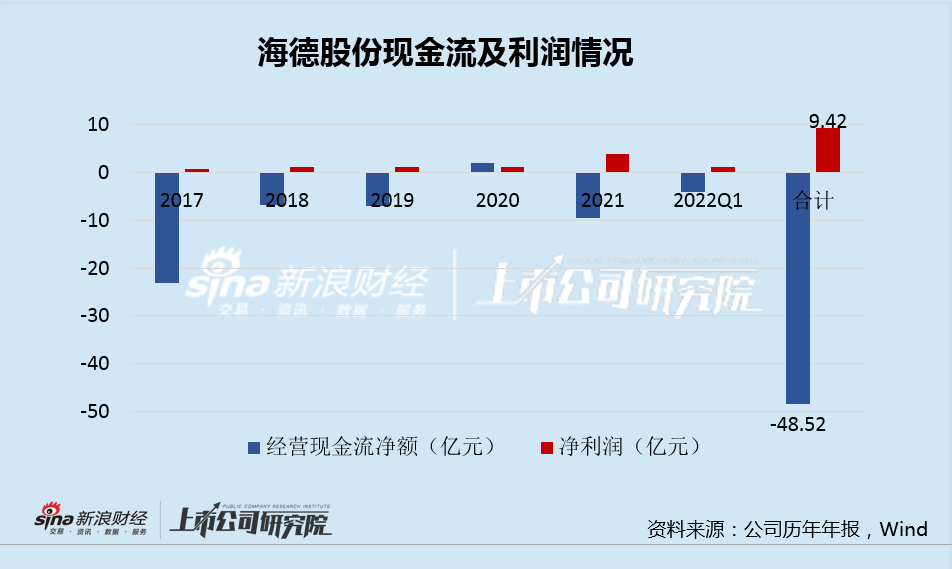

自2017年以来,海德股份的经营现金流净额6年中有5年为净流出,截止今年Q1合计净流出48.52亿元,而同期的净流润仅有9.42亿元。远低于全国性AMC资产重组类业务百分之十几左右的回报水平。

值得注意的是,海德股份的净利润还是在税收优惠的情况下得到的。由于AMC经营主体是海德资管,其注册地在西藏,所得税率是15%,加上中央和地方60%、40%开,其中地方的部分又免掉了,因此海德适用的是9%的税率。

但即使在这种情况,支出也远超收入。

这些流出的资金大多是投入到了债权资产之中,资金来源主要为股东权益和债务融资。正如前文所述,资金所沉淀的资产主要沉淀在地产及能源债务中,这对于海德股份的风控工作提出了更高的要求。

2021年,海德股份计提的债权类资产的减值准备为0.33亿元,2017-2021年的资产减值合计0.755亿元,对其本就不高的回报率也形成了压制。而更为重要的是当下资产的质量和风险情况。

我们以海德债券投资项下一个面值3.6亿元的项目为例,据年报披露信息,该项目为中孚实业(*ST中孚)在2017年转让给海徳资管的其对中孚铝业的3.6亿元债权。因中孚铝业、担保方中孚实业和豫联集团未如期履行付款和保证义务,双方陷入纠纷。目前,债权偿还方案已列入中孚实业重整计划草案,预计分三批次长达十年的周期偿还,最终结果如何还有待观察。

值得一提的是,且不论这3.6亿元和前述可能是地产债的风险如何,至少在目前看来,海德股份有着充足理由来给员工发放高薪。

截止2021年底,号称处理这252亿的资产规模,但海德股份在母公司和子公司的员工人数分别只有为34人和32人,共计66人。再扣除董监高、财务、行政、运营,真在一线真抓实干的业务和风控只有34人。

三十几个人能否保证相关资产处置的风险,我们很难下结论,但并不耽误他们拿高薪。据海德股份年报,2021年全年的人工费用达到7675万元,较上年同比增长35%,按66人算,人均薪酬达到116万元。