中國新能源建設:一場穿越週期的理想和變革

歡迎關注“新浪科技”的微信訂閱號:techsina

文/董指導

來源/飯統戴老闆(ID:worldofboss)

1992年8月28日,原本是平常的週五,北京的不少居民們眼看着天色暗下來、屋內也暗了下來,卻發現電燈點不亮、電視看不了、電扇轉不動。

等了許久,事後才知道,北京在這一天遭遇了大規模停電,京津唐電網5次緊急限電,北京城被拉閘765路700多路次電路被限電,涉及全市30多個地區。

好事的媒體給這一天起了一個“黑色星期五”的綽號,在很長時間裏成爲市民茶餘飯後的談資。而事實上,那個年代停電是常有的事,北京從1992年1月2日起,全年有278天拉閘限電,直到1995年華北電網“9511工程”完工,北京才徹底告別拉閘限電。

30年後的2022年8月,限電停電仍然時有發生。於是習慣了“電錶自由”的人們,開始對能源結構產生了一些問號。

比如爲什麼平時聲音最大的新能源在關鍵時刻不出力?爲什麼不加大傳統的煤火電建設?甚至有聲音聯想到德國重啓煤電、美國上半年光伏裝機量不足規劃的一半等事件,認爲歐美碳中和規劃是虛晃一槍,要開倒車,覺得我國的新能源建設也要緩行遲緩。

這些擔憂有點過慮了。且不說德國“可再生能源發電比佔達到80%”的標準,依然是全球最高;美國衆議院最近也通過了一份近4000億美元的氣候相關法案,鼓勵太陽能、風能發展。地緣戰爭或許能對趨勢產生干擾,但卻無法影響潮流的最終走向。

而且在碳中和領域,中國除了產業利益,還有更高層面的考量。縱使歐美真的倒退了,我們也要做。

正如丁仲禮院士接受採訪時所說:我們要做。因爲中國做的好處是徹底解決大氣污染的問題,中國的做法和政府純粹是從國家的大發展來看待的,我們考慮的是真正的社會福祉。

而新能源也正在發揮作用。比如在山東、河南,許多村民樓頂安裝了光伏,發電自己用也可以出售,七八年回本,後面近十年就是盈利,還能成爲營收項目。也有不少工廠通過光伏和儲能替代了火電消耗,環保又省錢。

但不可否認的是,新能源建設並非一蹴而就。2021年,我國風光發電量佔社會用電量比重僅爲12%,要取代傳統能源取代火電、成爲主力,依然有很長的路要走。

誠如從2005年開始參與新能源投資的IDG資本所言,新能源行業是個標準的製造行業,下游需求並非簡單的線性增長,影響需求側波動的因素多且複雜,不會像互聯網等行業一樣呈現短期爆發式增長;而供給側也存在各環節制造產能釋放速度不同所帶來的週期錯配,因此週期性波動就成爲這個行業難以忽視的特點。

事實上,從1949年起,新能源建設也確實經歷了跌宕歲月:1949年-2004年的幼年萌芽期、2005年-2020年的青少年探索期,而當下纔剛剛進入青少年發展期。但,可以確定的是,當下的種種反覆和困難、問題,只是“節奏”問題,而非“結構”問題。

這不是中國新能源產業第一次穿越週期。我國新能源建設,依然會步伐穩健,實現一場“理想的昇華”。

幼年萌芽:風電先行

一個國家的能源體系,是“大自然的盲盒”。沙特開出了全球暢銷的石油黑金、俄羅斯開出了歐洲做夢都想要的天然氣,而我國的盲盒裏則是“富煤、貧油、少氣”。因此,我國能源結構圍繞着煤炭一步步發展壯大,發展。

但煤炭帶來的污染問題也越來越被社會重視,我國也早早開始探索新能源,尋找和利用大自然給予的其他饋贈,比如氫、光、風等。

氫能被譽爲終極清潔能源,中國自然不會錯過。1949年3月成立的大連大學科學研究所,有一個重要研究領域便是“氫燃料電池”。1990年代起,長春應化所、清華大學、同濟大學等機構、院校,也開始向燃料電池零部件、整車方向做研發,可以說起步並不晚於日本豐田。但很遺憾,得到的是幾乎爲零的商業化。

大連化學物理研究院(前身爲大連大學科學研究所)

光的起步要晚不少。2000年德國頒佈了《可再生能源法》,我國光伏產業纔有了發展契機火花。師從光伏開山人的施正榮,帶着技術和40萬美元從澳大利亞回到了中國,拜訪一個個地方政府,終於敲開了無錫的大門。也有了後來無錫尚德的起高樓起、宴賓客和樓塌了。然而,此時的光伏行業“裝備、原材料、市場”三頭在外,也還不堪大用。

在探索階段,全村最靚的仔還是風電。1986年,山東榮成馬蘭風電場引進了3臺丹麥公司的先進機組,建立了我國第一座陸上風電場。隨後也有了當時亞洲最大的新疆達坂城風電場。但設備依然是購買海外的,而且設備維修一次的丹麥專家收費差不多是國內8個工人一年的收入。所以國產化,成爲核心命題。

馬蘭風力發電廠,1986年

我國工程師們只能反向拆裝、從零部件開始,一點點學、一點點造。1998年,新疆新風科工貿公司註冊成立,一年後,終於研發出了首臺國產風機,2001年時便用在了電廠併網發電,外資壟斷我國風電市場近20年的歷史結束了。而新疆新風科工貿,也改名爲了大家更爲熟悉的金風科技。

風電能夠在探索期率先成長,和前期設備可以外部採購有關,也更和我國自主研發突破有關。但考慮到風電降本的途徑多是葉片大型化等“物理”屬性,而光伏、氫能則是材料驅動的“化學”屬性,後者降本增效更加顯著,天花板也更高,因此,新能源體系的建設,依然要走到光伏、氫能等領域。

到2003年時,我國的新能源體系包括風電、太陽能、生物質能等,規模依然很小,折算成標準煤的話大概是5200萬噸/年,僅佔全國一次能源總消費量的3%。火電的霸主地位,難以撼動。新能源的理想美好卻渺茫,直到一個重磅信號劃破了寂靜。

探索:光伏的兩次轉彎

2005年2月,我國《可再生能源法》通過,並定於2016年1月1日實施。這是一個信號,拉開了新能源發展的序幕。我國各地敏銳的企業家們,紛紛動了起來。而變化最大的領域莫過於光伏。

晶澳太陽能、合盛硅業、晶科能源等公司相繼在2005、2006年成立;三叉戟聚齊的隆基股份決定轉型,從半導體材料設備切入光伏硅片領域;已經是飼料領域龍頭的通威股份,也投資入局硅料領域;做低壓開關業務的正泰電器,開始涉足戶用光伏。

企業家能夠第一時間感受到水溫,具備前瞻性的投資人開始謀篇佈局。比如而IDG資本也在2005年就捕捉到了新能源產業的變化,率先在國內成立專門專門投資團隊聚焦新能源的投資團隊,研究海外產業、跟蹤國內發展,建立認知框架。

在行業的青萍之末,企業家和投資人都會充滿憧憬。然而,回顧我國光伏發展歷程的話,先行者唯一能確定的是“降本、增效”, 無法想象的是“慘烈、內卷”。這其中有兩次技術大轉彎,讓一批玩家坐上“一等座”、也甩下了另一批玩家。

第一次轉彎發生在2011年前後,晶硅電池把薄膜電池擠下了車。當時從2004年起,薄膜電池依靠性價比優勢,市佔率從5%左右不斷提升到了20%,大有和晶硅電池平分秋色的趨勢。然而,2008年-2009年期間,金融危機爆發,全球太陽能行業補貼收緊,多晶硅料價格暴跌70%,薄膜電池的成本再無優勢,市佔率也不斷下降到3%。

第二輪轉彎發生在2015年-2020年,單晶硅片體系把多晶硅片體系甩下了車。單晶硅片技術的主導者是隆基股份,在2006年多晶硅片熱門的時候,切入“無人區”單晶硅片。2013年,隆基成爲全球最大的單晶硅片生產商。

但一花獨放不是春,單晶硅片要想持續發展,必須要在電池、組件等領域都形成良好的生態支持。2016年,單晶硅片市場佔比僅20%。但變革正在發生,尤其是電池技術領域。

光伏電池技術很多,2016年之前佔主流的是BSF技術,而2015年起PERC技術的研發也在加速。PERC電池和單晶硅片更配,利用效率更高,所以,PERC是單晶硅片體系的重要驅動力,需要發力突破,而兩個重要玩家則是:隆基和愛旭。

隆基在2014年收購樂葉公司,自己下場做電池和組件業務。而愛旭股份則作爲專業電池公司,也率先實現了研發突破。

愛旭股份在我國金太陽工程剛啓動的2009年成立,也是抓住了機遇、開了好頭。愛旭最初的產品是多晶硅片電池,但在2017年率先實現了單晶PERC電池的量產,2018年愛旭的單晶PERC電池出貨量就到了全球第一。

毫無疑問,能實現突破是愛旭在研發上下了大力氣,而且,正好在2016年,愛旭也收到了一大筆來自於IDG資本的“糧草補給”。

作此決策的IDG資本新能源投資團隊成員結構豐富,有來自技術側的、也有產業側的。2008年就投資了薄膜電池公司鈞石能源,彼時正逢薄膜電池的春風期,技術、規模都很可觀。

而後我國光伏產業相繼經歷了2009年全球金融危機導致光伏補貼減少、2012年歐洲“雙反”等衝擊,企業家壓力陡增、投資人也開始退卻觀望。

但IDG資本卻認爲,光伏可以讓能源行業從“資源驅動”轉變爲“技術與製造驅動”,行業低谷一定會過去,而引領行業的是那些有先進顛覆性技術或製造優勢的公司。

投資愛旭正是如此。

在投資之前,IDG資本團隊就已和愛旭創始人陳剛有多年交往,通過長期的交流、調研,IDG對於愛旭團隊非常認可,同時也堅定判斷:電池領域正發生技術變革,PERC取代BSF,是一個非常值得期待、且大概率會發生的趨勢。

2016年年底,IDG資本團隊在珠海時專門請來了陳剛和幾個合夥人會面,最終決定投資愛旭股份9億元,成爲了愛旭的第二大股東,這在當時相對低迷的新能源一級市場裏也是大手筆。

IDG帶來的不只是資金,也是信心。IDG資本和愛旭團隊一致認爲,必須要加大研發、把握技術紅利。愛旭股份火力全開,研發費用在2017年就增長了54%,突破了1億元,隨後一年又花了2億元。

愛旭股份晶硅電池生產車間,2016年

給錢的人給得果敢、花錢的人花得果敢。當然,臺上一分鐘臺下十年功,無論企業還是投資,拍板的那一刻,都源於長期的積累。

不只是資金,IDG資本還爲愛旭帶來了實業資源,牽線搭橋幫助愛旭在義烏、天津、珠海等地,落地工廠、擴大產能。2016年愛旭收入接近16億元,三年後就增長到了60億,利潤更是擴大了5倍,達到近5億元。

愛旭股份的PERC技術突破,不僅帶來公司經營改善,也推動了行業變革。入局PERC電池的玩家越來越多。2016年時,PERC的市佔率10%左右,但2019年就達到了65%,2021年則佔到了91%的主力地位。而單晶硅片的市佔率也達到了90%。

隆基、愛旭雙雙晉級,企業家、投資者都用時間證明、也兌現了自己的認知判斷。

當然,正如青少年都需要度過青春期一樣,這一階段的新能源也經歷了躁動、泡沫、發展、收穫。比如光伏領域,生產端不時地出現同質化加劇、產能過剩;而在消費端,也出現了騙補、棄光等現象。但光伏“好青年”總歸是自我成長的。

隨着兩次技術大轉彎,以及多次行業淘汰,尤其是2018年“531新政”加速了行業落後產能淘汰,逼得企業家不斷想方設法降低成本,終於,2021年,光伏進入了“平價時代”,不依靠補貼來和火電完成交接棒。新能源體系建設也終於走出了青春的探索期,來到了發展期。

振奮:光伏的變革湧動

2020年的“碳中和、碳達峯”戰略,是新能源從業者的定心丸。隆基、通威等大廠紛紛募資擴產,新玩家也一波波入局:彩電、面板業務爲主的TCL,拿下中環股份控制權,拓展硅片業務;陝西煤業也通過購買隆基、贛鋒鋰業等公司股票參與新能源浪潮。

硅料的新技術、硅片的大尺寸、電池技術的變革等等。時不我待的風,吹起一波變革湧動。

2021年,在美股上市的晶科能源回到了科創板,從受理到上市僅用6個月。

而行業的蓬勃發展,也感染着從業者。晶科能源的前首席運營官徐志羣,便在2020年11月,提出辭職。隨後來到當時剛成立一年多的高景太陽能公司,擔任CEO、開啓了創業之路。

徐志羣敢走創業之路,可以說是“沒有金剛鑽不攬瓷器活”。徐志羣畢業於吉林大學半導體材料與化學專業,先後在多家光伏企業工作,2008年來到晶科能源後,成爲研發核心,漿料回收工藝讓該項成本從5000萬元直降80%。而且徐志羣也是晶科垂直一體化戰略執行的核心人員,對產業鏈上下游也非常瞭解。

一個好漢三個幫。高景太陽能除了徐志羣之外的股東實力也不錯,有國企珠海華髮集團、也有深耕新能源領域的IDG資本,隨後股東也增加了愛旭、美的集團等產業資本。

這場實力頗豐的創業之旅,離不開IDG資本在雙碳戰略出臺前就已啓動的“穿針引線”。

2020年9月,IDG團隊第一次和徐志羣見了面。徐志羣原以爲只是聊聊產業,卻沒想到,在義烏的一個小餐廳裏,聊了一件自己人生的大事。

而這次會面的契機,則要從2018年“531新政”說起。當時,國家宣佈停止墊付光伏發電補貼後,光伏行業一時烏雲籠罩,A股光伏板塊連續下跌。

但IDG資本卻認爲,“這次去補貼的時候,說明經濟模型已經成立了。能源轉型的本質還是存量需求替代的過程,能實現替代的關鍵之一就是經濟模型的成立,未來纔可能在產業鏈上下游實現大規模的產業化滲透。

而經濟性模型的真正建立,不能靠政策補貼,而是技術進步、規模製造等帶來的成本真正降低。所以‘531’之後一年其實是投資新能源的好時機。”

硅片領域看似格局穩定,實則蘊藏機遇:大尺寸化帶來新的格局窗口。正如投資愛旭一樣,IDG資本再次在行業低谷時佈局,和華髮集團一起成立了高景太陽能公司。接着便是爲高景找到“最佳指揮官”。

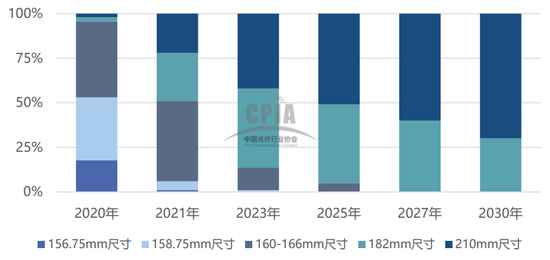

硅片不同尺寸市佔率預測,CPIA 中國光伏行業協會

IDG團隊和徐志羣在義烏的第一次會面聊了近四個小時,一週後,徐志羣憑藉對行業發展趨勢的理解,和IDG又見了一次面,決定創業了。

戲臺搭好,唱將到位、戲曲開唱。徐志羣開始組團隊、談資源;而股東也沒閒着。華髮集團爲高景提供了“保姆式”服務,解決土地、廠房、水電等問題;IDG資本也以聯合創始人的角色找人、找錢、找業務,並促成了高景和愛旭的合作。

如今光伏行業很流行一體化,龍頭公司什麼都要做,但高景的硅片、愛旭的電池片,卻可以發揮專業化分工、合作的優勢。高景目前的產能規劃高達80GW,是隆基產能的一半,位列行業第三。

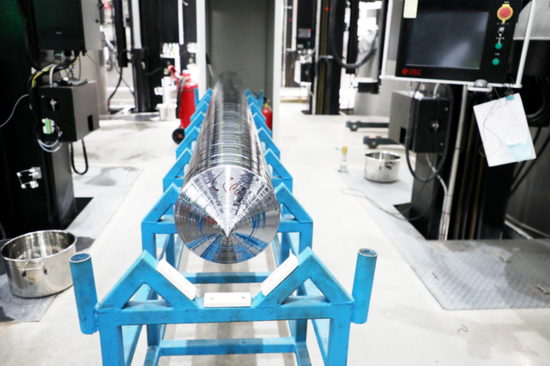

高景太陽能青海西寧廠第一根硅棒

光伏行業確定的前景,必然會引來一波波降本增效的比拼。與此同時,光伏要想平穩替代火電,必須解決出力不穩定、併網有衝擊的問題,這就需要儲能來“扶上馬、送一程”。

儲能:享受紅利外溢

儲能並不新鮮,抽水電站是常見的方式之一,另一種則是電化學儲能,通俗點說也就是電池。電化學儲能不依賴地形、安裝便捷,是光伏的最佳伴侶。2022年,儲能就成爲資本市場最耀眼的星,無論業績還是相關公司估值市值都是大幅提升。

一套電化學儲能系統,大致可以分爲三個部分:電池、變流器、系統。而儲能的發展,某種意義上說是而言,享受了其他領域的“技術紅利外溢”。比如電池,由新能源車外溢;變流器,由光伏逆變器技術外溢;系統由電動車外溢。在三大部分中,電池是大頭。而電池的發展,則由三條線推動:

一條是技術線,從鉛蓄電池到磷酸鐵鋰、三元鋰、鈉離子、半固態、固態等等,每次技術變革都會有公司沒落與崛起,也促使電池成本從2014年起也下降了70%以上。

第二條是市場線,2016年時行業補貼很高,有兩百多家電池企業,但隨着補貼逐漸減少,市場競爭加劇,到2019年時僅剩30家左右,減少了85%。

第三條線是迭代、轉型。比如寧德時代就是從消費電子公司ATL發展而來;長城汽車則孵化出了蜂巢電池。近期剛完成80億元融資的欣旺達EVB,也是從消費電子業務起家,迭代發展的典型。

1997年欣旺達在深圳成立,作爲電池的OEM供應商,而在此前創始人王明旺就已經有了兩次電池領域創業的經歷,只是都因市場負責人提出分家而告終。2011年,欣旺達憑藉和ATL的合作,進入蘋果產業鏈,業務加速騰飛。而在消費電子高光下,欣旺達汽車動力電池業務也早在2008年就試水了。但關鍵一步還是在2017年。

2016年,全球智能手機出貨量增速僅爲2.3%,這和過去動輒10%以上的增速形成鮮明反差,而欣旺達管理層也敏銳意識到,手機的高峯期快要過去了,必須尋找新的增長曲線;但與此同時,2017年,新能源車補貼也開始減少,車企將壓力傳導給電池公司,甚至有輿論認爲電池行業低谷來臨。

電池業務到底要不要加碼呢?在評估了自身實力以及對新能源車行業的趨勢判斷後,欣旺達還是啓動了定增,募資25億元,其中近20億元投向動力電池。

而以一級市場業務爲主的IDG資本,卻也通過產品形式參與了定增。這是IDG再一次在外人以爲的行業“低谷”時入局,而且是躬身入局。IDG合夥人成爲欣旺達董事,參與公司業務發展決策。

雖然都叫電池,但消費級和車規級還是有很大不同。因此IDG邀請了廣汽集團退休的副董事長到欣旺達講解,幫助欣旺達提升對車廠的認知、從車體系裏招人等,爲之後欣旺達動力電池業務的拆分打下了基礎,和欣旺達的開會也是家常便飯,雙方會一起討論每一個車體系客戶的需求和類型,研究客戶拓展策略等。

也正是因爲長期的關注、陪伴,IDG資本在欣旺達剛剛結束的融資中繼續加註,支持優秀的企業抓住風口更好“飛行”。

欣旺達儲能電池系統

不久前,廣汽集團也宣佈投資百億開啓自主電池戰略。電池的競爭,也還在繼續。而動力電池的技術紅利,也外溢到儲能,讓儲能成本更低。

在儲能變流器領域,依然是陽光電源等公司引領市場,發揮在光伏逆變器主戰場積累的技術、成本、品牌等優勢;而在系統領域,出貨量排名第一的公司,可能聽過的人並不多,名字是海博思創。

2010年,清華電機工程系碩士、加州伯克利分校電子工程博士的張劍輝,從美國回國創業,基於對我國電動車趨勢的看好,拉上兩位同是海歸大牛的校友在清華科技園成立了新公司,取名海博思創,寓意“一羣海歸的博士想創業”。

張劍輝曾在美國國家半導體公司工作,負責電動汽車電池管理系統,技術相當過硬。而海博思創最初的辦公室只有10平米,啓動資金也基本都是前幾年做高管時的積累,但他們很快就有了自主知識產權的產品,逐步打開市場。2011年又介入了儲能業務。

雖然海博思創是明星陣容,但還是要熬到2021年才能迎來國內儲能爆發的真正元年。不過在這個期間公司倒也不寂寞,陪伴他們的還有啓迪孵化器、IDG資本、清華控股等機構。

2015年IDG資本投資海博思創時,其業務依然以動力電池爲主,但彼時IDG就通過研究篤定,海博思創的技術未來一定會在儲能業務裏有巨大的應用前景。2021年,海博思創以約1500MWh、儲能系統出貨量第一的表現印證了他們的判斷。

如果說在此之前,儲能是享受着其他領域技術紅利而發展壯大的,那麼未來十年甚至更久,儲能將開始反哺,爲電動車、光伏等行業的發展,提供穩定型、可靠性的好幫手,成爲新能源體系不可或缺的一環。

發展:氫能的未來期待

看着光伏、儲能行業大幹特幹的熱情,很容易想到“起了大早、趕個晚集”的氫能。在過去很長一段時間,氫能發展相對都是慢的。幸運的是,行業裏的企業都還在堅持。

比如2005年上海交大就有實驗室在探索批量化製造技術在燃料電池領域的應用,並開發了高性能空冷、水冷電堆原型。“氫能當然要發展,而且要把關鍵核心技術牢牢握在中國人自己手中。”

隨後就是一段長時間的默默前行,一直到2017年,早期團隊從實驗室裏走了出來,成立了上海氫晨新能源科技有限公司,向商業化進軍。三年後,也就是2020年,公司終於實現了批量化生產。

這個突破,也被IDG投資團隊捕獲。2021年5月,在上海臨港園區的廠房裏,IDG團隊和氫晨進行了三個多小時的溝通,也就有了隨後的合作。IDG依然沿用了判斷新能源行業的底層邏輯——解決行業主要矛盾的路徑在哪裏,機遇就在哪裏。氫能的主要矛盾之一就是降本,而氫晨團隊技術和市場化能力都很強,會形成清晰的降本路徑。

而事實上,氫能行業也確實在解決矛盾中。自2020年之後,行業有了新變化:

第一是場景新。氫燃料電池並不是和鋰電池競爭,而是切入更大體量的重卡、船舶等高續航需求的場景,從而和鋰電池形成互補。

第二是生產新。以往的氫氣多是化工氫或煤制氫,現在可以通過光伏電解水制氫。既解決了光電消納問題,也可以將氫用在冶金石化等工業領域,提升能源效率;或者作爲儲能,實現能源轉移。

尤其氫能領域的產業鼓勵政策改爲了“由獎代補”,更加有利於優秀企業加速發展。位於北京的億華通、位於佛山的國鴻氫能、位於上海的重塑股份、捷氫科技、氫晨等公司,都在一邊抓緊研發、落地商業化,一邊募資補充彈藥。除氫晨外,IDG也相繼投資了重塑、捷氫等公司。

實際上,在這兩年敢投資氫能源並不容易。

2021年整個行業車輛銷售也就一千五百多輛,跟鋰電車相比毫無地位可言。但無論做企業,還是做投資,一方面要有逆向、要前瞻,在人少的時候來;另一方面,對行業要有更深的理解。在能源行業浸泡了十幾年的IDG資本堅信,全面去碳化已經是確定共識和核心驅動力。佈局氫能,也是佈局未來。

至此,以“風電、光伏作爲中堅,儲能作爲輔助、氫能作爲高潛力爆發儲備、核電靜待政策”的新能源體戰隊,逐步成型。

06

尾聲

新能源的共識不斷加強,但新能源體系的建設,也並非一蹴而就。正如人的成長一般,新能源體系建設需要“進化”:政策、企業、投資的進化。

政策一直在進化。在產業之初,國家用補貼來刺激企業積極性,這是積極有效的,儘管會出現騙補等泡沫。如今,政策也有了更加科學的地範式,在覈心領域繼續用補貼引導突破,但補貼更加精準,比如氫能產業政策就“以獎代補”:讓優秀的企業得到更多獎勵,加速優勝劣汰。

企業也在進化。比如隆基從半導體到光伏、又從硅片到一體化戰略;海博思創從汽車電池BMS管理、到電網智能、儲能系統;愛旭電池從BSF到PERC再到TOPCON、HJT等技術。而無論光伏、風電、儲能、氫能,技術迭代依然滾滾向前。

IDG資本團隊曾總結過,能源行業發展都會經歷兩個主要階段,第一階段是成本下降疊加技術和產品的成熟,促使替代經濟模型成立;第二階段是產品價值提升伴隨快速滲透。兩個階段行業發展的特徵有非常大的區別,企業面臨的風險以及所需的資金和人才資源也有很大的區別。因此,企業需要不斷進化。

投資機構也需要進化。新能源也是製造業,從發展歷史來看,不管是技術也好、供應鏈也罷,到最後水平都可以拉齊,規模效應到一定階段後,邊際效應就會遞減。企業的核心差別就是在於企業家的差別,如何迭代技術、理解市場、把產品更好地賣出去、把規模製造管理好、去實現最大化的降本。

對企業家的理解,不只是理解人、也是理解事。這對於投資機構的認知提出了很高要求。像IDG資本內部不乏工科PhD,20餘人的新能源投資團隊裏有一半都有能源行業從業經歷,在技術側、設備側的經驗和穿越行業週期的認知,幫助他們形成了系統的行業研究體系。這也纔有了IDG資本一次次在行業低谷時的堅定。

而進化的另一面,其實正是堅持。

投資機構需要堅持。自2005年開始,率先入局的IDG資本經歷了新能源行業發展的若干個週期,佈局了約30家新能源企業,在光伏、電動車、動力電池、儲能、充電樁、氫能等各細分領域都有佈局,積累了重要的認知方法論。

回顧IDG投資新能源案例來看,2021年的氫能、2017年的電池、2015年的儲能等,都是在行業出現“低谷”時完成的。實際上,看似低谷,實際也是他們判斷行業出現重要轉折的時刻,堅信技術創新、堅信能源革命,才能抵禦住一輪輪週期波動。

企業也需要堅持。就像欣旺達創始人兩次創業兩次失敗,但第三次依然選擇了電池領域。就像氫晨,從2005年到如今已經18年,這也是一個新生嬰兒成長成年的光陰;而歷數新能源各個領域的龍頭企業,又有哪一個沒有經歷過產業的至暗時刻呢?

新能源的發展有周期性,而週期是歷練。經歷過高峯低谷的企業家、投資機構,也纔會有更穿透的觀點、更深刻的認知、更堅忍的耐心,而不是把“階段錯配問題”當做“持續結構問題”。

再回看我國新能源體系建設,更重要的驅動力,是國家的決心、信心,是產業內生的驅動力。從建國之初改善環境、改善能源結構的訴求,到“推動構建人類命運共同體的責任擔當,和實現可持續發展的內在要求”的宏偉藍圖,從一個小理想,走向一個大理想。

而在碳中和實現的那一刻,能源革命穿越週期的中國新能源,是一場產業革命,也是一場理想的昇華,依然會有更大的理想等待實現。當人類真正走向碳中和的那天,我們會爲曾經的堅持而感到無比自豪。