買理財還得拼手速?現金管理類產品改造臨期,吸引力猶存

來源 華夏時報

記者 盧夢雪 冉學東

“沒有額度了!現在這幾款都很難買到,有的客戶連續20分鐘刷新搶都搶不到。”10月17日,《華夏時報》記者來到北京一家城商行營業部諮詢幾款現金管理類理財產品,該網點客戶經理王星(化名)向記者介紹道,目前該行自營的幾款現金管理類產品七日年化收益率基本在3.8%以上,且每日申贖,非常搶手,很難搶到,“目前額度都賣完了,有人贖回纔有機會購買,你可以不斷在APP刷新試一下,顯示可購買的時候可以看看能不能搶到。”

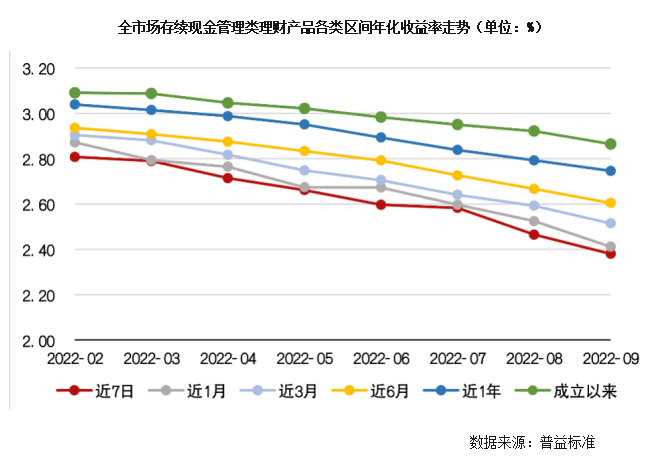

自監管要求現金管理類理財產品整改以來,市場多家理財公司現金管理類產品的規模呈下降趨勢,同時,受到市場環境影響,該類產品整體收益率也處於下行趨勢,普益標準數據顯示,截至2022年9月末,全市場存續現金管理類理財產品近1年收益率的平均水平爲2.75%,環比下跌0.05個百分點。

如今距離整改過渡期結束不足百日,整體收益率的下行似乎並未影響投資者的申購熱情,普益標準在接受《華夏時報》採訪時表示,無論是相較於貨幣基金還是其他銀行理財產品,整改後的現金管理類理財產品仍具備一定的優勢,憑藉其優秀的資金流動性和更強的抗風險能力,現金管理類理財產品依然是需要兼顧流動性和收益性的投資者的良好選擇。

申購火爆

“有人刷新了20多分鐘,最後還是沒買到。”10月17日,《華夏時報》記者向王星諮詢該行手機銀行活期理財頁面的幾款產品,王星向記者表示。

王星坦言,由於收益率高,且每日申贖,資金比較靈活,該行幾款自營的活期理財產品申購人數很多,“目前APP上顯示不可購買就是因爲沒有額度了,不過這幾款產品是每日申贖的,如果有人贖回,APP上的‘購買’按鈕就可用,不過你也得實際試一下才能知道可不可以買到。”

該城商行自營的幾款活期理財產品均爲現金管理類產品,均爲1萬元起購,每日申贖,T+0到賬的低風險理財產品,七日年化收益率均在3.8%以上,其中一款新客理財產品七日年化收益率甚至達到了4.27%。

“不過我行代銷的幾款現金管理類理財產品目前都有額度,可以申購。”王星介紹道。

《華夏時報》記者注意到,該行代銷的幾款現金管理類理財產品均來自於股份行,產品七日年化收益率在1.55%-2.53%之間。目前,多數股份行、國有大行存續的現金管理類理財產品的年化收益率均在3%以下,對比來看,該城商行產品收益率優勢明顯。

普益標準發佈的9月份現金管理類理財產品收益盤點顯示,排名前30的存續公募現金管理類理財產品中,城商行產品數量最多,共有20款產品,佔比66.67%;其次爲農商行,共有4款產品,佔比爲13.33%,而股份行、國有行旗下理財公司產品佔比較少,且收益率排名較後。整體來看,城商行現金管理類理財產品收益仍佔優勢。

在該盤點中,蘇州銀行的一款“金石榴惠盈天天賺1號”現金管理類產品憑藉3.4507%的七日年化收益率排名第四,在記者諮詢時,該行客戶經理同樣表示:“這款產品申購的人很多,有時需要搶購,經常沒有額度,您可以在APP中時常刷新以查看實時額度。”

整改臨期

2021年6月11日,銀保監會、人民銀行聯合印發《關於規範現金管理類理財產品管理有關事項的通知》(下稱《通知》),在現金管理類理財業務的投資範圍、估值方法、久期管理、集中度管理、流動性管理、槓桿等方面進行了嚴格要求,並將過渡期設定爲截至2022年末。

自《通知》發佈以來,現金管理類理財產品的存續規模從2021年6月末的7.78萬億元增長至2021年年末的9.29萬億元。如今,距離整改期結束剩兩個月有餘,整改情況如何?

普益標準數據顯示,2022年以來,全市場存續現金管理類理財產品收益率水平呈下降趨勢,截至2022年9月末,全市場存續現金管理類理財產品的近7日、近1個月、近3個月、近6個月、近1年及成立以來年化收益率的平均水平均環比下跌,其中近1年收益率的平均水平爲2.75%,環比下跌0.05個百分點。

內蒙古銀行研究發展部總經理楊海平曾在接受《華夏時報》記者採訪時指出,在現金管理類理財產品監管標準與貨幣市場基金趨同的情況下,銀行及銀行系理財子公司要依託自身的客戶基礎、渠道優勢、金融科技優勢,從自身的定位出發,從客戶需求出發,提升運營管理的精細化程度,推進現金管理類理財產品創新、轉型:一是要把產品和策略結合起來看,考慮現金管理類理財產品與其他理財產品之間的替代,考慮理財業務與其他業務的協同,從客戶綜合收益角度確定經營策略,從經營策略出發創設產品;二是要把產品和客戶管理結合起來看,根據不同客戶的偏好,以不同的流動性與收益率組合滿足不同的客羣。

整改後的現金管理類產品將如何發展?結合貨幣基金此前整改的經驗,普益標準認爲,在現金管理類理財產品整改實施後,部分現金管理類產品可投資產的範圍明顯縮窄,收益率下降成必然趨勢,很大可能會與貨幣基金持平;規模方面,短期適當壓降,產品新發亦會受影響,但長期來看,各機構對現金管理類產品的重視程度不會明顯下降,只是存續規模增速將有所放緩。

“整改後的現金管理類理財產品相較於貨幣基金和其他銀行理財產品,仍具備一定的優勢。”普益標準向《華夏時報》記者表示,嚴格的監管使得現金管理類理財產品真正迴歸了“現金管理”屬性,但憑藉其優秀的資金流動性和更強的抗風險能力,現金管理類理財產品依然是需要兼顧流動性和收益性的投資者的良好選擇,依然適合用於管理日常資金。