幣圈雷曼時刻:頭部交易所FTX轟然倒塌,幣安1天后宣佈終止收購

“一個排名前三的頭部加密貨幣交易所,在兩三天的時間內就轟然倒塌,這是史上沒有發生過的。”一位加密貨幣觀察人士向澎湃新聞(www.thepaper.cn)說道。

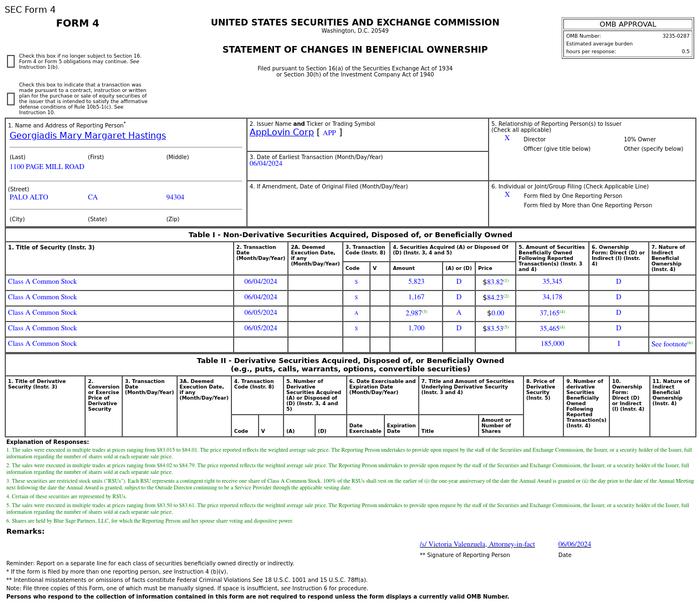

當地時間11月9日,加密貨幣交易所幣安(Binance)創始人兼CEO趙長鵬在社交平臺宣佈,由於競爭對手FTX陷入流動性危機,幣安將對FTX進行收購。此舉引發了美國監管機構關注以及加密貨幣市場全線暴跌。

然而11月10日,幣安就宣佈,基於盡職調查的結果,以及有關對客戶資金不當處理、美國監管部門調查等新聞報道,該公司決定放棄對FTX的潛在收購。

隨後趙長鵬發推稱,“悲傷的一天,努力過”。

此前,趙長鵬曾在推文中表示, FTX存在嚴重的流動性困境。爲了保護用戶,我們簽署了一份不具約束力的意向書,打算全面收購FTX(http://FTX.com),並幫助解決其流動性危機。我們將在未來幾天進行全面的盡職調查(Due Diligence)。同日,FTX的創始人兼首席執行官Sam Bankman-Fried也發推回應稱,已經與幣安就戰略性交易達成了協議,還在等待盡職調查。

趙長鵬發佈推文稱,幣安將對FTX進行收購

一家頭部加密貨幣交易所的“轟然倒塌”

事件的起因最早可追溯到FTX“姐妹公司”Alameda Research的一份財務文件。外媒Coindesk在當地時間11月2日披露了這份財務文件中Alameda Research的資產情況:截至6月30日,該公司擁有146億美元資產,其中大部分是由FTX發行的加密貨幣FTT。

報道稱,FTX和Alameda Research之間的關係“異常密切”。儘管兩家公司經營着獨立的業務,都是各自行業內的巨頭(giants),但在後者的146億美元公司總資產中,有36.6億美元是未鎖定的FTT(unlocked FTT),21.6億美元是FTT抵押品(FTT collateral);公司80億美元的負債中包括了2.92億美元鎖定的FTT(locked FTT),以及超74億美元的貸款。

有外媒提及,市場的恐慌情緒始於幣安創始人趙長鵬的一條推文。

幣安創始人趙長鵬11月6日發佈的推文之一

當地時間11月6日,他在推文中表示,“由於最近揭露出來的真相,幣安決定將所有自持的FTT(當時約爲5.3億美元)進行清算。”自此,事件正式“白熱化”,FTX陷入了流動性危機。據悉,投資者的擔憂主要集中在FTX提款緩慢、Alameda Research的資產負債表泄露及其該公司對加密貨幣FTT的依賴,以及幣安要拋出FTT的信號,並且緊張情緒很快體現在FTT價格的急劇下跌上,當地時間11月7日起,FTT價格持續下跌,一週內跌幅達到84%。

FTT一週內的價格波動。圖片來自Coinbase

“幣安拋售FTT肯定會加劇恐慌。因爲FTX創始人的部分抵押品就是FTT。如果幣安拋售FTT,讓FTT大幅下跌,抵押品價值不夠,就會發生爆倉和違約風險。加密市場中傳統的流動性危機基本還是靠市場自發出清解決。所以每次熊市,都會有一些大型機構的倒塌。”上述加密貨幣觀察人士分析道。

中國移動通信聯合會元宇宙產業委員會執行主任、中國通信工業協會區塊鏈專委會共同主席於佳寧同樣認爲,大額拋售FTT在一定程度上確實加大了FTX的擠兌風險。“由於平臺的治理通證貶值,持有人不得不趕快把手中的資產拋出,以防經濟上蒙受重大損失。這也會導致通證價格進一步下跌,讓市場對平臺的信心嚴重動搖,導致用戶積極提現以規避風險。”他表示,一旦出現流動性危機,就會引發連鎖的恐慌,如果沒有外力的干預,短期依靠平臺自身可以解決的概率較小。

幣安創始人宣佈收購FTX,“有權隨時退出交易”

在趙長鵬宣佈幣安即將收購FTX的前一天,FTX創始人、年輕的億萬富翁Bankman-Fried曾發佈推文表示,FTX的資產“狀況良好”(“FTX is fine. Assets are fine.”),但隨後又刪除了這篇推文。有外媒報道稱,有多位投資者指責FTX創始人對交易所資產狀況“公然撒謊”。

顯然,FTX已無法獨自應對這場流動性危機。最終,在趙長鵬發佈即將收購FTX的推文後,Bankman-Fried11月9日在社交平臺表示,非常感謝趙長鵬和幣安,以及所有的FTX支持者,並認爲收購是以用戶爲中心的進展,用戶在其中受到了保護,有利於整個加密貨幣行業。

收購消息一經發布後,加密貨幣市場迎來震盪。據美國最大加密貨幣交易所Coinbase顯示,在過去24小時內,比特幣跌12%,以太坊跌19%;FTX的原生代幣FTT跌73%。

各類加密貨幣在過去24小時的跌幅狀況。圖片來自Coinbase

有交易員援引趙長鵬的一條推文稱,雙方的意向書不存在約束力,這是造成加密貨幣市場動盪的原因之一。

在宣佈即將收購FTX的推文下,趙長鵬繼續回應稱,“我們正在實時評估形勢。幣安有權在任何時候退出這筆交易。我們預計,隨着事態的發展,未來幾天FTT將高度波動。”

於佳寧向澎湃新聞(www.thepaper.cn)分析稱,“此次收購尚未真正確認,因此並無法預測未來的行情走勢會如何波動。今年7月全球最大加密貨幣借貸平臺之一的Celsius Networks出現危機後,FTX方面也曾暗示將與Celsius就提供財務支持或收購進行談判,但此後查看其財務狀況後也決定不繼續進行。因此在收購案件並未真正落實之前,加密領域的行情波動勢必極大。”他表示,如果不能成功收購,甚至可能出現無法兌現用戶資產的情況,“那麼這一事件不亞於Mt.Gox交易所破產和以太坊早期項目The DAO被黑客攻擊等事件對行業產生的衝擊和破壞,這對於整個加密市場後續長期發展及投資機構的信心都是重要考驗,在後續還會產生更多連鎖反應。”

從FTX出現流動性危機,到“轟然倒塌”、不得不投向競爭對手的懷抱,也僅有兩三天的時間。“以前沒有過類似的例子。與之稍微有一點類似的是2014年Mt.Gox交易所的比特幣大規模被盜,然後宣佈破產。但從Mt.Gox宣佈暫停提幣,到宣佈破產,也花了將近一個月的時間。”上述加密貨幣觀察人士說道。

中心化加密貨幣交易所“一直存在安全性、不透明性問題”

事件發生後,有相關人士稱,加密貨幣領域不存在“流動性危機”一說。於佳寧表示,流動性是任何一個有效市場的最重要因素之一,2020年包含加密領域在內的全球資產瞬跌就是因爲出現了流動性危機。“加密領域也是在現代金融規則下運行的一個範圍,不存在說沒有流動性危機這一說,2022年出現的多個加密平臺因爲流動性危機破產的案例足以說明這點。”

於佳寧認爲,當前市場環境較差,投資者信心不足,許多加密投資者都選擇集中拋盤或者提現的情況,這就導致平臺內部流動性緊張甚至出現流動性危機。未來如果市場繼續出現大幅波動,還有可能會出現更多加密平臺或機構暴雷的案例。“以往的案例中,能夠解決問題的平臺一般都是通過外部機構進行資金援助、合作機構放寬條件以及平臺兜售股權等,來緩解短期流動性壓力。而解決不了的平臺則是被收購或宣告破產。”

“這次收購事件說明中心化加密貨幣交易所的安全性和不透明性依舊是行業最大的問題。行業發展了10年,依舊沒能處理好這個問題。”虛擬貨幣觀察人士表示,“不過從2020年起,defi(去中心化金融)的熱潮開始興起,去中心化交易所已經開始慢慢崛起。只是目前受限於公鏈處理速度等基礎設施的性能問題,去中心化交易所的處理能力、流動性等方面和傳統中心化交易所還不可同日而語。並且使用去中心化交易所,必須得先學會使用區塊鏈錢包,使用門檻相對比較高。但未來去中心化交易所肯定是行業一個重要的發展方向。另一方面,就是通過監管層面的加強,來規避中心化交易所的風險。”

“FTX的瀕臨崩盤是今年加密行業領域最黑暗的事件之一。”數字錢包基礎設施平臺Liminal的創始人Mahin Gupta表示散戶受到了這一事件的嚴重影響,“如果用戶的資金屬於中心化交易所或託管人(Custodian),由於黑客攻擊、業務損失、交易對手風險、軟件故障等因素,它始終面臨破產的風險,因此用戶可能會賠錢。”

事實上,幣安鏈也曾受到中心化的質疑。

10月,幣安因“跨鏈橋”漏洞被黑客攻擊,趙長鵬發佈推文稱受影響金額約爲1億美元。據外媒報道,黑客成功利用前述漏洞“製造”出200萬枚BNB代幣,當時總價值5.69億美元。

幣安因“跨鏈橋”漏洞被黑客攻擊後,趙長鵬連續發佈推文

於佳寧曾針對這一事件向澎湃新聞表示,“目前來看,本次黑客事件的後續影響暫時告一段落,但是其衍生對於BNB Chain安全性的質疑和中心化的操作纔是後續更深遠的影響。”

幣安的公告顯示,BNB智能鏈當時共有44個驗證者分佈在不同時區,其中活躍的驗證者有26個。“區塊鏈並不是完全不可以篡改的,只要大部分驗證節點都同意交易回滾,就可以更改記錄。”上述加密貨幣觀察人士認爲,“而這也是BNB智能鏈飽受質疑的一點,也就是驗證節點太少,而大部分驗證節點又是由幣安控制。所以,從某種方面來說,BNB智能鏈屬於幣安控制的一條鏈,不夠去中心化。”

幣安與FTX兩家加密貨幣交易所的衝突與競爭關係

當地時間11月7日,趙長鵬發推稱,幣安清算FTT只是退出FTX股權後的風險管理,從LUNA崩盤事件中吸取經驗教訓。5月,與美元掛鉤的穩定幣TerraUSD(下稱UST)原本試圖通過與姊妹代幣Terra(即LUNA)建立套利機制保持供需平衡,結果在遭遇贖回拋售後反而雙雙陷入“死亡循環”,近乎崩盤。

有推特用戶在前述推文下表示,趙長鵬試圖將LUNA事件和FTT的情況捆綁在一起看待,是“相當惡意”(quite malicious)的。

而針對幣安與FTX兩家公司的“恩怨”與競爭關係,Bankman-Fried在推文中強調,外媒報道一直傳言稱幣安和FTX兩家大型加密貨幣交易所之間存在衝突,“但幣安一再表明,他們致力於建立一個更加去中心化的全球經濟,同時努力改善與監管機構的行業關係。”

上述加密貨幣觀察人士表示,“這兩家交易所的矛盾應該比較複雜。幣安屬於區塊鏈中土生土長的企業,創始人到管理團隊更具有區塊鏈精神。而FTX創始人出身爲交易員,更偏向些傳統的金融精英,所以和傳統的金融資本關係比較密切。”官網顯示,幣安曾因融資談判問題,和紅杉資本發生訴訟關係。“幣安投資過FTX,但FTX最終倒向了紅杉資本和傳統金融資本。”上述加密貨幣觀察人士說道。

FTX“轟然倒塌”與收購消息引發的監管與合規性討論

“FTX相對來說在合規性上做的還是比較好的,與華爾街和美國監管部門的關係也不錯。”上述加密貨幣觀察人士表示,由於Bankman-Fried是交易員出身,對於交易者和投資者的需求比較熟悉,所以在開發衍生品以及出入金等很多方面“細節做得比較好”,因此得到了不少投資者的喜歡。“並且一些幣種上FTX是免費的,也引發了不少投資者的好感。”

於佳寧補充道,“FTX是具備華爾街背景的合規加密公司,同時其團隊還具備相對較高的傳統金融專業度和優渥的資源。此外,其生態孵化的項目在此前也表現較好,加之FTX常進行慈善、對大熱的體育賽事進行鉅額投資冠名等,引起了一些破圈現象。在這諸多因素影響下,市場對於FTX及其創始人SBF的認可度較高。”

FTX創始人曾公開表示支持監管,認爲美國商品期貨交易委員會(CFTC)需要直接監督和制定任何被歸類爲數字商品的加密貨幣的規則。

“FTX創始人長期以來確實都比較支持政府對行業進行相關監管。”於佳寧說道,“從現有監管趨勢看,未來區塊鏈行業會遇到越來越多的合規挑戰,但無論如何,合規發展是必要前提,全球加密資產領域將走向主流化、合規化、機構化,這是不可逆轉的趨勢。在加密資產發展的早期階段,全球投資者以散戶爲主,隨着市場體系的逐步成熟,這兩年機構投資者的比重與日俱增,到現在已經成爲該市場的重要參與者。合規化發展能夠將大大促進主流市場對於加密資產的接受程度,並帶動更多傳統投資者關注加密資產行業。”

反壟斷專家表示,美國反壟斷執法機構可能會堅持調查這宗合併。布魯姆戰略諮詢公司(Bloom Strategic Counsel)的反壟斷專家Seth Bloom在接受外媒採訪時說,“如果美國反壟斷執法機構認爲這對美國客戶產生了不利影響,他們可以提起訴訟,要求停止交易。”據外媒11月4日透露,幣安因可能違反反洗錢相應規定而受到美國司法部調查,這是今年針對幣安在金融監管合規問題上的一系列調查之一。

據外媒當地時間10月9日報道,美國證券交易委員會(SEC)和CFTC正在審查FTX和FTX.us之間的關係。

此前,Bankman-Fried在社交平臺強調,目前FTX.us和Binance.us作爲兩家獨立的公司,尚未受到收購影響。“FTX.us平臺上的提款已經上線,完全支持1:1提款,並且正常運行。”

值得注意的是,據前述報道,SEC的調查始於數月前,主要針對FTX.us及其加密貸款活動,包括客戶資金處理及貸款問題。美國金融監管機構還在進一步調查FTX與Alameda Research之間的關係。

責任編輯:吳劍 SF031