东海期货:沪镍2023年年度投资策略

作者:东海期货 杨磊

投资要点:

供给:印尼2022镍铁新增投产继续加快,但和不锈钢仍不匹配,过剩产量回流中国;2023印尼新增不锈钢产能可进一步匹配其国内镍铁;2022年印尼镍中间品放量,海外产能提升明显;受益于中间品放量及事故扰动减少,2023年全球纯镍产量继续回升,但产能仍受限。

需求:纯镍在不锈钢原料中占比越来越小,硫酸镍原料转向镍中间品,支撑纯镍的稳定需求是合金和电镀。新能源2023年继续增长,但渗透率已近三成,增幅预计放缓,硫酸镍、镍中间品短期供需错配,长期过剩。宏观复苏的斜率较缓,不锈钢消费复苏仍需时间。

库存:全球镍元素供给增长更多是在镍铁、镍中间品(如MHP、镍锍),纯镍产能仍受限,预计2023年全球纯镍库存依然维持偏紧状态。

结论:镍中间品、镍铁供给增加,不锈钢需求改善仍慢,新能源增速放缓,镍元素有过剩压力;但纯镍产能受限,库存仍紧,盘面短期仍有挤仓风险,长期来看镍元素过剩终会通过镍铁-镍锍-纯镍的传导来压低盘面价,预计2023年镍价前高后低。

操作建议:关注镍元素供需向纯镍供需的传导以及纯镍库存变化,择机做空

风险因素:镍铁、镍中间品供给不及预期

- 行情回顾

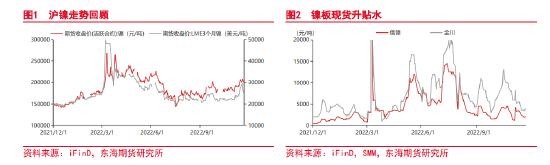

2022年沪镍走势,波动极大,再次展现“妖镍”风采,让市场参与者印象深刻。沪镍主力合约年初开盘价152690元/吨(1月4日),11月中旬收盘价200200元/吨(11月18日),涨47510元/吨,涨幅31.12%。11月中旬较年初涨幅较大,而年中波动则更为剧烈,年中沪镍主力最高曾涨至281250元/吨,较年初涨幅84.2%,最低则跌至142500元/吨,较年初跌幅6.67%,波动达138750元/吨,较年初波幅达90.87%,波动极为剧烈。

具体来看,2022年沪镍走势主要可分解为先涨、后跌、再反弹的三段行情。从年初到4月中下旬,市场主要交易通胀预期走高以及全球纯镍显性库存紧张、交割品不足,LME镍发生挤仓,沪镍主力从年初的152690元/吨(1月4日)涨至4月中下旬的238580元/吨(4月22日),涨幅56.25%。从4月中下旬到7月中旬,市场主要是交易美联储紧缩造成衰退的预期、国内疫情造成需求收缩的预期以及印尼镍中间品放量回流带来的原材料紧张缓解的预期,沪镍主力从4月中下旬的240000元/吨(4月25日)跌到7月中旬的143430元/吨(7月15日),跌幅40.24%。从7月中旬到11月中旬,市场主要交易美国通胀见顶、美联储紧缩放缓的预期以及国内防疫政策优化、稳地产政策加码带来的需求恢复的预期,叠加纯镍本身库存仍极紧,沪镍主力从7月中旬的147000元/吨(7月18日)反弹至11月中旬的200200元/吨(11月18日),涨幅36.19%。

2022年国内镍板现货升水偏强运行。3月LME镍发生挤仓,内外盘面价格均大幅上行,交割品紧张,国内镍板现货升水也急速上行,直到8月初,俄镍镍板升水基本上一直运行在5000元/吨以上。8月初开始,国内镍板现货库存偏紧状态有所缓解,加之下游对盘面价格高企有所抵触,订单也有所走弱,拿货意愿降低,镍板升水开始下行,但由于现货库存绝对值仍偏低,镍板现货仍维持升水状态。

- 供给

- 镍矿供给

印度尼西亚和菲律宾分别是全球第一、第二大镍矿生产国,据美国地质调查局数据,2021年全球镍矿产量270万吨,其中印度尼西亚100万吨,占全球镍矿产量的37%,菲律宾37万吨,占全球镍矿产量的14%,俄罗斯25万吨,占9%,新喀里多尼亚19万吨,占7%,澳大利亚16万吨,占6%,加拿大13万吨,占5%,中国12万吨,占4%,巴西10万吨,占4%。镍矿可分为硫化铜镍矿和氧化镍矿(也即红土镍矿)。全球镍矿产量近年来呈平稳增长态势,不过镍矿在全球的分布并不均衡,硫化镍矿主要分布在南非、加拿大和俄罗斯,氧化镍矿主要分布在印度尼西亚、菲律宾、澳大利亚。印度尼西亚不仅是全球第一大镍矿生产国,也是全球第一大镍储量国。2020年以来,印度尼西亚禁止出口未经加工的镍矿,主要是因为随着新能源汽车在全球的迅速发展,镍、钴、锂的需求暴增,印度尼西亚希望通过镍矿禁令来培育其本国的镍冶炼及下游行业,但这又引发了与欧盟的贸易纠纷。2022年10月,世界贸易组织(WTO)裁定印尼的镍出口禁令违反了WTO规定,但印尼总统称即使败诉也不会终止镍矿出口禁令。

菲律宾目前是中国的主要镍矿砂及精矿主要进口国,据Mysteel数据,2021年中国进口镍矿砂及精矿4354万吨,较2020年增加11.3%,2022年1-10月进口镍矿砂及精矿3328万吨,较2021年同期减少11.54%;2021年自菲律宾进口3906万吨,较2020年增加22.12%,2022年1-10月自菲律宾进口2786万吨,较2021年同期减少18.51%。近三年中国进口的镍矿砂及精矿中,菲律宾占比都达八成以上,是中国的主要进口国,其中2020年占中国进口的81.76%,2021年占89.7%,2022年1-10月占83.72%。菲律宾是全球第二大镍矿产量国,但菲律宾镍储量是全球第五位,只占全球镍储量的5%,且其2021年储产比只有13,远低于全球35的均值,大量开采造成其镍矿品位的下降,近年其向中国出口的镍矿也多为中低品位,高品位矿的出口量降低。2022年1-10月中国进口镍矿较2021年同期降幅明显,既有天气原因也有不锈钢消费偏弱的原因,不锈钢厂生产利润率较薄甚至亏损,进行了一定的减产、停产,减少了对镍铁的需求,产业链需求转弱逐渐向上传导,国内镍铁厂也进行了一定的减产、停产,减少了对镍矿的需求。2023年,欧洲衰退几成定局,美国软着陆压力仍大,国内稳经济政策不断加码,但实际恢复情况仍需观察,全球需求仍有向下压力,镍矿需求不容乐观。

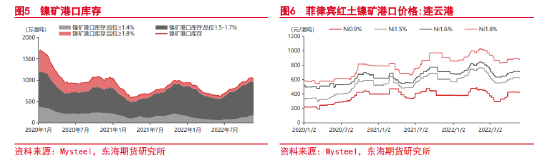

每年11月到次年3月是菲律宾镍矿主产区的雨季,雨季期间镍矿产量低,所以中国的镍矿进口量和港口镍矿库存都呈现明显的季节性波动。虽然2022年1-10月中国进口镍矿较去年同期已减少,但由于不锈钢需求弱、不锈钢厂和镍铁厂减产、停产,镍矿港口库存较去年并未明显去量。据Mysteel数据,2022年11月24日中国14个港口镍矿库存1030.2万湿吨,较2021年同期增加3.81%,较2020年同期降低0.48%,其中低品位镍矿(≤1.4%)171.36万湿吨,较2021年同期减少10.04%,较2020年同期减少27.46%,中品位镍矿(1.5-1.7%)776.02万湿吨,较2021年同期增加8.36%,较2020年同期增加36.94%,高品位镍矿(≥1.8%)82.82万湿吨,较2021年同期减少3.41%,较2020年同期减少64.35%,不同品位镍矿库存的相对变化与近年来镍矿最主要进口国菲律宾的镍矿品位下降有关系。

- 镍铁供给

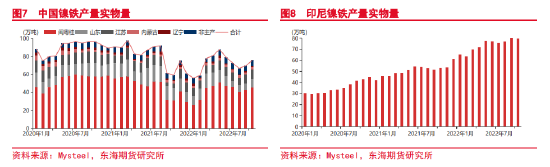

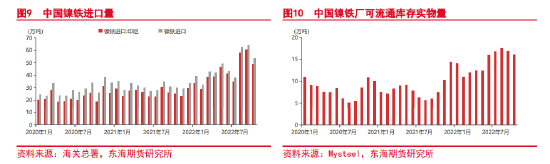

2020年印度尼西亚禁止出口未经加工的镍矿,希望通过镍矿禁令来培育其本国的镍冶炼及下游行业。印尼镍铁生产发展迅速,叠加中国能耗双控政策,镍铁供给也逐渐由中国转向印尼。据Mysteel数据,中国2021年镍铁产量实物量970.91万吨,较2020年减少10.15%,2022年1-10月镍铁产量实物量726.34万吨,较2021年同期减少12.97%;中国2021年镍铁产量金属量44.48万吨,较2020年减少17.75%,主要受国内能耗双控的影响,2022年1-10月镍铁产量金属量33.43万吨,较2021年同期减少12.03%,主要受不锈钢需求偏弱、钢厂停产减产对镍铁需求减弱的影响。印尼镍铁供给增速明显,据Mysteel数据,印尼2021年镍铁产量实物量620.42万吨,较2020年增加44.17%,2022年1-10月镍铁产量实物量737.55万吨,较2021年同期增加45.9%;印尼2021年镍铁产量金属量84.63万吨,较2021年增加48.27%,2022年1-10月镍铁产量金属量94.05万吨,较2021年同期增加35.83%。截止2021年底,已有十家以上中企在印尼投产,镍铁投产产能已超260万吨,2022年印尼镍铁新增投产继续加快,仅青山、德龙就已各有100万吨年内新增产能,但是印尼镍铁和不锈钢仍不匹配,印尼镍铁产能相对过剩,于是回流中国。目前印尼计划对镍铁和镍生铁征收出口税,但是在供应压力偏大的现状下,价格冲击有限,更多是驱使印尼镍铁出口转向不锈钢出口。2023年,镍铁在产能增幅明显、不锈钢需求偏弱预期和镍矿成本端支撑现实的博弈下,价格陷入震荡。

印尼镍铁生产和其国内不锈钢生产并不匹配,印尼镍铁供给过剩,回流中国,2022年1-10月增幅明显。据海关总署数据,中国2021年进口镍铁实物量373万吨,较2020年增加7.77%,2022年1-10月进口镍铁实物量468万吨,较2021年同期增加50.99%;中国2021年进口镍铁金属量57万吨,较2021年减少3.65%,2022年1-10月进口镍铁金属量70万吨,较2021年同期增加47.88%。印尼是中国镍铁进口的最主要国家,进口占比近年持续增加,2020年印尼镍铁进口实物量占中国进口总量的79.19%,2021年提高到84.3%,2022年1-10月较2021年同期进一步提高到91.9%。印尼海事和投资协调部称确保镍下游产品出口税将于2022年生效,但印尼能源和矿产资源部称对镍铁和镍生铁征收出口税仍处于讨论期。不过出口税的未来落地也符合印尼政府一直以来追求可持续发展和提高附加值的产业政策。据统计,2022-2025年全球新增矿山项目主要集中在加拿大,以纯镍、高镍铁为主,预计产量增幅超过6万镍金属吨,将于2024-2025年释放,巴西2023年也有约5000镍金属吨镍产能预计释放,而以印尼为主的红土镍矿接下来新项目快速回落。目前印尼镍储量占全球22%,而其镍矿产量占全球37%,远超其储量占比。在矿端新项目快速回落、产量份额远超储量份额的背景下,印尼限制其镍上游出口、提高其国内镍下游的动力越发增强。2022年印尼镍铁和不锈钢生产不匹配,回流国内增加,供应相对过剩下,中国镍铁厂可流通镍铁累库压力较大。2022年印尼预计新增不锈钢产能200万吨,2023年预计还有300万吨,预计2023年其本土不锈钢产能才可消化其2021年的出口镍铁数量。

- 镍中间品供给

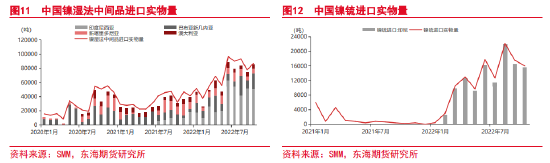

得益于印尼镍湿法中间品和镍锍供应的放量,中国2022年镍盐进口增幅迅猛。据SMM数据,2021年中国镍湿法中间品进口实物量41.41万吨,较2020年增加14.27%,2022年1-10月中国镍湿法中间品进口实物量71.23万吨,较2021年同期增加118.3%;2021年中国镍湿法中间品进口金属量7.48万吨,较2020年增加18.14%,2022年1-10月中国镍湿法中间品进口金属量11.69万吨,较2021年同期增加98.12%。2022年中国镍湿法中间品进口量暴增,主要贡献来自印度尼西亚,2022年1-10月进口实物量较2021年同期增加38.6万吨,其中印尼贡献32.78万吨增量,占总增量的84.91%。除了湿法中间品,镍锍2022年回流也放量。据SMM数据,2022年1-10月中国镍锍(高冰镍)进口实物量12.29万吨,较2021年同期增加10.72万吨,得益于印尼高冰镍产能释放,2022年中国镍锍进口暴增,有效缓解了硫酸镍原料紧张情况。2022年1-10月自印尼进口镍锍11.61万吨,占中国进口总量的94.51%。海外湿法及火法产能投建如火如荼,据SMM调研数据,2022年新增湿法中间品产能预计达到60万吨金属量,新增镍锍产能预计达到36.5万吨金属量,虽然短期产能错配仍会影响硫酸镍供需,但从湿法中间品和镍锍新增产能来看,未来硫酸镍原料预计转向宽松。

- 硫酸镍供给

2022年印尼镍中间品产能释放,硫酸镍原材料紧张缓解。据SMM数据,中国2021年硫酸镍产量实物量130.64万吨,较2020年增加100.15%,2022年1-10月硫酸镍产量实物量134.93万吨,较2021年同期增加28.63%。2021年三元对硫酸镍需求旺盛,但中间品产能未释放,供需错配,硫酸镍紧缺。2021年硫酸镍产量金属量28.74万吨,较2020年增14.38万吨,增量中原生料(除纯镍)和废料贡献4.31万吨,纯镍贡献10.1万吨。2022年印尼镍中间品产能释放,MHP、镍锍生产硫酸镍的经济性凸显,硫酸镍原材料紧张缓解;纯镍库存紧张,价格飙涨,纯镍(主要是镍豆)生产硫酸镍由2021年的盈变为2022年的亏,镍豆进口减少,但仍是备选项。2022年1-10月中国硫酸镍产量金属量29.68万吨,较2021年同期增加6.61万吨,原料供应中,原生料(不含纯镍)供应金属量19.64万吨,占比65.55%,较去年同期增加10.75万吨,纯镍供应金属量5.59万吨,占比18.85%,较去年同期减少4.44万吨,废料供应金属量4.63万吨,占比15.61%,较去年同期增加0.3万吨,也即印尼镍中间品的放量回流大幅替代了成本更高的纯镍,有效缓解了硫酸镍原料紧张。据SMM统计,从2022年到2026年,中国硫酸镍的产能、产量将继续增加,预计到2023年新增产能达到34万金属吨,2023年的原料问题将继续改善。

- 纯镍供给

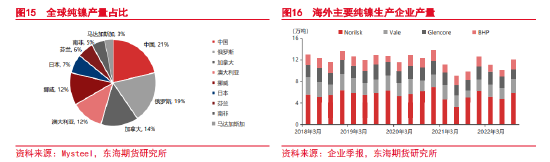

近年全球纯镍产量呈下降趋势,主要因为纯镍在不锈钢原料中占比持续下滑,被NPI替代。2021年几个主要纯镍生产国又受事故扰动,产量首次低于80万吨。据Mysteel,2021年全球纯镍产量78.68万吨,其中中国占比21%,俄罗斯19%,加拿大14%,澳大利亚12%,挪威12%,日本7%,芬兰6%,南非5%,马达加斯加3%。全球主要纯镍生产企业有诺里尔斯克镍业、金川集团、淡水河谷、嘉能可、必和必拓、日本住友等。诺里尔斯克Norilsk在俄罗斯和芬兰生产镍板;金川在中国生产镍板;淡水河谷Vale在加拿大和英国生产镍饼、镍珠;嘉能可Glencore在挪威生产镍板,在澳大利亚生产镍豆;必和必拓BHP在澳大利亚生产镍豆;住友Sumitomo在日本生产镍板,在马达加斯加生产镍豆。2022年前三季度虽仍有检修扰动,但影响较2021年减小,海外主要纯镍生产企业产量整体上有所恢复,诺里尔斯克前三季度纯镍产量15.92万吨,较2021年同期增加2.86万吨;淡水河谷前三季度纯镍产量6.78万吨,同比增加0.63万吨;嘉能可6.31万吨,同比增加0.19万吨;必和必拓4.25万吨,同比减少0.42万吨。2023年海外纯镍产量有望继续恢复,但整体产能仍受限。

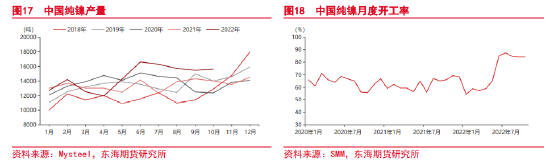

2022年印尼镍中间品产能释放、放量回流中国,缓解纯镍原料供给问题,中国纯镍产能得到一定释放,开工率较往年提升明显。据Mysteel数据,2021年中国纯镍产量16.19万吨,较2020年减少1.93%,2022年1-10月中国纯镍产量14.54万吨,较2021年同期增加8.57%。原料供给宽松促使国内生产企业复产、转产纯镍,据SMM统计,2022年二季度国内纯镍产量迅速增加,三季度开始纯镍生产开工率更是稳定在80%以上,远高于往年60%左右的水平。2023年,原料端供给缓解将继续提升国内纯镍产量,但是产能利用率已高位,产能瓶颈下,国内纯镍产量天花板有限。

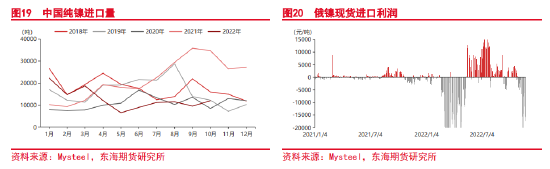

LME镍3月挤仓,内外镍价倒挂,纯镍进口亏损严重,二季度进口同比下滑明显;镍豆生产硫酸镍无经济性,硫酸镍原料采购转向镍中间品,二、三季度镍豆进口同比大幅减少;总的来看,中国2022年纯镍进口偏弱。据Mysteel数据,中国2021年纯镍进口26.29万吨,较2020年增加13.12万吨,主要驱动来自澳大利亚镍豆和挪威镍板进口增加,自澳大利亚进口的镍豆2021年较2020年增9.81万吨。中国2022年1-10月进口纯镍12.76万吨,较2021年同期减少8.15万吨,其中澳大利亚镍豆进口4.46万吨,同比减少5.82万吨。

- 需求

- 主要下游

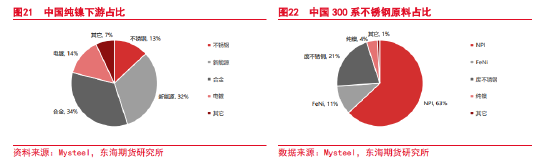

纯镍下游有不锈钢、新能源、合金、电镀等。国内不锈钢冶炼主要用更具经济性的镍生铁NPI,纯镍在原料中占比越来越小,在2021年300系不锈钢原料中只占4%。2021年不锈钢在纯镍下游占比降到13%,而新能源动力电池因大量用镍豆溶制硫酸镍,在纯镍下游占比提高到32%。不过2022年因镍中间品大量回流,镍豆溶制硫酸镍亏损,新能源在纯镍下游占比将降低,但仍是企业备选项;支撑纯镍的更稳定需求是合金和电镀。

- 新能源

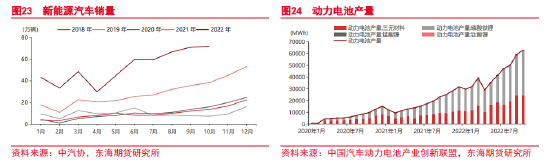

中国在能源、低碳转型方面步伐加快,购置税优惠等政策持续发力,2022年新能源汽车产销创历史新高,增长态势明显快于传统汽车。据中汽协,中国新能源汽车2021年销量350.7万辆,较2020年增加165.5%;2022年1-10月销量527.2万辆,较2021年同期增加108.71%。新能源汽车产销不断攀升,动力电池产量爆发式增长。动力电池2021年产量219.7GWh,同比增170%;2022年1-10月产量425.72GWh,同比增166%。其中三元电池2021年产量93.9GWh,同比增100%;2022年1-10月产量167.27GWh,同比增132%。2023年国内新能源汽车补贴将完全退坡,新能源汽车购置补贴政策将于2022年12月31日终止,之后上牌的车辆将不再给予补贴,现有补贴额度是插电混合动力车4800元/辆、纯电动车12600元/辆,2023年国内新能源汽车将涨价,但规模不会太大。对新能源汽车免征购置税政策将延至2023年底,目前该税比例为10%,采购主流新能源车型可节省数千元到数万元不等。2023年新能源汽车补贴完全退坡,将透支一部分2023年一季度需求至2022年,而购置税延至2023年底又将对明年四季度需求提供支撑。欧洲衰退压力和补贴陆续到期,2023年新能源销售承压;美国通胀削减法案将于2023年生效,有望带动需求;国内新能源2023年有望继续增长,但考虑到目前新能源渗透率已近三成,增幅或放缓,预计2023年新能源汽车销售增长40%左右。

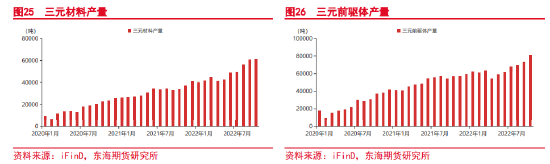

三元电池是中高端电动车的主流选择,趋势是高镍化,据GGII,全球2021年高镍三元出货量30.9万吨,占三元正极总出货量的41.76%。高镍三元的推广推升镍需求。1GWh的NCM523、NCM622、NCM811、NCM90505分别需镍608、690、821、867吨。据iFinD数据,中国2021年三元材料产量38.5万吨,较2020年增加94.72%,2022年1-10月三元材料产量48.62万吨,较2021年同期增加58.08%。中国2021年三元前驱体产量62.06万吨,较2021年增加100.52%,2022年1-10月三元前驱体产量65.38万吨,较2021年同期增加29.85%。2021年三元对硫酸镍需求旺盛,但中间品产能未释放,供需错配,硫酸镍紧缺,镍豆自溶增加。2022年印尼镍中间品产能释放,硫酸镍原材料紧张缓解;精炼镍库存紧张,镍豆价格随盘面飙涨,自溶硫酸镍亏损,镍豆进口减少,但仍是备选项。过去两年新能源汽车需求旺盛,从三元电池到三元材料、三元前驱体整个产业链生产增幅明显,也带来了产业链的扩产潮。据高工锂电数据,截止2022年9月,中国动力电池、储能电池产能规划超5000GWh,其中动力电池产能规划超4800GWh,而2022年1-10月动力电池累计产量是425.9GWh,随着渗透率的提高,行业增速放缓,产能有过剩压力,但总的来说2023年继续提高的产量仍将对镍元素需求产生拉动。

- 不锈钢

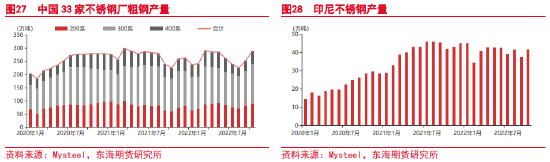

中国和印度尼西亚是全球主要的不锈钢生产国。据Mysteel数据,2021年全球不锈钢粗钢产量582.88万吨,其中中国326.32万吨,占全球不锈钢粗钢产量的56%,亚洲其它国家共77.92万吨,占13%,欧洲71.81万吨,占12%,美国23.68万吨,占4%。2021年不锈钢需求较好,且生产利润可观,不锈钢产量同比增幅明显;2022年国内疫情严重、地产下行压力大,欧美高通胀,衰退压力下需求放缓,不锈钢厂生产利润薄甚至亏损,产量明显下滑。据Mysteel数据,中国33家不锈钢厂2021年不锈钢粗钢总产量2720.85万吨,较2021年增加8.73%,其中200系824.89万吨,同比增1.82%,300系1364.64万吨,同比增10.97%,400系531.32万吨,同比增14.81%。33家不锈钢厂2022年1-10月不锈钢厂产量2613.15万吨,较2021年同期减少3.96%,其中200系809.34万吨,同比减1.89%,300系1329.1万吨,同比减2.6%,400系474.71万吨,同比减3.96%。印尼2021年不锈钢产量增幅明显,2022年放缓。据Mysteel数据,印尼2021年不锈钢产量494.2万吨,较2021年增加84.75%,2022年1-10月产量408万吨,较2021年同期增0.44%。2022年印尼预计新增不锈钢产能200万吨,2023年预计还有300万吨,目前中国仍是全球最大的不锈钢生产国,但印尼占比将逐渐提高。

2022年不锈钢消费较差。不锈钢下游广泛,与宏观经济相关度较高,疫情扰动和地产下行压力下,消费走弱,社会库存去库缓慢。不锈钢一般是一季度累库、二到四季度去库。但2022年整体销售需求弱,终端不接受高价,一季度结束后社会库存难以有效去库,持续累库到三季度。库存压力下不锈钢价格下行,而上游镍铁、镍矿因成本压力,价格下行有限,不锈钢生产利润率变薄,甚至亏损。消费持续偏弱,生产亏损压力下,不锈钢减产增加。9、10月钢厂、代理一度挺价,并在生产利润重新打开后增产,在贸易商、终端都低库存的情况下,价格短暂反弹,但因实际需求并未明显好转,价格重新走弱。11月钢厂再次亏损,重新减产,减产或持续到2023年初,不锈钢价格陷入震荡。2023年,国内稳地产稳经济、疫情管控不断优化的背景下,宏观经济有望不断好转,带动不锈钢需求,但回升速度将较为缓慢和曲折,而国外欧美仍处于加息遏制通胀,全球整体需求难言乐观,不锈钢消费恢复仍需等待。

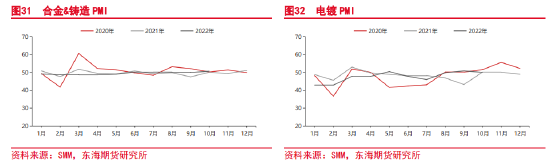

- 合金、电镀

支撑纯镍的更稳定需求是合金和电镀。不锈钢在纯镍下游占比2021年降到13%,新能源动力电池占比提高到32%,但2022年镍中间品大量回流,新能源在纯镍下游占比将降低。从最近三年的合金铸造和电镀PMI来看,整体需求较为稳定,是纯镍消耗的稳定下游。2023年国内经济复苏预计较为曲折,国外上半年仍面临高利率下的萎缩压力,合金和电镀需求预计小幅走弱。

- 库存

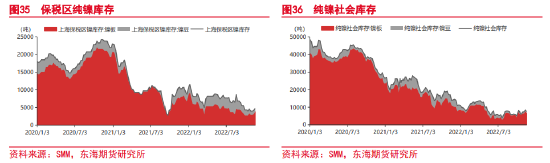

2022年LME镍库存水平较2021年、2020年继续下滑,处于历史极低位置。截至2022年11月18日,LME镍注册仓单44328吨,镍注销仓单5184吨,镍库存49512吨(其中镍板只有1296吨),而2021年同期为124866吨,2020年同期则为238980吨,LME镍库存仍持续偏紧,去库速度虽然较去年明显放缓,但仍处于缓慢去库趋势,库存拐点未止。正因为交割品偏紧,2022年3月LME发生了“波澜壮阔”、“惨绝人寰”的挤仓,之后LME对空单有所限制,但交割品紧张并未缓解,多头挤仓风险持续存在。2022年上期所镍库存水平延续2021年的偏紧状态。截至2022年11月18日,上期所镍仓单1856吨,库存4162吨,较2021年同期降低38.83%,而较2020年同期则降低83.58%。上期所镍库存从2020年9月开始持续降库趋势,而LME镍库存从2021年5月开始持续降库趋势,上期所较LME更为提前开始去库,主要是因为疫情之后国内较国外经济生产率先开始恢复,国内纯镍更早开始消耗库存。2020年欧美货币宽松、2021年全球供需错配,纯镍传统下游行业不锈钢、合金、电镀的需求提升明显,而新能源行业发展迅猛、2021年硫酸镍需求旺盛,又带动了纯镍中镍豆的需求,在全球纯镍产能瓶颈的限制下,上期所、LME2022年仍维持镍去库状态,不过2022年印尼镍中间品放量回流,减轻了部分压力,内外纯镍库存虽仍去库,但去库速度放缓。2022年纯镍上海保税区库存仍偏低,截至2022年11月18日,上海保税区镍库存4800吨,其中镍板3750吨,镍豆1050吨。2022年纯镍国内社会库存变化和上期所镍库存变化基本一致,截至2022年11月18日,纯镍社会库存7447吨,其中镍板6626吨,镍豆821吨。全球镍元素供给增长目前更多是在镍铁、镍中间品(如MHP、高冰镍)上,纯镍供给产能仍受限,预计2023年全球纯镍库存依然维持偏紧状态。

- 供需平衡及操作策略

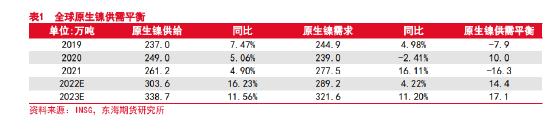

据国际镍研究组织INSG数据,2021年全球原生镍供给261.2万吨,同比增4.9%,全球原生镍需求277.5万吨,同比增16.11%,全球原生镍供需缺口16.3万吨;预计2022年全球原生镍供给303.6万吨,同比增16.23%,全球原生镍需求289.2万吨,同比增4.22%,预计2022年全球原生镍供需过剩14.4万吨;预计2023年全球原生镍供给338.7万吨,同比增11.56%,全球原生镍需求321.6万吨,同比增11.2%,预计2023年全球原生镍供需过剩17.1万吨。

供给端,印尼2022镍铁新增投产继续加快,但和不锈钢仍不匹配,过剩产量回流中国;2023印尼新增不锈钢产能可进一步匹配其国内镍铁;2022年印尼镍中间品放量,海外产能提升明显;受益于中间品放量及事故扰动减少,2023年全球纯镍产量继续回升,但产能仍受限。

需求端,纯镍在不锈钢原料中占比越来越小,硫酸镍原料转向镍中间品,支撑纯镍的稳定需求是合金和电镀。新能源2023年继续增长,但渗透率已近三成,增幅预计放缓,硫酸镍、镍中间品短期供需错配,长期过剩。宏观复苏的斜率较缓,不锈钢消费复苏仍需时间。

库存,全球镍元素供给增长更多是在镍铁、镍中间品(如MHP、镍锍),纯镍产能仍受限,预计2023年全球纯镍库存依然维持偏紧状态。

总的来看,镍中间品、镍铁供给增加,不锈钢需求改善仍慢,新能源增速放缓,镍元素有过剩压力;但纯镍产能受限,库存仍紧,盘面短期仍有挤仓风险,长期来看镍元素过剩终会通过镍铁-镍锍-纯镍的传导来压低盘面价,预计2023年镍价前高后低。

操作建议:关注镍元素供需向纯镍供需的传导以及纯镍库存变化,择机做空

风险因素:镍铁、镍中间品供给不及预期

风险提示

本报告中的信息均源自于公开资料,我司对这些信息的准确性和完整性不作任何保证,在任何情况下本报告亦不构成对所述期货品种的买卖建议。市场有风险,投资需谨慎。