管涛:春季“结汇潮”逐渐销声匿迹

2015年“8·11”汇改之前存在的春季“结汇潮”,近年来已经逐渐销声匿迹。

春季“结汇潮”的说法在市场上一直广为流传。即每年春节前后,企业要给工人开工资、发奖金,所以通常会大量结汇。然而,如果不是所有的结汇都可以被称为“潮”的话,以两个口径的银行代客收汇结汇率衡量的市场主体结汇意愿变化,均表明2015年“8·11”汇改之前存在这一现象,但近年来已经逐渐销声匿迹。

两个口径的银行代客收汇结汇率

理论上,可以用银行代客结(售)汇与银行代客涉外外币收(付)之比,来衡量非银行市场主体(包括非金融企业、个人和非银行金融机构)的结(售)汇意愿。根据是否含远期结(售)汇履约,可将其区分为两个口径。

不含远期结汇履约的银行代客收汇结汇率就是银行代客涉外外币收入中银行代客结汇的比例,笔者称之为“银行代客收汇结汇率I”。数值上升代表市场结汇意愿增强,下降表明市场结汇意愿减弱。

外汇局从2001年1月起公布银行代客结售汇数据,而从2010年1月起公布银行代客远期结售汇签约及累计未到期额数据。其中,就是银行代客结售汇累计未到期变动额与银行代客远期结售汇签约额之和,就是银行代客结售汇履约额。

不含远期结汇履约的银行代客收汇结汇率就是银行代客涉外外币收入中银行代客结汇剔除银行代客结汇履约额的比例,笔者称之为“银行代客收汇结汇率Ⅱ”。数值上升代表市场结汇意愿增强,下降表明市场结汇意愿减弱。

由于远期结汇履约是前期银行对客户远期结汇签约到期后交割的金额,其价格是之前约定的。将其从银行代客结汇中剔除,有助于更好反映市场主体对于当期人民币汇率变动的即时反应。这是笔者偏好用银行代客收汇结汇率Ⅱ来衡量市场结汇意愿变动的主要原因。

与此类似,以是否包括远期履约区分,银行代客付汇购汇率也有两个口径。笔者也同样偏好用不含远期购汇履约的银行代客付汇购汇率来衡量市场购汇动机的变化。

当然,“萝卜青菜各有所爱”。为增强实证分析结果的严谨性、可信度,以下本文用两个口径的银行代客收汇结汇率的变化,来验证是否存在春季“结汇潮”。由于我国农历春节通常不是在公历1月份就是在2月份,故本文拟用1、2月份两个月平均的银行代客收汇结汇率来代表市场主体的春季结汇意愿。然后,用其与年内其他月份的收汇结汇率及与上年12个月平均的收汇结汇率对比,来度量春季结汇意愿的强弱变化。

不含远期履约的银行代客收汇结汇率的实证结果

在深入探讨这个问题之前,首先有必要简单描述一下2010年初~2023年1月的人民币汇率走势。从月均人民币汇率中间价看,其间起伏变化较大:2010年1月~2015年7月,人民币汇率总体呈现单边升值走势,其中2012和2014年均出现过阶段性的双向波动;2015年8月~2016年12月,人民币汇率面临持续调整的压力;2017年1月~2018年4月,人民币汇率止跌回升;2018年5月~2020年5月,人民币汇率呈现震荡下跌走势,其中2018年1月~2019年3月和2019年10月~2020年1月短暂回升;2020年6月~2022年3月总体单边上涨;2022年4月~11月再度回调,2022年12月~2023年1月止跌回升(见图1)。

有必要指出的是,2017年止跌企稳以来,人民币汇率呈现经常性的有涨有跌、双向波动,其间伴随着汇率预期基本稳定,人民币不论涨跌,市场均没有较强的单边预期。因此,2010年以来人民币汇率波动大体可分为三个阶段:第一个阶段为2010~2014年人民币汇率单边升值时期,第二个阶段为2015~2016年人民币汇率持续承压时期,第三个阶段为2017年以来人民币汇率双向波动时期。

对应上述三个阶段,以银行代客收汇结汇率Ⅰ度量的市场结汇意愿变动呈现以下特征:

第一,2010~2014年确实存在春季“结汇潮”。从各年前2个月银行代客收汇结汇率Ⅰ均值在全年11个月份(因为1、2月份合并计算全年少了1个月,下同)的排名看,2011、2013和2014年均排在首位,2010和2012年排名虽有所下降,但均排在第四位,仍属靠前。从各年前2个月银行代客收汇结汇率Ⅰ均值与上年全年12个月份银行代客收汇结汇率Ⅰ均值的比较看,2011、2013和2014年分别较上年高出5.1、6.6、5.5个百分点,2012年则较上年低了4.1个百分点(因为数据的可获得性,无法对比2010年与2009年的数据)(见图2)。这反映了持续单边升值压力和预期下,有外汇收入的企业倾向于尽早结汇。2012年市场结汇意愿出现反常变化,是因为2011年底以来遭受欧美主权债务危机冲击,中国出现资本外流,导致人民币汇率阶段性回撤。2012年5~8月,月均人民币汇率中间价遭遇“四连跌”,为2005年“7·21”汇改以来首次,尽管累计跌幅仅有0.69%(见图1)。

第二,2015~2016年不存在春季“结汇潮”。从各年前2个月银行代客收汇结汇率Ⅰ均值在全年11个月份的排名看,2015和2016年分别排在第八和第七位,略显靠后。从各年前2个月银行代客收汇结汇率Ⅰ均值与上年全年12个月份银行代客收汇结汇率Ⅰ均值的比较看,2015和2016年分别较上年低了2.8和9.1个百分点(见图2)。这反映彼时人民币单边贬值压力和预期下,年初有外汇收入的市场主体结汇意愿偏弱,尽可能推迟结汇,以更好享受汇率贬值带来的好处。

第三,2017年以来春季“结汇潮”也消失不见。从2017~2022年各年前2个月银行代客收汇结汇率Ⅰ均值在全年11个月份中的排名看,2017、2018、2019和2022年分别排名第十一、第九、第十和第九位,明显靠后,2020和2021年分别排名第七和第八位,也略显靠后。从2017~2023年各年前2个月银行代客收汇结汇率I均值与上年全年12个月份银行代客收汇结汇率I均值的比较看,2017和2021年分别较上年高出0.1和0.8个百分点,2018、2019、2020、2022和2023年则较上年分别低了0.6、6.4、0.8、4.6和5.4个百分点(2023年前2个月均值仅取2013年1月份数据,下同)(见图2)。这表明近年来,年初市场主体结汇意愿总体偏弱。

包含远期履约的银行代客收汇结汇率的实证结果

在前述同样的时间线背景下,以银行代客收汇结汇率Ⅱ度量的市场结汇意愿变动呈现以下特征:

第一,2010~2014年确实有春季“结汇潮”。从各年前2个月银行代客收汇结汇率Ⅱ均值在全年11个月份中的排名看,除了2012年排在第六位,略微靠后外,其他年份均排在首两位(因数据可获得性原因,2010年前2个月均值仅取2月份数据)。从各年前2个月银行代客收汇结汇率Ⅱ均值与上年全年12个月份银行代客收汇结汇率Ⅱ均值的比较看,除2012年较上年低了4.0个百分点外,其他年份分别较上年高出2.0、5.5和2.4个百分点(因数据的可获得性,无法对比2010年与2009年的数据,同时2010年取2~11月份均值)(见图2)。

第二,2015~2016年没有春季“结汇潮”。从各年前2个月银行代客收汇结汇率Ⅱ均值在全年11个月份中的排名看,2015和2016年均排在第七位,略显靠后。从各年前2个月银行代客收汇结汇率Ⅱ均值与上年全年12个月份银行代客收汇结汇率Ⅱ均值的比较看,2015和2016年分别较上年低了0.9和5.3个百分点(见图2)。

第三,2017年以来也是倾向于不存在春季“结汇潮”。从2017~2022年各年前2个月银行代客收汇结汇率Ⅱ均值在全年11个月份中的排名看,2017、2019和2022年分别排名第十一、第十和第十一,明显靠后,2018、2020和2021年分别排名第八、第七和第七位,也略显靠后。从2017~2023年各年前2个月银行代客收汇结汇率Ⅱ均值与上年全年12个月份银行代客收汇结汇率Ⅰ均值的比较看,除2017年较上年高出0.5个百分点外,2018~2023年较上年分别低了0.3、6.3、1.8、1.7、4.8和2.6个百分点(见图2)。可见,不论年初人民币汇率涨跌,市场主体的结汇意愿总体是趋于下降的。

今年1月份的外汇收支数据再次证伪了春季“结汇潮”

如前所述,春季“结汇潮”是八九年前的“老皇历”,是人民币单边升值行情下的历史现象。近年来,随着人民币汇率市场化程度提高,有涨有跌、双向波动的弹性增加,汇率杠杆调节作用正常发挥,市场主体外汇交易行为更趋理性,这种季节性规律已经逐渐淡化。

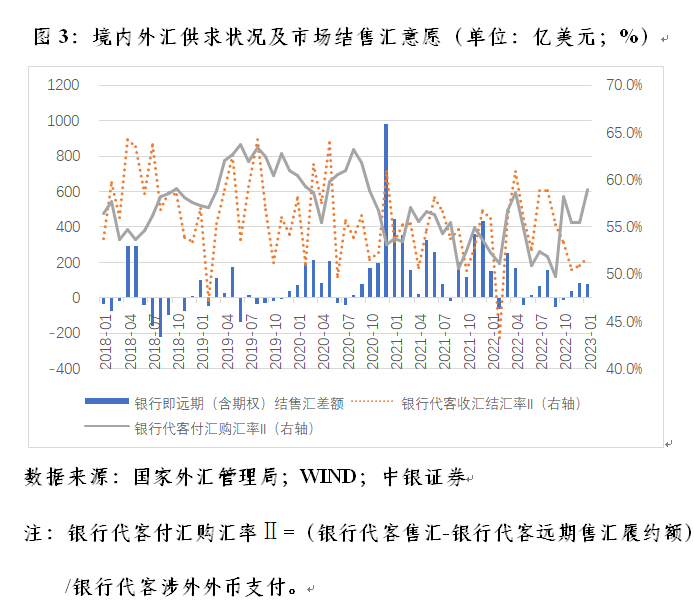

今年1月份汇市运行状况再次印证了上述判断。当月,人民币汇率延续了去年底以来的反弹走势,月均汇率中间价实现“二连涨”,累计上涨5.37%(见图2)。同期,境内银行间外汇市场即期询价日均外汇成交量环比增长57%。但是,当月银行代客收汇结汇率Ⅱ环比仅上升0.8个百分点,付汇购汇率Ⅱ环比上升3.6个百分点,市场购汇动机较结汇意愿增强更多。结果,同期银行即远期(含期权)结售汇顺差80亿美元,环比减少6亿美元(见图3)。

前述变化显示,市场主体正乘着去年底以来人民币汇率止跌回升增加购汇,而不是忙着结汇。同时,也表明市场主体汇率预期基本稳定,坚持“逢高结汇、逢低购汇”的“低(升值)买高(贬值)卖”。因为在双向波动的行情下,年初不论人民币涨跌,年内都有可能会出现反向调整,市场主体没必要急于采取结汇操作。其实,2018年初的急涨行情下也发生过类似情况(见图1和图3)。

这个案例告诉我们,分析外汇市场变化,固然要参考历史经验,但也要坚持与时俱进,避免刻舟求剑。

(作者系中银证券全球首席经济学家)