广州期货:玉米与淀粉再度转向价差套利

一、行情回顾

3月上中旬玉米与淀粉现货持续震荡运行,下旬均出现较大幅度下跌,淀粉-玉米价差先扬后抑,上半月在副产品下跌的带动持续小幅走扩,下半月在原料端带动再度回落。

二、逻辑分析与行情研判

(一)玉米

在国内供需方面,我们将国内小麦饲用替代量上调1000万吨至2000万吨,主要基于当前小麦持续下跌之后,小麦饲用替代性价比逐步显现,华北黄淮等地小麦饲用量有望增加,且后期新作小麦上市之后如价格维持低位,我们将继续上调小麦饲用替代量。

3月上中旬期价持续震荡运行,可以理解为供需之间的博弈,从供应端看,一方面市场对年度产需缺口预期依然存在,另一方面农户售粮进度赶超去年同期后,余粮压力逐步释放,转移至贸易商,会产生仓储与资金成本对产区现货价格构成支撑。而从需求端来看,一方面期价转为远月贴水结构,表明市场对玉米现货供需预期悲观,这会抑制中下游补库季节性,至少会压缩库存周期;另一方面则集中体现在国产玉米的性价比上,1月以来FOB升贴水持续下滑,2月下旬CBOT期价大幅下跌,带动进口玉米到港成本整体下行,较国产玉米价格低200-300元/吨;市场消息称临储陈化水稻拍卖底价维持不变,折算至北方港口玉米平仓价大致在2550元/吨。在这种情况下,玉米期价几乎贴着小麦折算至北方港口平仓价水平。

3月下旬,由于国内小麦现货价格持续下跌,成为压垮玉米期现货价格的最后一根稻草,至于小麦现货下跌的原因,据市场反馈,直观原因在于贸易商贷款到期需要变现,背后原因在于,2020年之前国内小麦供需持续过剩,过剩量多流向临储,这也是当时临储小麦库存累积的原因。而2022年小麦产量增加,且上市以来价格维持高位,使得其无法流向国家储备,亦无法流向饲料养殖企业,过剩量留在上中游,随着新作小麦上市的临近,这部分过剩量需要释放。

在这种情况下,我们需要关注两个问题,其一是国产玉米在饲用谷物中的性价比情况,国内需要关注小麦和后期陈化水稻投放的冲击,国外则需要留意进口到港成本,主要是CBOT期价,这一方面需要留意美玉米的出口竞争,另一方面需要留意玉米乙醇需求。

其二是年度产需缺口的补充情况,基于产量和需求的预估,国内玉米产需缺口仍维持在7400万吨,这需要通过进口、替代以及潜在可能的渠道库存下降加以补充,从谷物进口来看,截至2月,当前年度玉米进口同比增加,大麦大致持平,而高粱则同比下降;从饲用替代来看,市场传言临储陈化水稻投放甚至可能进一步下滑,而小麦有待评估,目前可以合理预计旧作过剩量有望进入饲料养殖环节,但新作上市后,对应玉米旧作年度范围内的饲用替代量尚有待确定;考虑到期价远期贴水结构,目前市场信息亦反映贸易商和饲料养殖企业的库存低于近几年同期水平,但在产需缺口确定得到补充之前,渠道库存的下降存在很大的风险。

综上所述,我们倾向于认为4月玉米期价有望先抑后扬,考虑到小麦尚未止跌,再加上潜在陈化水稻投放压力,国产玉米性价比因素有望带动期价延续弱势。待玉米期现货跌出性价比之后,市场或逐步转向旧作年度产需缺口,在贸易商成本和进口到港成本的带动下,不排除再度出现反弹的可能性。

(二)淀粉

根据我们一贯的分析逻辑,淀粉可以拆分为玉米与淀粉-玉米价差,前者反映原料端,表明淀粉在大趋势上与玉米趋同;后者反映淀粉阶段供需及其对应的生产利润。

3月以来淀粉-玉米价差整体先扬后抑,上半月的走扩主要源于副产品价格的持续下跌,截至月底,玉米胚芽价格从5150-5200元下跌至3900-3850元/吨,玉米蛋白粉从98-100元下跌至80-82元/单位蛋白,玉米纤维亦有不同程度下跌,副产品价格持续下跌之后,行业进入亏损状态,使得市场预计行业开机率收缩,行业库存一度出现下滑,供需改善带动淀粉-玉米价差持续走扩。

下半月则整体收窄,主要原因在于成本端,特别华北产区深加工企业玉米收购价受小麦价格下跌的冲击,华北-东北玉米价差持续处于历史同期低位。玉米原料端的下跌还带动阶段性需求下降,根据卓创资讯数据,最近三周玉米淀粉出库量即表观需求量持续环比下滑,且高于开机率下降幅度,带动行业库存再度累积。

展望后期,考虑到副产品价格持续下跌之后,期现货生产利润均进入亏损状态,后期行业开机率带动供应收缩,而需求由于疫情影响趋弱,可以合理预期将恢复至正常水平,供需整体有望趋于改善。因此,在我们看来,淀粉-玉米价差目前具备安全边际,后期具备走扩的潜力,但需要指出的是,接下来最大的风险在于原料端,特别是小麦饲用替代对华北-东北产区玉米价差的影响。

三、图表与数据

(一)行情回顾

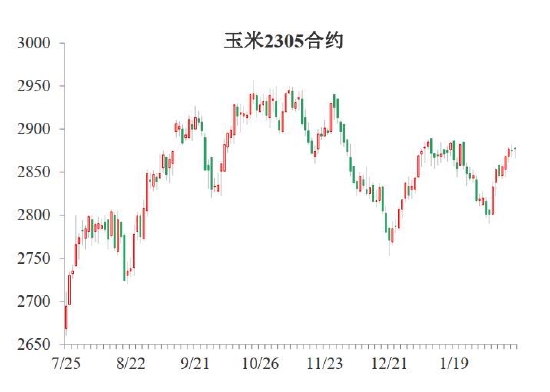

图表1:玉米2305合约走势

数据来源:广州期货研究中心

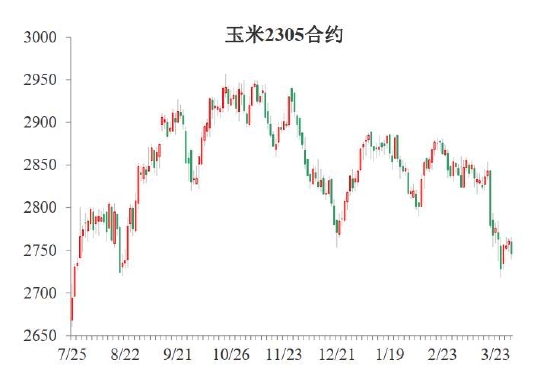

图表2:淀粉2305合约走势

数据来源:广州期货研究中心

(二)外部供需

图表3:全球主产国库存使用比

数据来源:USDA 广州期货研究中心

图表4:美玉米期末库存小幅上调

数据来源:USDA 广州期货研究中心

图表5:阿根廷玉米新作产量继续下调

数据来源:USDA 广州期货研究中心

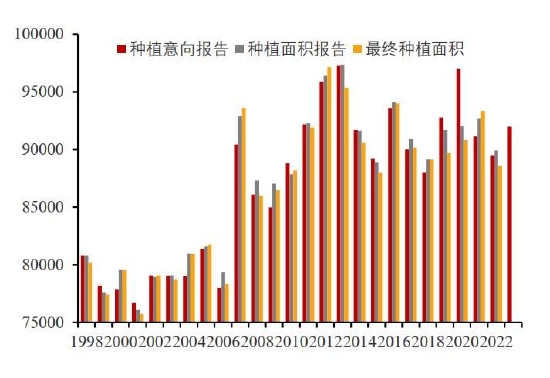

图表6:美玉米新作种植面积预计回升

数据来源:USDA 广州期货研究中心

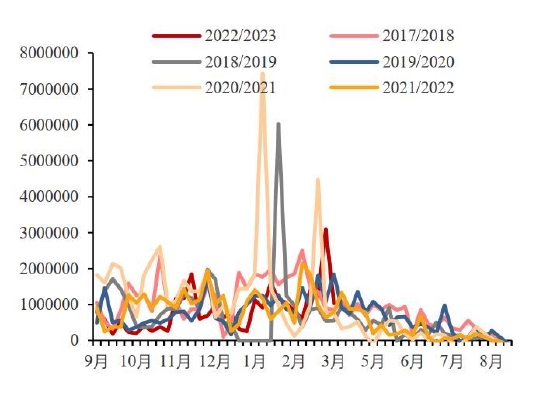

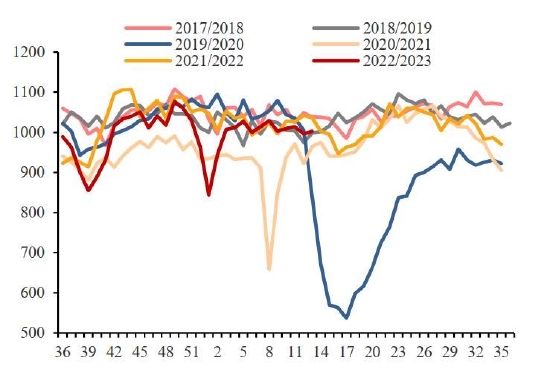

图表7:美玉米出口销售量近期有所改善

数据来源:USDA 广州期货研究中心

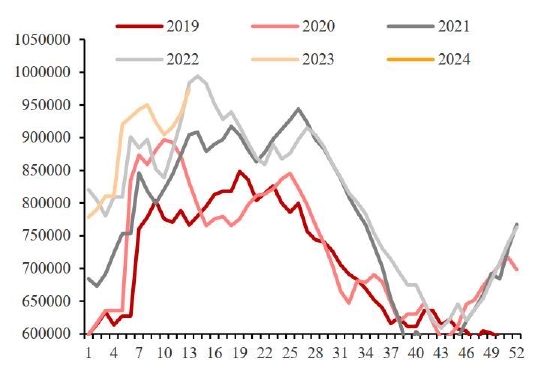

图表8:美玉米乙醇产量处于往年偏低水平

数据来源:USDA EIA 广州期货研究中心

(三)国内供需

图表9:国内玉米供需平衡表 单位:百万吨

数据来源:广州期货研究中心

图表10:北方港口库存持续回升

数据来源:我的农产品网 广州期货研究中心

图表11:南方港口全部谷物库存持续高位

数据来源:我的农产品网 广州期货研究中心

图表12:美国和巴西玉米到港成本价差继续回升

数据来源:我的农产品网 广州期货研究中心

图表13:深加工企业玉米库存大幅回升

数据来源:我的农产品网 广州期货研究中心

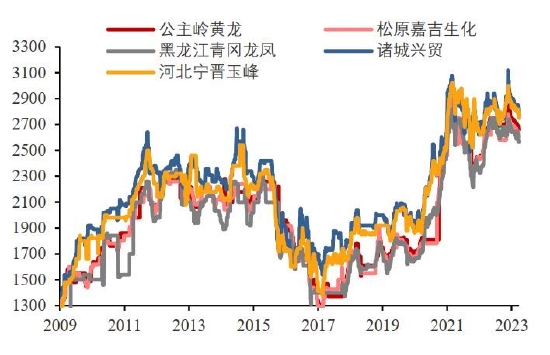

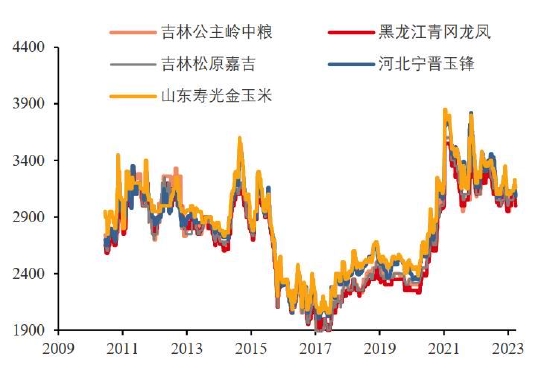

图表14:玉米现货价格节后持续稳中有跌

数据来源:同花顺 广州期货研究中心

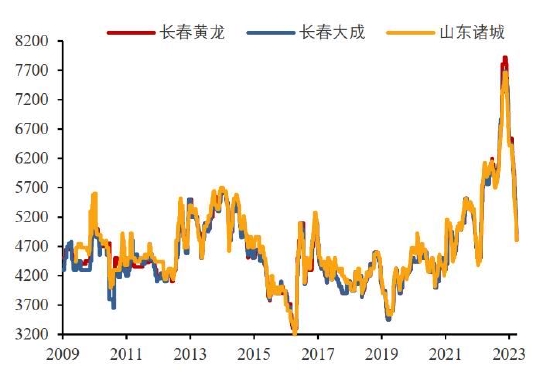

图表15:深加工企业玉米收购价持续下调

数据来源:同花顺 广州期货研究中心

(四)淀粉供需

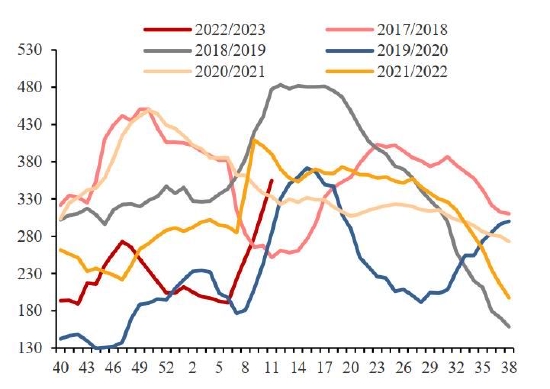

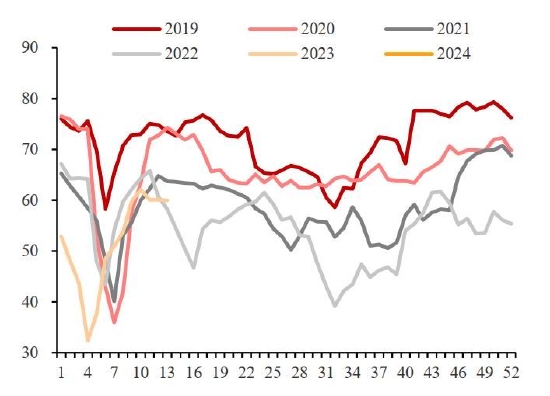

图表16:淀粉行业开机率近期下滑

数据来源:我的农产品网 广州期货研究中心

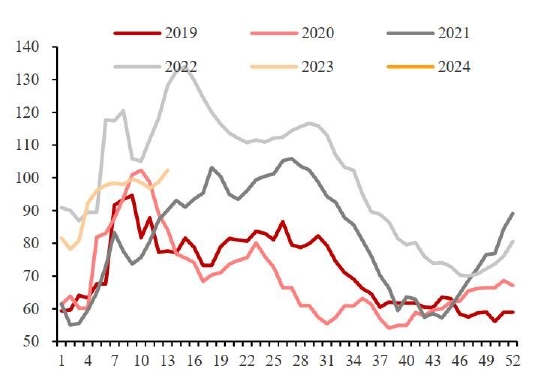

图表17:淀粉行业库存先抑后扬

数据来源:我的农产品网 广州期货研究中心

图表18:淀粉行业开机率近期下滑

数据来源:卓创资讯 广州期货研究中心

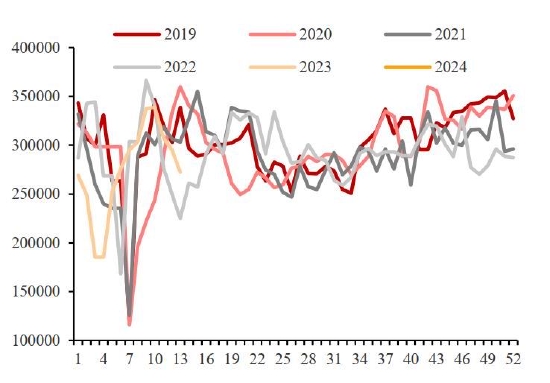

图表19:淀粉出库量近期持续环比下降

数据来源:卓创资讯 广州期货研究中心

图表20:淀粉行业库存先抑后扬

数据来源:卓创资讯 Wind 广州期货研究中心

图表21:玉米淀粉现货价格持续稳中调整

数据来源:卓创资讯 Wind 广州期货研究中心

图表22:玉米蛋白粉价格大幅下跌

数据来源:Wind 广州期货研究中心

图表23:玉米胚芽价格继续下跌

数据来源:Wind 广州期货研究中心

(五)成本利润

图表24:美玉米近月进口成本近期回升

数据来源:美国谷物协会 Wind 广州期货研究中心

图表25:美玉米进口到港利润近期下滑

数据来源:美国谷物协会 Wind 广州期货研究中心

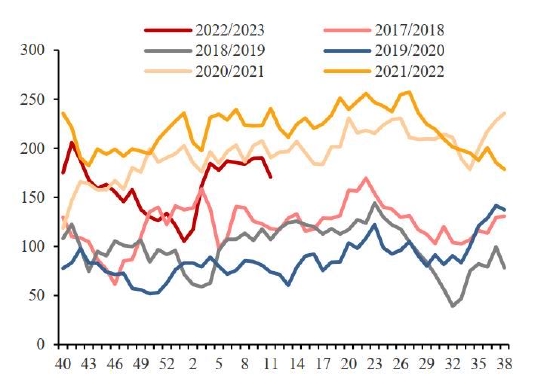

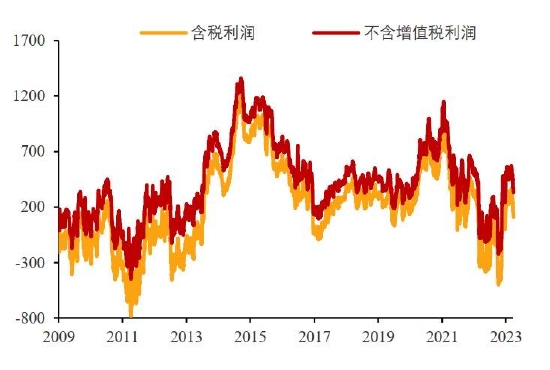

图表26:淀粉现货生产全面亏损

数据来源:广州期货研究中心

图表27:淀粉盘面生产利润显著下滑

数据来源:广州期货研究中心

(六)价差表现

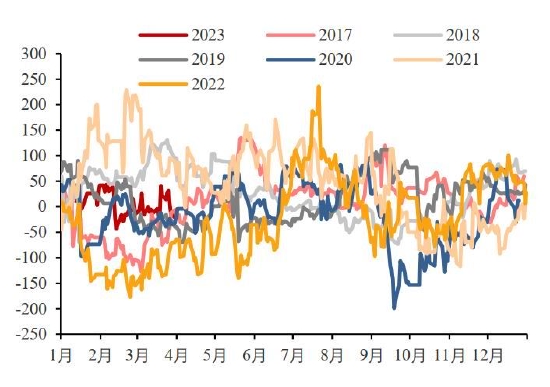

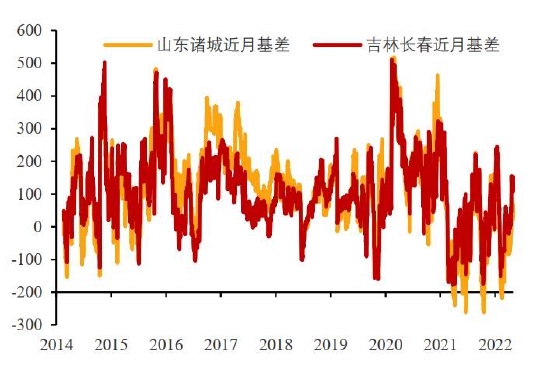

图表28:玉米近月基差整体变动不大

数据来源:Wind 文华财经 广州期货研究中心

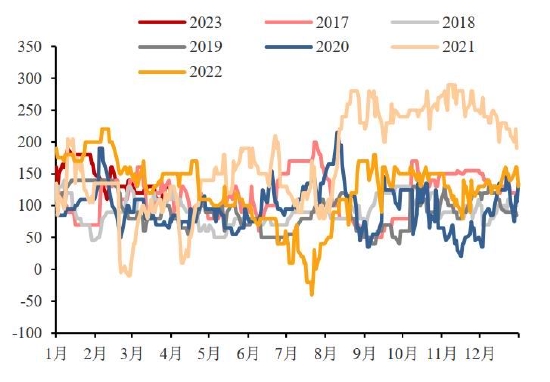

图表29:淀粉近月基差先抑后扬

数据来源:Wind 文华财经 广州期货研究中心

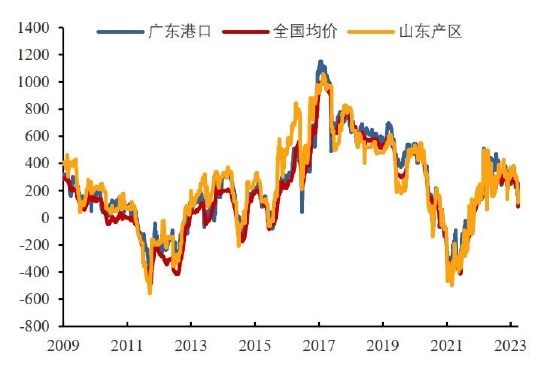

图表30:小麦-玉米价差支持小麦饲用替代

数据来源:Wind 广州期货研究中心

图表31:南北方港口玉米价差变动不大

数据来源:Wind 广州期货研究中心

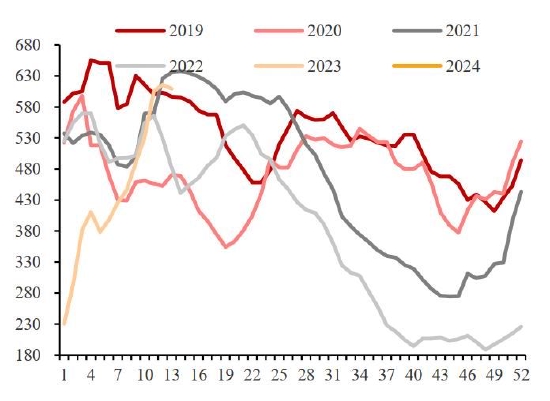

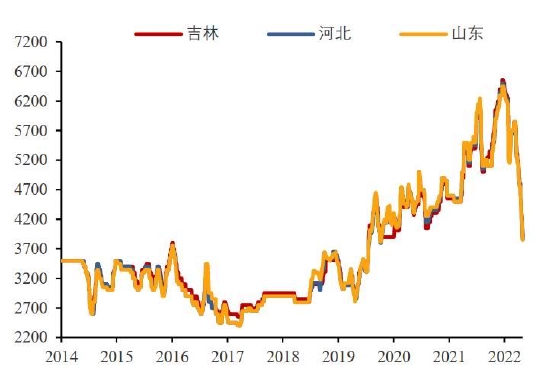

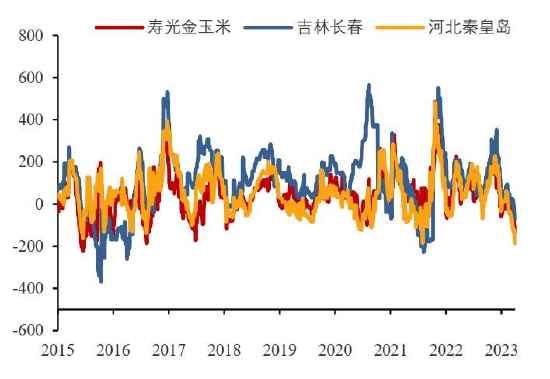

图表32:华北-东北玉米价差往年最低水平

数据来源:Wind 广州期货研究中心

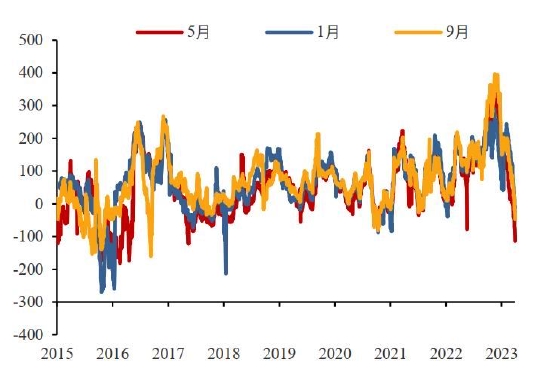

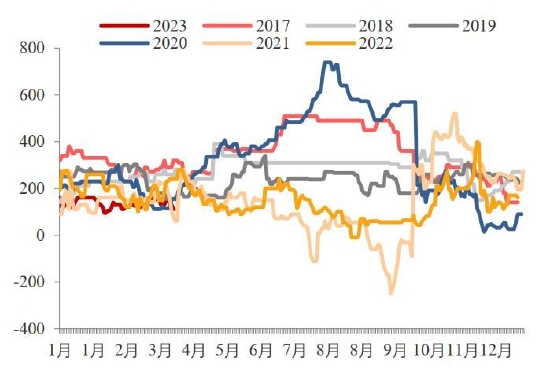

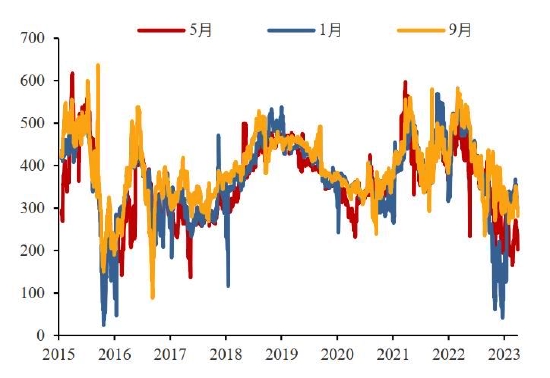

图表33:淀粉-玉米价差先扬后抑

数据来源:Wind 广州期货研究中心

四、近期市场动态

3月31日USDA公布的玉米种植意向面积为9200万英亩,展望论坛9100万英亩,市场平均预估9088万英亩。

同期公布的截至3月1日玉米季度库存为74亿蒲,其中农场内库存41.1亿蒲,农场外库存为31.9亿蒲,上一年度同期季度库存为77.58亿蒲,报告前市场平均预估为74.7亿蒲。

五、展望与建议

预计期价先抑后扬,暂维持谨慎看空观点,如有前期空单可考虑继续持有,谨慎投资者可以考虑逐步转向淀粉-玉米价差走扩套利。

风险因素:俄乌冲突、新冠疫情。

广州期货 范红军