中骏集团Q1销售再遇冷下滑34% 短期流动性或不容乐观

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

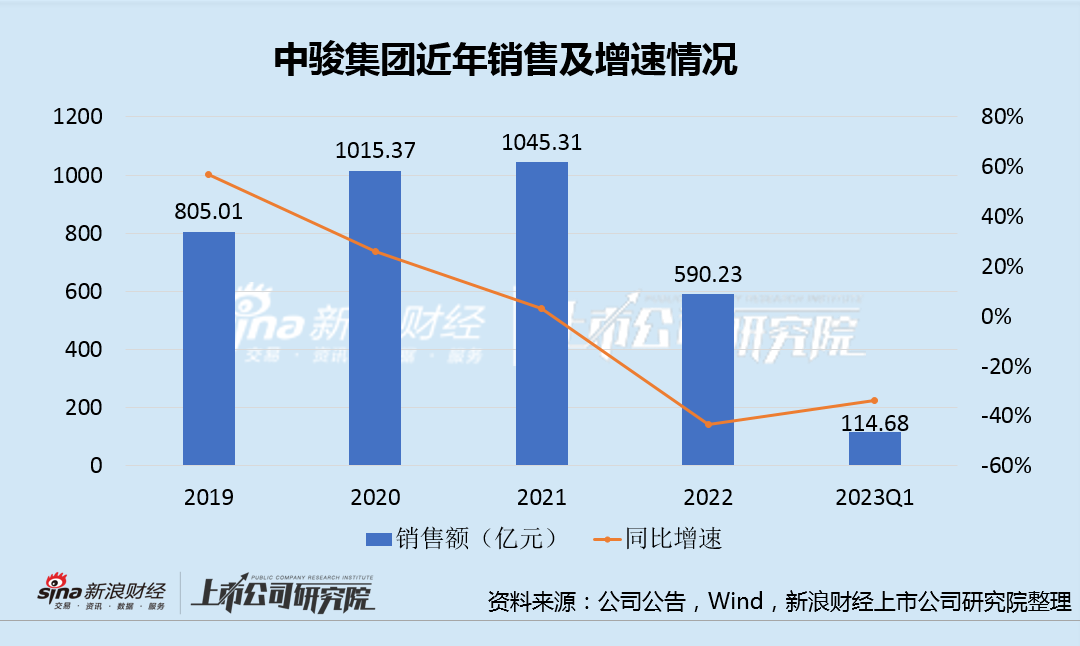

近日,中骏集团控股发布了3月运营公告,在克而瑞百强房企同比、环比均有明显复苏的情况下,中骏3月销售依然不振。以至于整个1季度的销售回款,在2022年大幅下滑的基础上,仍未见起色。

而随着账面资金逐渐减少,中骏偿还短期债务的压力持续上升。尤其是今年在港币、美元债务到期规模较大的情况下,这对于已经有一年多未在海外再融资的中骏来说,销售回款显得格外重要。

销售仍未见复苏 Q1再度下滑34%

克而瑞数据显示,在1、2月持续复苏的基础上,今年3月,TOP100房企实现销售操盘金额6608.6亿元,单月业绩同比增长29.2%,环比增长42.3%,同环比保持增长且增幅较上月提升。累计来看,一季度百强房企实现销售操盘金额14827.7亿元,累计业绩同比转正,增长3.1%。

但在头部房企中销售业绩分化较为明显,以保利发展、中海、华润、越秀地产、滨江集团等为代表的国资背景房企成为了复苏的领头羊,环比及同比录得30%-250%之间不等。而碧桂园、融创、新城、旭辉、中骏为代表的民营房企,3月同比数据仍然惨淡。其中,中骏集团3月仅实现合同销售额46.08亿元,合同销售面积35万平米,同比分别减少42%和28%,销售均价为13153元/平米,同样录得下滑。

因此,一季度,中骏集团连同其合营公司及联营公司实现累计合同销售金额114.68亿元,累计合同销售面积91.56万平方米,同比分别减少34%和29%,平均销售价格为每平方米12526元。

值得注意的是,中骏集团在2022年为销售去化消耗了12.39亿元,较2021年同比增12.25%,但效果并不好。不仅销售额下滑幅度巨大,销售均价也大幅下滑14.1%,从2021年的13993元/平米下滑至12020元/平米,而今年Q1销售均价仍同比下滑7.04%。

量价齐跌将持续拖累中骏利润率

实际上,鉴于近几年流动性较为紧张的情况,中骏集团大幅放缓了拿地节奏,2021年将拿地面积/销售面积之比降低至33%,而在2022年基本没有新增土储。因此,中骏集团近两年的销售均价疲弱走势在相当程度决定了公司后续结转的利润率或将不乐观。

实际上,由于交房面积减少及平均销售单价下降,2022年中骏集团仅实现营业收入267.05亿元,同比下滑29%。且仅录得毛利润为44.2亿元,Wind数据显示,即使囊括物业及租金收入等业务,中骏的整体毛利率也只有16.55%,净利润(含归母利润及少数股东损益)的更是绿的亏损,净利润仅有-0.75%。

实际上,中骏集团2022年利润转差主要是期内应占合营公司及联营公司得经营亏损及投资物业公允值减值所致。如果将部分存货减值计入毛利率中,毛利率下滑或将更加直观,而考虑2021、2022年的销售及拿地的量价情况,中骏的毛利率下滑趋势或仍未触底。

短期流动性尤其海外债务或不容乐观

如果说结转收入及利润是非现金流的影响,而销售量价低迷,作为现金流指标,将直接影响公司的短期流动性,进而影响短期债务的置换和融通。

截止2022年底,中骏集团账面合同负债超800亿,保交付将是一笔不小支出。而公司账面货币资金同比下降了25%至150.16亿元,其中非受限现金更是同比下降了42%至91.19亿元,占比下降从78%下降至61%,非受限现金短债比下降为0.62。

查看中骏的债务结构,与1季度销售低迷形成鲜明对比的是,今年公司的美元、港元债务偿还压力不小。截止2022年底相关港币、美元债务合计约225亿元,占总债务比约50%,而一年到期的优先票据及境内债券近40亿元,而同期账面货币资金中,港元及美元之和仅为1.6亿元,而中骏上一次在海外发行债券还是在2021年底。

此外,在中骏集团对于上下游的贸易应付款及票据中,有多达104亿元是短期应付款。显然,无论是对于大多数房企还是中骏来说,今年的销售回款至关重要,而Q1又相当程度是全年的风向标。全年来看,中骏需在加大力度去化的基础,继续在土地市场保持“低调”,甚至减少在投资物业上的投入。

而实际上,在“一体两翼”的构想下,中骏在业务形态涵盖购物中心、长租公寓、写字楼、商业街及商铺的自持物业方面,投入力度并没有减弱。投资性房地产从2017年的102.52亿元逐年增长至2022年的392.16亿元。

截止2022年底,中骏集团及联营公司共持有53个投资物业,总建筑面积为401万平米(权益面积为366万平米)。其中已开业27个,主要分布在北京、上海、厦门、苏州等26个城市。但实际上中骏全年录得租金收入仍只有5.14亿元,相较于近400亿元的资产规模来说回报率并不理想,且对业绩和现金流的贡献比仍太小。

总体来看,在自持物业算起难以撑起多元收入来源的短期内,中骏面对相对紧张的短期债务压力,不仅应采取了不拿地的策略,加快销售去化也成为必须完成的任务。