100萬存款3年利息少9000元,又有銀行宣佈:下調

近日,渤海銀行發佈公告,稱自5月5日起調整人民幣存款掛牌利率。此外,記者注意到,浙商銀行、恆豐銀行也發佈公告,對人民幣存款掛牌利率進行了調整。

每經記者走訪滬深以及華北地區多家股份行,有銀行表示,目前調整的主要是存款利率,與之掛鉤的理財、保險類產品的利率也會跟着下調。也有銀行提及,此次調整不涉及大額存單及特色產品。

據瞭解,此次銀行調降利率始於去年9月中旬,彼時國有六大行以及多家股份行均相繼發佈公告,調整人民幣存款掛牌利率。而此次三家股份行對利率調整後,我國十二家股份行存款掛牌利率調整已悉數完成。

對於今年存款利率是否還會進一步下調,光大銀行金融市場部宏觀研究員周茂華表示,從趨勢看,國內經濟穩步恢復,國內消費和投資逐步回暖,近年來超額儲蓄存款逐步迴歸常態,對部分中小銀行進一步調降存款利率構成阻力。

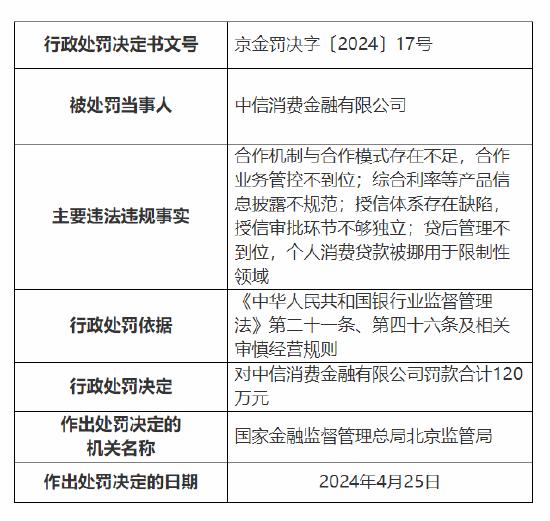

三家股份行調整存款掛牌利率

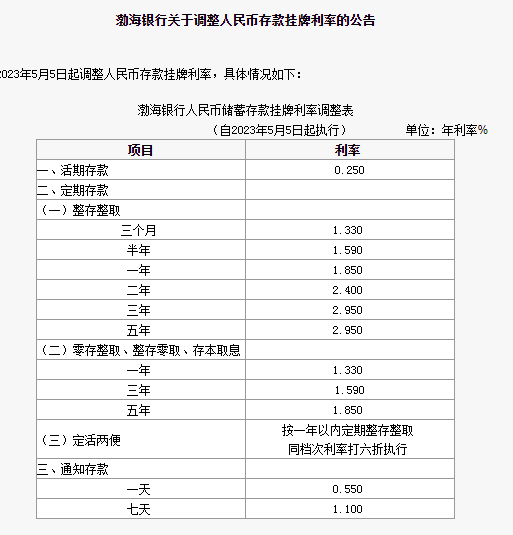

5月5日,渤海銀行發佈公告稱,自2023年5月5日起調整人民幣存款掛牌利率。具體情況如下:活期存款利率由0.35%調整爲0.25%;三個月、半年、一年期整存整取利率均下調10個基點至1.33%、1.59%、1.85%;二年期、五年期整存整取利率均下調25個基點至2.40%、2.95%;三年期整存整取由3.25%調整爲2.95%,下調了30個基點。

據此計算,最新調整後,100萬存款定存3年利息減少9000元。

此外,零存整取、整存零取、存本取息一年、三年、五年期利率下調10個基點,分別爲1.33%、1.59%、1.85%,通知存款利率未變,一天、七天利率爲0.55%、1.10%。

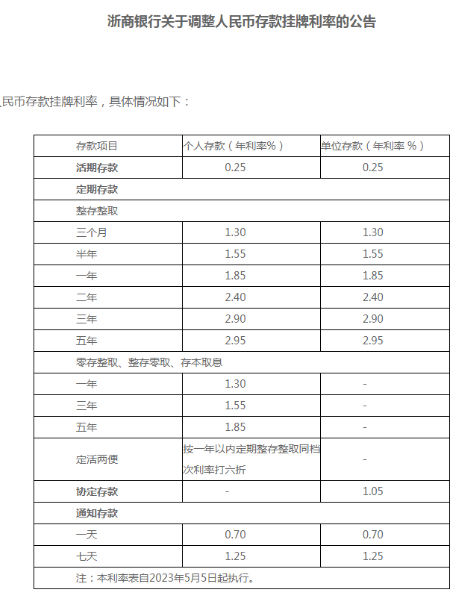

除了渤海銀行,浙商銀行4日也發佈公告,稱將自5月5日起調整人民幣存款掛牌利率。

此外,恆豐銀行同日表示,將於5月5日起調整人民幣存款掛牌利率。具體來看,活期存款利率調整爲0.25%;三個月、半年、一年期整存整取利率均下調至1.30%、1.55%、1.85%,二年期、三年期、五年期調整爲2.40%、2.95%和2.95%。零存整取、整存零取、存本取息一年期、三年期、五年期調整爲1.40%、1.65%和1.65%。

記者注意到,今年4月份,廣東、河南、湖北等地部分中小銀行已對存款掛牌利率進行了下調。

對於部分中小銀行跟進調降掛牌利率,周茂華指出,一是近年來國內居民儲蓄快速增長,遠高於趨勢水平,存款市場整體表現爲供大於需;二是我國積極引導金融機構進一步合理讓利實體經濟,尤其是中小企業等薄弱環節和重點新興領域,銀行持續讓利實體經濟,部分銀行淨息差壓力增大。

據悉,早在去年9月15日,國有六大行便齊發公告宣佈,自2022年9月15日起調整人民幣存款掛牌利率。從調整幅度來看,定期存款(整存整取)降幅普遍在10-15個基點。

隨後,包括招商銀行、興業銀行、中信銀行等九家股份行緊跟國有大行步伐,下調存款利率。

據記者統計,渤海銀行、恆豐銀行以及浙商銀行三家股份行利率跟進調整後,我國十二家股份行存款掛牌利率調整已悉數完成。

實地探訪:有銀行稱此次調整不涉及大額存單

隨着掛牌利率的調整,銀行網點實際執行的存款利率又如何?

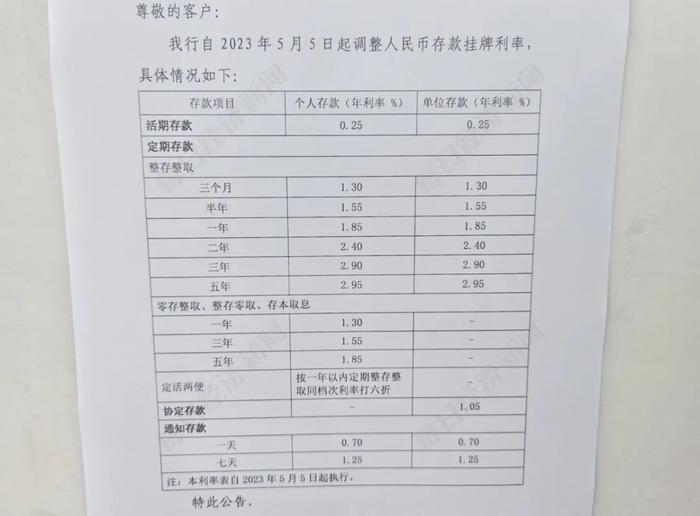

5月5日下午,記者來到上海地區某股份行網點,工作人員表示該行的存款利率5月5日開始下調。根據門口張貼的《關於調整人民幣存款掛牌利率的公告》,該行自5月5日起調整人民幣存款掛牌利率。

有銀行網點張貼下調存款掛牌利率的通知 圖片來源:每經記者 宋欽章 攝

活期存款方面,個人、單位存款年利率均調整至0.25%。定期存款方面,三個月、半年期、一年期、二年期、三年期、五年期整存整取存款產品年利率分別調整至1.30%、1.55%、1.85%、2.40%、2.90%、2.95%。零存整取、整存零取和存本取息一年期、三年期、五年期存款產品分別調整至1.30%、1.55%、1.85%。

工作人員表示,目前該行調整的主要是存款利率,與之掛鉤的理財、保險類產品的利率也會跟着下調。

同日下午,記者來到深圳地區的一家股份行網點,看到網點內立着三年定存3.25%的牌子,記者以客戶身份諮詢該利率是否爲今天(5月5日)下調。網點內工作人員稱,4月份之後就下調了,近期沒有調。

記者撥打了華北地區某股份行的客服熱線,該人士稱此次調整不涉及大額存單及該行的特色產品,仍與4月份相同。

一季度多數上市銀行淨息差繼續下行

存款是銀行最主要的負債來源。我國銀行的存款佔全部負債的比例一般在70%左右,且絕大部分利潤來自於存貸差,因而淨息差會影響銀行的營收,是評判銀行盈利能力的最重要指標。

在目前政策利率下行、金融支持實體經濟背景下,銀行業息差持續承壓,整體呈現下行趨勢,多家國有大行、股份行、城農商行淨息差均出現不同程度下降。

銀保監會數據顯示,2022年年底,商業銀行整體淨息差爲1.91%,較2021年下降17bp,是自2010年披露該數據以來首次跌破2%。Wind數據顯示,2022年,A股上市的國有行和股份行,僅個別銀行淨息差有所上升。

多家銀行在年報中提到,去年淨息差收窄,是受2022年LPR多次下調與市場利率中樞下移影響,存量貸款重定價及新發生業務收益率下行,導致生息資產收益率有所下降,疊加客戶存款定期化,推升計息負債成本。

而在今年一季度,除了個別銀行,絕大多數銀行淨息差再次收窄。40家披露一季度末淨息差的銀行中,僅4家銀行淨息差較去年末持平或有所提升,其餘則有不同程度下降。

值得注意的是,目前部分銀行的淨息差已低於1.8%。根據此前市場利率定價自律機制發佈的《合格審慎評估實施辦法(2023年修訂版)》,淨息差低於1.8%將會影響參評金融機構的合格審慎評估得分。

對於今年銀行是否還會降低存款掛牌利率,周茂華認爲今年淨息差會保持穩定,目前經濟在復甦回暖,企業的融資需求在改善,以及銀行保持淨息差的壓力,都限制了銀行進一步降低存款利率的動力。

周茂華指出,後續存款利率下調更多取決於存款市場供求狀況以及各家銀行自身資產負債、淨息差、經營等方面情況。“從趨勢看,國內經濟穩步恢復,國內消費和投資逐步回暖,近年來超額儲蓄存款逐步迴歸常態,對部分中小銀行進一步調降存款利率構成阻力。”