“日特估”上漲的祕密:日本拿到了過去十年美股牛市的說明書?

“日特估”上漲的祕密:日本拿到了過去十年美股牛市的說明書?

文章來源:華爾街見聞

公司股票回購計劃推動美股十年牛市,而當下的日股回購規模創下了歷史新高,使得衆多外資爭相湧入。

“日特估”爲何會在今年成爲全球市場的焦點,成爲衆多外資爭相湧入的風口?

6月22日,前對沖基金經理Russell Clark在博客中指出,十年美股牛市的真正原因並非是科技公司上漲所致,而是股市交易的“私募化”——公司股票回購計劃推動的。

同樣,在2023年年初美股的這一輪反彈中,來自回購的穩定需求仍然是美股市場最重要的推動力。

Clark認爲,現在的日股無疑拿到了美股牛市的劇本,回購規模創下了歷史新高,而這也是推動日股持續上漲的重要原因。

研究機構Rosenberg Research此前也指出,人們看好日本股市的重要原因是分紅以及回購,在截至今年3月的財年中,日本企業宣佈的回購規模已飆升至9.7萬億日元(合714億美元)的歷史最高水平。

同時,Clark分析指出,“股神”巴菲特繼續佈局日本,又增持五大商社的原因與其持續增持蘋果公司的原因相似——管理層開始回購更多股票,以五大商社中的三井物產爲例:

三井物產的管理層不再在其股價上漲時出售股票,而是開始像蘋果公司回購更多股票,讓投資者對其充滿信心。

富達國際基金經理DaleNicholls表示,日本企業增加派息和股票回購,使得日本市場提供的總回報較其他發達市場更具吸引力。

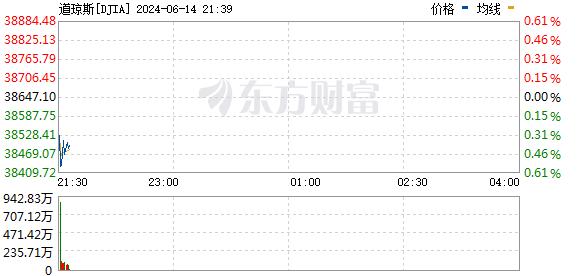

截止6月26日收盤,日經225指數今年以來漲超27%,東證指數今年迄今漲幅達21%,均處於33年來的歷史高點。

公司回購推動股價上漲

回購促進股票價格上漲的機制主要有兩個,一是上市公司通過回購股票能夠直接增加公司股票的需求來提高股價,這也是股票回購產生影響的一個最直接渠道:

假設回購前公司A有200億股流通股,每股價值10元,總市值爲2000億元;本次A公司將回購20%的股份,回購後還有160億份股流通在外,由於總市值維持不變爲2000億元,因此每股股票價格將上升至12.5元,即與回購前相比,股價上升了25%。

另一個推動股價上漲的傳導途徑則是通過提高上市公司EPS和整體的ROE等財務指標:

由於公司A的回購行爲不會導致公司淨利潤出現變化,回購前後淨利潤均爲500億元,因此在回購後,A公司的EPS將由2.5元上升至3.125元,提升幅度爲25%。

從美股來看,2008年金融危機時期,EPS出現了大幅下降,公司回購也出現了斷崖式的下跌。隨着美國經濟逐漸恢復,2010年開始標普500指數EPS和回購金額都再次呈現上升趨勢。

野村國際證券曾在5月的報告中指出,隨着日企分紅、回購政策的大幅轉變,日股的中長期投資吸引力將進一步提升。分行業來看,目前金融與能源行業的分紅、回購收益率相對較高。

圖片來源:野村國際證券

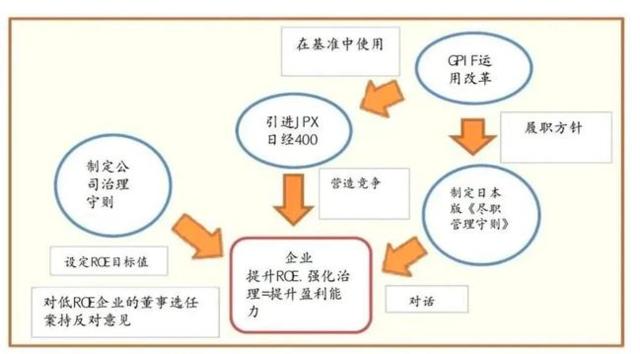

Rosenberg Research表示,日本股市本輪上漲的主要原因還源於治理標準的提高,以及企業部門推動向股東返還現金。

今年3月底,東京證券交易所爲了改變股價跌破每股淨資產——市淨率低於1倍的情況,還請求上市企業在意識到資本成本的前提下推進經營並公佈改善方案等。

爲配合東證交易所推動企業價值提升,4月18日,日本金融廳公佈了一項行動計劃草案,其中總結了提高資本效率和外部董事素質等旨在實現公司可持續增長的措施。而核心目標就是提振企業的ROE。

圖片來源:野村國際證券

巴菲特買三井物產和蘋果是一個邏輯?

Clark指出,就像蘋果一樣,投資者希望公司的管理團隊即使在不合理的情況下也繼續回購公司股票:

坦白而言三井物產不是蘋果,他們的債務水平比蘋果要高,但市場並不關心,他們現在關注的焦點在於公司管理層是否願意繼續回購公司股票。

三井物產和其他貿易公司一樣,是具有周期性特徵的股票,它同時還擁有許多子公司和債務,通常被視爲適合交易而不是長期持有的股票。

然而,今年以來三井物產開始呈現出火箭般上漲的勢頭。歸根到底就是因爲管理層開始做空國債(賣出債務)並回購股票。

華爾街見聞此前分析指出,一方面作爲傳統重資產行業的日本五大商社都開始關注回購分紅後,巴菲特也毫不吝嗇其資金;另一方面在經歷了地緣政治的動盪後,巴菲特也看重資源貿易屬性更強的公司了?

宏觀策略師Simon White表示,對全球投資者來說,日本提供了全球最佳通脹對沖工具之一,投資日本股市可以抵禦通脹日益根深蒂固的全球物價上漲衝擊。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。