有的項目已經在融“C++++”輪了?

短短几年間,一級市場風雲變幻之快簡直令人摸不着頭腦。

據說現在的一級市場有“D輪歧視”,爲此,有的項目已經在融“C++++”輪了。

這雖然是個段子。但凡是D輪往後的項目,大家似乎已經默認估值虛高,卻也是實情。在對外的場合,無論是VC還是PE,口頭禪都變成了“投早投小”。如果一位投資人介紹自己投了一個D輪項目,多半還得再囉嗦兩句,解釋一下自己不是接盤的。

某國資機構人士跟我說,現在對後續融資輪次很多、估值增長很快的項目反而感到頭疼。因爲新過來的投資機構一看就覺得自己是接盤俠,要求打個“骨折”。

不得不說,短短几年間一級市場風雲變幻之快簡直令人摸不着頭腦。曾幾何時,能投進明星獨角獸的後期輪次還是VC/PE機構江湖地位的宣示,而現在,D輪大有人見人嫌的意思。

過去,“D輪荒”基本是互聯網行業的專有名詞,每過兩三年就來一次。而這一次不一樣,這是硬科技時代的第一次“D輪荒”。歷史上的“D輪荒”往往意味着洗牌和重建,這一次又將帶來什麼呢?

並非簡單的“D輪荒”

查閱一下數據,整個中國一級市場後期融資活躍度的確出現了大幅的下降。

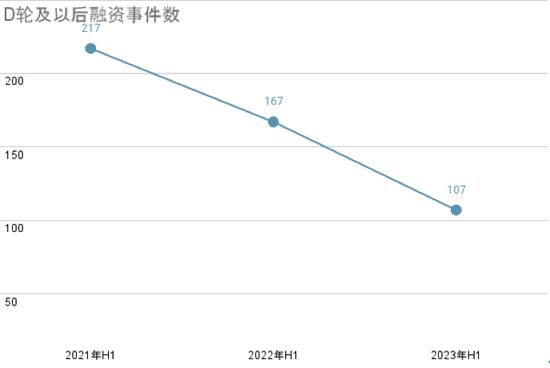

根據CVSource投中數據,2023年截至6月底的D輪及以後輪次的融資事件次數是107次,而2022年同期是167次,2021年上半年更是高達217次。兩年腰斬,後期融資形勢顯而易見的嚴峻。

來源:CVSource投中數據

過去一段時間我在各種場合詢問投資人爲什麼一級市場上後期項目越來越少見了,蒐羅到的答案五花八門。有一些原因是與週期無關的。比如,註冊制使得企業上市階段提前,還有北交所的推出,也分流了部分企業的後期融資需求;另外從消費、互聯網到硬科技的賽道轉換也是原因之一,硬科技企業的融資輪數本身就遠少於前者。傳統上,一家創業公司在C輪之後就應該滿足上市標準了,D輪、E輪、F輪一直融下去的風氣實際上是互聯網燒錢時代的產物。

當然,大家提到最多的還是二級市場下行導致的估值倒掛。就在兩三年前,一級市場剛剛經歷了一個PE、PS、DCF估值法統統失效的瘋狂時代,衆多VC/PE機構依然在痛苦地消化着前兩年投資的高估值項目。某CVC人士無奈的表示,他所在的機構在2017、2018年投了很多人工智能項目,從2022年開始陸續完成上市,而它們上市後的股價表現跟預期的差距巨大,這導致他們現在已經不知道怎麼給人工智能項目定價了。

存在類似問題的賽道顯然不只是人工智能。中概股、港股的表現持續低迷。2022年A股的新股破發率是28%,2023年到目前爲止的破發率是25%,意味着註冊制之後A股的破發常態化已經是現在進行時。這位CVC人士表示,無論是CVC還是財務型機構,科技類項目還是其他項目,Pre-IPO輪的估值基本上是倒掛的,在二級市場上都面臨很大的退出壓力。

另一位投資人直言,當港股市場有大把PB只有0.5、PE在7和8之間的企業,再倒推投資,難度有多大可想而知。

怪圈:大家都在等明年

不久前,一家今年剛募了機構歷史上最大的一隻基金的VC機構負責人坦誠地跟我說,會適當控制今年的投資節奏,與2022年相比,今年的投資數量應該不會有明顯的增加。這件事勾起了我的興趣,查閱2023年以來的募、投數據,發現了一個頗有意思的現象。

根據投中研究院最新發布的報告,2023年4月份,中國VC/PE市場新設立基金966支,同比上升18%,環比上升39%,顯示募資形勢正在從2022年的冰封狀態回暖。2023年以來各地百億母基金落地的新聞層出不窮,多地舉辦招商大會,加大力度邀約GP,這些反應在了數據上。而另一方面投資卻繼續降溫,2023年4月共有投資事件421起,同比下降10%,環比下降8%。

因此,今年的一級市場很奇怪:LP出資熱情逐步恢復,而GP出手卻更不敢出手了。這也說明了當前的“D輪荒”並不完全是VC/PE機構募資難導致的。有一些投資機構,明明手上有彈藥,卻依然不肯出手。大家在等什麼?

最主要的,是在等估值下調。

儘管2022年以來估值倒掛愈演愈烈,一級市場投融資活動明顯下降,但項目估值卻並沒有同步降下來。當前的一級市場是一個膠着狀態:投資人與企業家對估值的理解分歧太大,VC/PE雖然有資金需要投資,但不願意在此時出手,而企業方面也不着急融資。有不止一位投資人預期,這樣的膠着狀態至少還要持續一兩年,然後好的投資機會纔會慢慢出現。

造成這一局面的部分原因是老生常談的“估值頂在那了”。中國的創業者不到陷入絕境,一般不會輕易接受down-round。這種心態又導致投資者對down-round的項目有歧視,覺得項目肯定有問題,於是殺價更狠了。相比之下,美國的創業公司要能屈能伸多了,估值腰斬、腳踝斬去融資也不奇怪,甚至還有不融資主動下調估值的。

但還有更重要的原因。一位投資人表示,在跟企業交流的時候,企業家的心態普遍是比較“平和”的,因爲他們在過去完成了非常好的融資,手上有大筆的現金。

這大概是這一次的“D輪荒”最大的特色。過去的資本寒冬中,“D輪死”、獨角獸死亡之類的話題都會被熱議,但這一次卻沒有。嚴格來說,這一次只是“D輪涼”,而不是“D輪荒”。

前述投資人分析道,以前的獨角獸需要大量燒錢,因此必須持續融資。但硬科技企業基本上不怎麼燒錢,即便虧損,數額也相對較小。因此它們對融資的需求沒有那麼強烈,尤其是到了C輪、D輪往後的階段,一般來說現金流已經非常好了,融資很多時候並不是因爲資金需求。

不光是硬科技如此。在前不久的投中年會上,雲啓資本毛丞宇談到了SaaS賽道的現狀,很多企業過去融了一兩億美金,就是再有一兩年不融資現金流也不會緊張。它們一個月現金流可能只是負幾百萬,因此一億美金足夠維持兩三年了。這兩年它們會選擇不融資,先把業務數據做上來,可能到2024年再開一輪融資。

生科是這一輪估值倒掛受災最嚴重的賽道,雖然出現了一些Biotech們砍管線、砍商業化團隊的現象,但還是有相當的生科企業並不缺錢。比如我在《2023,獨角獸成批倒下》中提到的,一些生科公司賬上的現金比市值還高,可見一級市場上VC/PE們把它們喂得實在太飽了。

誰能撿起一級市場定價權?

對估值無所適從的背後,是驟熱驟冷之下,一級市場的估值體系前所未有的混亂。

過去的中國一級市場定價體系其實是由“兩頭在外”的美元基金主導的。無論是基金規模還是品牌影響力,美元基金整體上都要遠勝人民幣基金。過去二十來年,一級市場每個四五年就發生一次的週期,背後也主要是美元驅動。

當下的僵局一定程度上反應了,美元基金主導的估值體系不能維繫,而新的估值體系還沒有建立。

一位CVC人士這樣描述市場現狀,觀點略大膽,我儘量原話照錄:“原來我們非常習慣美元來定價,我們跟着投就得了。美元基金各家機構在過去的二三十年間形成了一個穩定的溝通機制,誰投什麼輪次很容易有思路。人民幣基金跟投,我們很適應這種方式。但是現在出於各式各樣的原因,有一些項目不太能接受美元的投資,從去年到今年我們很明顯的發現定價的關係完全亂了。”

這番話或許有一些誇張,但無疑反應了某種實情。

硬科技時代的到來,讓美元基金和人民幣基金不得不在一口鍋裏喫飯,兩大流派的碰撞前所未有的激烈。應該說,至少在2021年、2022年美元基金募資形勢風雲突變之前,美元基金是佔絕對優勢的一方,多數情況下是美元基金開出人民幣基金看不懂的估值把項目搶走。膽子大的的人民幣基金跟着美元基金投,謹慎的人民幣基金就只能望洋興嘆了。

但現在的中國一級市場是羣雄逐鹿。美元基金相對式微,CVC強勢崛起,國資機構躍躍欲試,再加上市場化/財務型投資機構,各有各的訴求和邏輯。再疊加二級市場的波動劇烈,讓當前的一級市場缺少估值參考的“錨”,於是各種價格都看似合理,又看似不合理。

比如CVC,已經有不跟IVC一起玩的趨勢了。現在很多項目融資時會單開一輪“產業輪”,完了之後纔是“財務輪”,這兩輪的估值顯然遵循不同的邏輯,不能簡單互相比較。

再比如國資。國資的入局給一級市場的估值邏輯帶來了很多變數。比如國資不能接受down-round,這也是後期項目估值不能下調的重要原因之一。

還有一個更重要的變數是,前述CVC人士認爲,國資一定程度上填補了美元基金留下的空白。具體而言,他認爲很多地方的國資基金對硬科技項目的定價,已經趨近於過去美元基金對TMT項目的定價,“最近這半年的投決會,經常是我們還在問能不能再談一下估值,然後投資經理就報告說某某地方的基金已經過會了XX億,我們就只能默默地投票了”。

當然,國資要算的是總賬,而不是單純的財務回報,這跟財務型機構的思路本就迥異。有一點不能否認,在當前一級市場上談論估值的時候,各種各樣的場外考量大有壓過風險投資所謂“爲風險定價”這一本源之勢。假以時日,未來的一級市場會走出一條完全不同的路嗎?