天弘、平安等“宣戰”!第二批公募降費大幕開啓 影響多大?

降費繼續!

7月17日起,天弘基金、平安基金、國投瑞銀基金等公募旗下產品正式實施降費規定,成爲繼易方達基金、廣發基金、富國基金等頭部公募後,第二批宣佈降費的基金公司。此外,目前還有其他中小型基金公司在開展降費各項準備工作,接下來會陸續跟進。

本輪以主動權益基金爲主的費率改革,是2023年資管行業的重大事件,更是中國基金業自1998年肇始以來的首次統一性的費率改革。降費讓利於投資者,確實有利於基金行業高質量發展。但要進一步探討這輪降費的深遠影響,市場應該聽到不一樣的聲音(而不應只有單向的、一致性的“有利於”聲音),從而形成多元化的觀點氛圍,讓各市場主體在多方思索後採取進一步行動。

此次費率改革受到高度關注,很重要的原因,是其發生在規模高速擴展後、以熱門賽道爲主流的主動權益基金業績大幅滑坡、引發基民廣泛抱怨這一大背景下。一個合理的預期是,主動降費會在相當程度上削弱基金公司發展主動權益基金的動力,並且會在不同公司中形成越來越明顯的差距。但隨着工具屬性持續發揮作用、資產配置理念持續深入、投顧機構發展成熟,ETF等被動型產品很有可能受到越來越多關注度,從而迎來一輪加速發展。

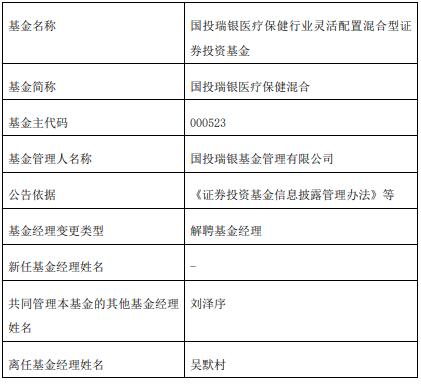

國投瑞銀40只基金宣佈降費

根據天弘基金公告,7月17日起實施的新費率標準,適用於19只基金,既有天弘高端製造、天弘醫療健康等賽道主題產品,也有天弘養老目標日期2035三年持有(FOF)A類等產品。此外,國投瑞銀基金旗下實施降費的產品數量,則高達40只,多數爲主動權益基金,包括基金經理施成聚焦新能源賽道的主題產品國投瑞銀新能源混合、國投瑞銀產業趨勢混合、國投瑞銀先進製造混合、國投瑞銀進寶靈活配置混合等多隻基金。

另外,平安基金旗下17日起實施降費的,是兩隻目前正在發行的新基金,分別是平安新鑫優選混合和平安策略回報混合,擬任基金經理分別爲張曉泉和神愛前,兩人均爲平安基金權益投研骨幹。其中,張曉泉現爲平安基金研究中心研究執行總經理,神愛前現爲平安基金權益投資中心投資執行總經理。

整體上看,上述第二批降費的基金產品,管理費率和託管費率分別下調至1.20%和0.20%。實際上,7月8日宣佈降費的首批頭部公募,也在隨後擴大旗下降費基金數量,比如匯添富基金繼7月8日宣佈降費後,於7月12日和14日補充公告,將正在發行中的匯添富遠景成長一年持有混合的管理費率由1.50%/年調低爲1.20%/年、託管費率由0.25%/年調低爲0.20%/年,將胡昕煒管理的匯添富穩健增長混合,以及匯添富盈潤混合、匯添富積極投資核心優勢三個月持有FOF3只基金的託管費率,由0.25%/年調低爲0.20%/年。

另外券商中國記者還發現,在權益基金下調費率的同時,還有個別債券類基金也在下調費率,且給予更大幅度下調。比如從7月17日起,天弘穩利定開債基調低管理費、託管費、銷售服務費的規定正式實施,管理費由0.70%年費率調低爲0.30%年費率,託管費由0.20%年費率調低爲0.10%年費率,銷售服務費由0.40%年費率調低爲0.30%年費率。除上述公司外,據悉其他中小型基金公司根據監管安排,目前正在積極開展降費的各項準備工作,接下來相關基金公司仍會陸續跟進。

部分公募對規模毫無節制造成的苦果?

本輪降費,是基金業自1998年肇始以來首次統一性的費率改革,涉及基金公司、託管機構、銷售機構、三方服務機構等基金產業鏈主體。自7月8日降費改革開啓至今,業內紛紛對這次改革的影響,如對基金公司利潤、對券商佣金收入等方面的影響,做出了深入乃至精確量化的預測與探討。

通過降費讓利於投資者,確實有利於基金行業高質量發展。但要進一步探討這輪降費的深遠影響,市場應該聽到不一樣的聲音(而不應只有單向的、一致性的“有利於”聲音),從而形成多元化的觀點氛圍,讓各市場主體在多方思索後採取進一步行動。

費率是基金公司提供產品服務的價格,費率變化不僅會影響到基金公司的運營成本,還會對基金行業的發展格局產生變化。從基金業發展歷史上看,債券基金、貨幣基金、指數基金等產品此前有過降費經歷,但受關注度遠不足以與這次主動權益基金降費相比。

一個很重要的原因,是這次降費發生在規模高速擴展後、以熱門賽道爲主流的主動權益基金業績大幅滑坡、引發基民廣泛抱怨這一大背景下。主動權益基金是公募基金的主流品種,也是最能體現基金公司核心管理能力的載體。長期以來,更是承載着各家頭部公募“質優價美”的品牌形象。

在當前背景下實施降費,有市場人士認爲,下調費率可能是公募基金質量和品牌難以爲繼的結果,是在市場高位時部分公募對規模毫無節制造成的苦果,如同奢侈品公司爲了市場規模,瘋狂擴張,盲目授權,最終自降身價,品牌嚴重受損。鑑於規模對主動權益基金的業績削弱效應會持續存在,未來無法持續做出超額收益的基金經理,將會持續遭遇市場“用腳投票”。這一趨勢,會在某個節點倒逼基金公司做出實質性改變,從而打破目前“維持現狀”格局。

產品線佈局可以更加多元化

就基金產品發展趨勢而言,一個合理的預期是,主動降費會在相當程度上削弱基金公司發展主動權益基金的動力,並且會在不同公司中形成越來越明顯的差距。一直以來,主動權益基金是基金公司收入和利潤重要來源,也是銷售渠道、機構客戶關注的重點對象,因爲這類基金在不同分工環節中所產生的附加價值是最高的。但在降費之後,各機構的營銷成本、客戶維護成本等會隨之增加,主動權益基金的利潤回報可能會向指數基金等產品逼近,基金公司發展動力隨之下降。

從整個大環境來說,隨着國內市場成熟度提高,尤其是機構投資者增加和散戶減少,主動權益基金的超額收益難度會持續增加。這會進一步削弱基金公司發展主動權益產品的動力。但另一方面,隨着工具屬性持續發揮作用、資產配置理念持續深入、投顧機構發展成熟,ETF等被動型產品很有可能受到越來越多關注度,從而迎來一輪加速發展。在目前各大互聯網基金銷售平臺的營銷活動上,已能看到了零星苗頭。

晨星(中國)總經理馮文直言,此次降費給行業格局的演繹或呈現多種可能性:一方面,管理費的下調可能會促使一些規模較小、競爭力較弱的基金公司退出市場,進一步提高行業的集中度。另一方面,那些能夠提供更優質的投資策略、良好的績效和專業服務的基金公司可能會具備更強的競爭優勢。管理費下調也可能催生出更多創新的產品形態和收費方式,以適應新的市場環境。

此外,上海證券基金評價研究中心業務負責人劉亦千認爲,管理費率調降將降低銷售機構的尾隨佣金收入水平,倒逼銷售機構加強買方投顧團隊建設和買方投顧能力培養,推動基金投顧行業更快更好發展,以更好服務於大衆投資者的財富管理需求。

盈米基金研究院相關人士建議,基金公司可通過更合理的產品佈局方式來降低影響,比如佈局ETF類產品,使產品線更爲多元化。而中小基金公司充分結合資源稟賦,通過打造區別於市場的特色策略產品,形成自身差異化的定位。此外,本次降費實際上是倒逼整個行業向買方轉型,基金公司應當加強在買方投顧業務方面的投入,利用其他業務拓寬收入來源。

(文章來源:券商中國)

(原標題:天弘、平安等“宣戰”!第二批公募降費大幕開啓,影響多大?)

責任編輯:石秀珍 SF183