劉曉曙:美國經濟何以抗加息重壓?

來源:首席經濟學家論壇

作者:劉曉曙青島銀行首席經濟學家、中國首席經濟學家論壇理事

自2022年3月美聯儲加息以來,外界對美國經濟衰退的擔憂不絕於耳。特別是今年以來,美國銀行接連出現危機,更是引發外界對於美聯儲加息週期與美國經濟前景的擔憂持續升級。

但時至今日,外界擔憂的美國經濟衰退遲遲未兌現,高盛更是將未來12個月內陷入經濟衰退的可能性下調至20%。雖然美國財政部長耶倫最近在接受採訪時表示不排除美國陷入經濟衰退的可能,但種種跡象表明,美國經濟總需求波動大概率已觸底回升了。

一、美國經濟大概率已觸底

先行指標預測法是對經濟週期變動前景作短期預測的一種方法,可以有效預示經濟轉折點的到來。先行指標總是比宏觀經濟更早地發生轉折,提前於經濟週期到達高峯或低谷, 利用先行指標可以預判短期經濟總體景氣狀況。

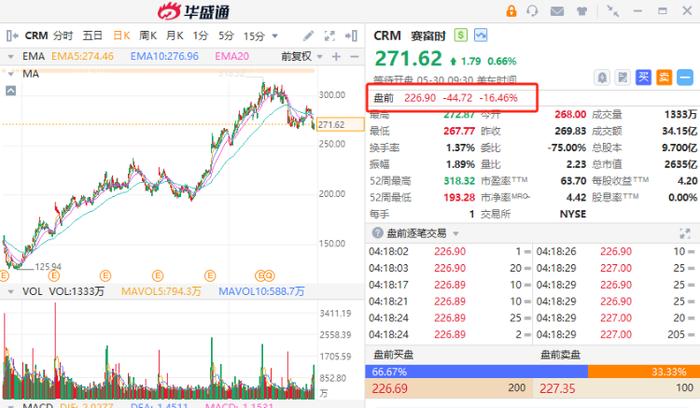

美股指數收益率、OECD領先指標(美國)等均是美國經濟波動的重要先行指標。美國股市作爲經濟晴雨表,標準普爾500指數收益率在2022年12月觸底後反彈,反映出投資者對美國經濟復甦的信心持續提升;OECD領先指標(美國)也在2023年3月出現觸底回升,傳遞出美國經濟已出現向上向好的積極信號。

將這些先行指標與經濟短週期指標比較,可以發現美國經濟確實正邁入短週期的復甦階段。Markit 製造業PMI指 數在2022年12月觸底後趨勢性回升,雖然在5月、6月有所回落,但7月又開始抬頭,延續上升勢頭,和OECD領先指標(美國)觸底回升的勢頭一致,說明美國經濟擺脫了下行,開始了上行的新趨勢階段。

同樣的,美國製造業耐用品同比在2023年3月也出現觸底回升跡象,製造業耐用品的波動往往會反映上游企業投資者的信心變化,製造業耐用品同比回升表明在美聯儲的激進加息下,儘管借貸成本高企,經濟不確定性大,但企業仍在進行長期投資,體現了投資者對美國經濟向上的良好預期。

因此,儘管當前高企的利率、通脹問題以及其他挑戰都給美國經濟帶來了不確定性,但美國經濟依舊錶現出強大的週期波動韌性,總需求變動大概率已觸底回升。

二、是什麼扛住了加息重壓?

利率大幅上升不可避免導致企業和居民的融資成本增加,影響投資與消費活動。美國在本輪大幅加息過程中保持了經濟週期波動的韌性,是什麼扛住了美國大幅加息帶來的經濟衰退壓力?

(一)拱火俄烏戰爭,資本源源不斷流入

2021年3月,美國通貨膨脹2.6%,超過了美聯儲2%的通脹目標,接下來的4月份快速上漲至4.2%,此後持續上漲,至2022年2月,通脹水平已經高達7.9%。美國在通脹大幅超過目標之後遲遲未加息,什麼原因呢?

傳統經濟理論認爲,利率上升將導致企業與居民融資成本增加,對投資和消費形成負向影響,抑制經濟增長。特別的,大幅加息可能引發經濟衰退甚至蕭條。不加息,通脹高企;加息,可能引起衰退,美國經濟面臨兩難困境或者說加息詛咒。

那怎麼辦?

美國最後選擇了加息。其時,很多人認爲美國選擇了一條以衰退爲代價的、自殺式的方式來遏制通脹。

如今看來,這個觀點錯了。錯在哪?錯在忽略了大幅加息會嚴重抑制經濟增長的理論適用範圍,錯在忽略了美國加息的時機選擇。

大幅加息會嚴重抑制經濟增長的理論適用範圍是假設經濟體是穩定、保守或相對封閉的。如果該經濟體與外界的物質流、信息流、資金流發生了巨大變化會怎樣?

開放,是解決“不能”的唯一途徑。實際上,美國在本輪平衡通脹與經濟增長時將此番道理應用的淋漓盡致。

大幅加息將引起融資成本上升,抑制投資活動。但若有外國資本源源不斷流入美國,則將是另一番景象。

2022年2月24日,俄烏戰爭爆發;2022年3月17日,美聯儲開始加息。偶然的嗎?當然不是!俄烏衝突期間,兩國曾有數次和談打算,但美國均從中作梗不允。爲何?無非攪局歐洲,讓資本大量流入美國,打破大幅加息抑制投資帶來經濟衰退的詛咒。

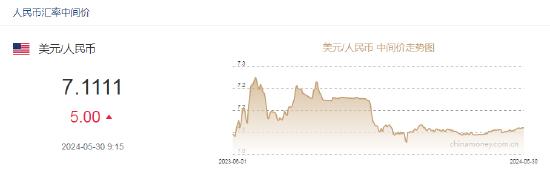

俄烏戰爭爆發,歐洲的投資環境惡化,全球經濟不確定性增加,美國成爲相對安全的避風港,美國資產受到投資者的青睞,國際資本傾向於避險流入美國。在利差和避險雙重因素的驅動下,全球的資本持續流入美國。2022年2月至今,幾乎所有月份的美國國際資本流動淨額均爲正值,國際資本累計淨流入已高達1.56萬億。

國際資本流入具有明顯的投資拉動效應,部分對沖了大幅加息對美國國內投資的負面影響。國際資本的大量流入,拉動了投資需求上升,提高宏觀層面的投資水平。美聯儲自2022年3月進入本輪加息週期以來,累計加息幅度已達500個基點,但本輪加息週期中美國的固定投資依舊保持在較高水平,部分受益於大量國際資本的流入。

資本的持續流入爲美國經濟保持韌性提供了有利的支撐,這也是美聯儲將加息的時點選擇在俄烏戰爭之後的重要原因。果然,開放纔是解決“不能”的唯一途徑啊!

(二)製造業迴流計劃實施發力

2022年以來,爲了促使製造業迴流美國,實現自身的再工業化,美國政府啓動了一系列產業政策,例如《兩黨基礎設施法案》《芯片與科學法案》《通脹削減法案》……雖然美國製造業迴流存在一定的障礙和挑戰,但不可否認美國產業政策對於促進就業、抑制美國產業空心化、吸引外商直接投資(FDI)等方面起到了一定的積極作用。對美國製造部門高管和CEO的調研顯示,幾乎所有行業都有超過80%的企業,制定了未來三年內至少迴流部分製造業務的戰略。2022年已經有38%的企業將其全部或部分製造業務迴流,其中相當一部分屬於《通脹削減法案》和《2022年芯片與科學法案》中美國所鼓勵的本土投資行業。

同時,在俄烏戰爭的影響下,歐洲國家能源緊缺,能源價格持續上漲。能源價格高企導致歐洲製造業成本急劇上升,歐洲部分製造業因此變得缺乏結構性競爭力,被迫加速外流,其主要目的地就是美國。以汽車製造業爲例,2022年,歐洲汽車產量同比增速持續爲負,而美國汽車產量增速則在俄烏戰爭之後持續上升。

政策加持疊加俄烏戰爭影響下,美國製造業持續迴流。根據科爾尼《美國製造業迴流指數》,2022年美國製造業迴流指數(RI)轉負爲正,RI值爲39。美國製造業持續迴歸的長期趨勢也爲美國經濟觸底反彈提供了重要支撐。一方面,製造業迴流催生新的就業機會。根據美國“迴流倡議(Reshoring Initiative)”組織統計的數據,近年來在美國相關法案的推動下,美國企業正以創紀錄的速度將勞動力和供應鏈遷回美國國內。2022年通過製造業迴流與外商直接投資的渠道,美國吸引了36.3萬個崗位迴流至美國,2023Q1單季度增加了10.2萬個崗位,按照這一趨勢,2023年崗位數量預計將達到40萬以上。製造業催生就業機會的同時,勞動力市場的韌性也對美國消費韌性形成支撐。另一方面,製造業迴流帶動了製造業投資的增長。2022年以來,美國製造業投資快速增長,2023年一季度製造業固定投資高達1312.3億美元,同比增速更是高達16.81%,高於美國固定投資平均水平。製造業迴流一定程度上也對沖了高利率對美國投資的抑制作用。

歸納起來,資本流入與製造業迴流一定程度上對沖了大幅加息對美國經濟的不利影響。從經濟短週期的視角看,當前美國經濟已經觸底反彈趨勢性回升。