想知道接下来利率走向?新“美联储通讯社”:你得先厘清这个问题……

财联社7月31日讯(编辑 潇湘)近几个月来,随着欧美主要经济体通胀数据的大幅回落,越来越多的市场人士开始倾向于认为,这轮全球主要央行数十年来最为激进的紧缩周期,已经步入了尾声。

而对此,有着新“美联储通讯社”之称的著名记者Nick Timiraos,则似乎在对利率走向和通胀回落的探究方面更为深入。他在上周末撰文提到,最近有关通胀(回落)的好消息,正引发了一场关于央行加息究竟在这其中扮演了怎样角色的争论。

Timiraos认为,这场争论的答案很关键——对通胀和利率的走向都将起到重要影响。

之所以会有这样的争论,是因为眼下这轮加息周期中,欧美经济的运转情况很奇特:央行通常认为,它们对通胀的影响来自于加息能够抑制对商品、服务和工人的需求,从而导致①失业率上升;②反过来给物价和工资带来下行压力。

然而,当前欧美经济数据的表现,却仅仅体现了第②部分。

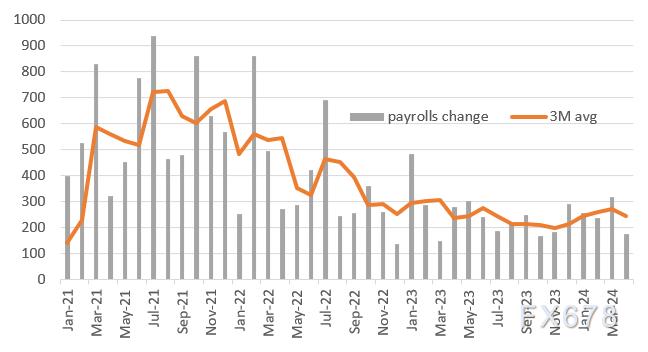

上周五公布的美联储最为青睐的通胀指标——个人消费支出价格指数(PCE)就显示,美国6月份的通胀率从一年前的 7%降至了3%。然而在通胀大幅回落的同时,失业率却并没有明显上升:6月份的失业率为3.6%,在过去一年中保持大致稳定。

欧元区的情况也类似,欧元区6月份通胀率降至了5.5%,为近18个月来的最低水平,而与此同时,失业率则降至了25年来的最低水平。

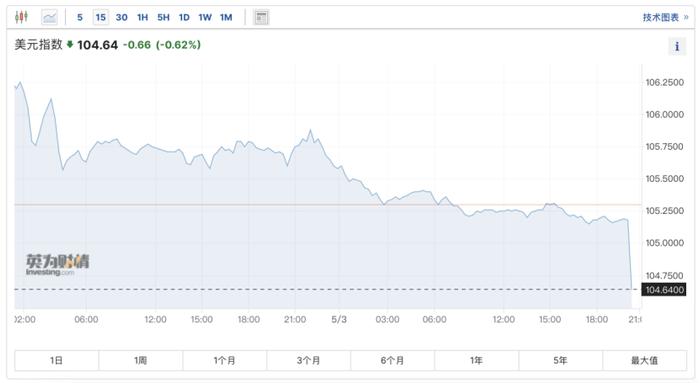

Timiraos表示,美联储和欧洲央行在上周都将基准利率提高到了22年来的最高点,并为进一步加息敞开了大门。然而,如果加息并非迄今为止通胀取得回落进展的原因,那么这表明央行将可能能够在痛苦的经济衰退到来之前就降息。

Timiraos提到,目前市场上对通胀回落的原因,有两种不同的解释。

阵营①:通胀回落是因为供应链冲击消散

第一个阵营认为,通胀最初的飙升主要是由供应冲击推动的,而供应冲击当前正在自行消退——就像20世纪40年代末二战后的情况一样。涟漪效应本身让人们产生了更广泛、更持久的物价上涨的错觉。

以汽车市场为例。两年前,卖家无法满足被压抑的需求,导致价格大幅上涨,这反过来又导致后来汽车维修和汽车保险的价格上涨。

同样,疫情期间住房需求的激增推高了房价和租金。

这一阵营将近期通胀的大部分下降归因于这些一次性供应中断的消退,而不是加息。他们的理由是,加息本应通过劳动力市场发挥遏制通胀作用(但这并没有出现)。

自由派智库Groundwork Collaborative执行董事Lindsay Owens就表示,“这让很多之前的假设受到了质疑。”

阵营②:加息对遏制通胀“功不可没”

包括大多数经济学家在内的第二个阵营则不同意上述观点。他们认为,紧缩的货币政策使得对商品、服务和劳动力的需求下降,从而减轻了紧张的供应链的压力,使物价压力得以缓解。

利率也会影响人们的行为。央行官员冒着经济衰退的风险来遏制通胀的努力,可能会影响人们对物价的预期,并影响企业高管对雇员薪资的预算制定。

对冲基金公司Citadel的全球固定收益经济研究主管Angel Ubide表示,“通胀回落正是因为美联储压制了更多的过剩需求增长——他们锚定了通胀预期。”

哈佛大学经济学家Karen Dynan也认为,如果美联储不加息,通胀现在会更高,“可能还在上升”。

这第二个阵营也同样使用汽车市场的案例,来说明货币政策与物价间的传导机制是如何的:利率上升提高了车贷月付款,抑制了需求,剥夺了卖家的定价权。此外,自3月份以来,银行似乎拒绝了更多的汽车贷款申请。

经济咨询公司MacroPolicy Perspectives的创始人Julia Coronado表示,“这导致一批新买家被挤出市场,因此,这给价格带来了下行压力。”

这一阵营还表示,在2021年,供应链的限制意味着即使是微不足道的需求增长,也会导致异常巨幅的物价上涨。而现在的情况可能正好相反: 需求的边际下降可以更快地降低物价,尤其是在供应量增加的情况下。

真相究竟如何?

对于这两个阵营究竟谁对谁错,Timiraos在文章中并没有给出明确答案。不过他引用了德国保险巨头安联的一份报告。

根据安联的报告,自2022年第二季度以来,美国通胀率受到了三种不同因素的影响。消费增长、强劲的劳动力市场和政府支出带来了更高通胀压力,导致通胀率增加了4个百分点;供应链中断的消退则减少了5个百分点,美联储的紧缩行动也减少了5个百分点。

而最终的净影响是,美国通胀率从逾9%的峰值下降了6个百分点,而如果没有美联储的行动,通胀率只会下降1个百分点。

美联储主席鲍威尔近期也表示,“加息(起到的作用)与我们的预期差不多,我们认为它将在降低最劳动密集型服务的价格方面,发挥重要作用。”

值得一提的是,针对加息缘何并未打击就业市场的疑惑,一些经济学家也表示,货币政策其实已经影响到了劳动力市场,但这更多表现为职位空缺率的下降,而不是失业率的上升。

根据欧盟执行机构欧盟委员会本月的一项调查,欧元区服务业的招聘计划正在迅速下降。爱尔兰央行前副行长Stefan Gerlach表示,“大西洋两岸的劳动力市场都在趋于正常,这反映了利率上调的影响。”

此外,关于加息影响的辩论,也可能会关系到央行究竟需要进一步加息多少(如果还要加息的话)。两年前,乐观主义者低估了强劲需求对通胀的提振程度。而现在,悲观主义者可能也高估了限制需求以降低通胀的重要性。

Gerlach预计,随着更高的利率削弱需求,通胀将继续下降。“我担心央行做得太多了,他们可能仍对第一次错判通胀而感到内心尴尬。”