首席經濟學家黃文濤:存量房貸利率調整的目的與影響

來源:中信建投證券研究文|黃文濤

存量房貸利率調整的政策目標是減少提前還貸,一方面能夠幫助減少居民支出、修復居民脆弱的資產負債表,並在一定程度上通過“開源節流”幫助居民提高淨收入、促進消費支出。另一方面也能夠幫助部分銀行減少因提前還貸造成的經營壓力。

存量房貸調整的影響和節奏方面,2008年後金融危機週期,曾有銀行對存量房貸利率進行打折。但本輪面臨的地產週期、政策刺激意圖等截然不同,按照央行目前的表述,“自主協商,變更合約或新發貸款”或許意味着“因城施策”乃至根據不同銀行、不同合同條款進行差異化調控。

8月1日,中國人民銀行、國家外匯管理局召開2023年下半年工作會議,會議繼續體現對房地產市場平穩健康發展的政策支持,提到“指導商業銀行依法有序調整存量個人住房貸款利率”,對存量房貸利率的再次表態,體現對人民銀行對此的高度關注。

存量房貸利率調整的政策目標

調降存量房貸能夠幫助銀行減少提前還貸現象,也能夠減少居民房貸支出、修復居民資產負債表。負債端房貸是大多數家庭最大的債務負擔,而利率則直接影響借款人每月的還款額,縱然平均房貸利率隨LPR持續下行,但生息資產的收益率下行更快,長期以往,居民的資產負債表有可能走向衰退。存量房貸利率下調可以直接減輕借款人的財務負擔。下調利率意味着借款人每月需要償還的房貸金額將會減少,修復居民的負債端。存量房貸利率調整助力促進消費,擴大內需,起到開源節流的作用。同時調整存量房貸利率進一步降低居民資產負債表對於房地產市場的依賴。

存量房貸利率調整的節奏和幅度

從歷史上看,2008-2009年存量房貸利率下調已有先例,彼時最高優惠可達7折。但本輪存量房貸利率調整背景大爲不同,在上半年金融統計數據新聞發佈會中央行的表述爲“按照市場化、法治化原則,我們支持和鼓勵商業銀行與借款人自主協商變更合同約定,或者是新發放貸款置換原來的存量貸款”。從方式上來說,由於不同地區不同個人的合同情況差異可能較大,統一調整存量房貸利率的可能性較低,執行難度也較大,後續採取“因城施策”的概率較大。同時,比如新老貸款,不同條款貸款的具體調整,也需要更詳細的應對處理。央行強調“按照市場化、法治化原則”意味着存量房貸利率的調整是在借款人和商業銀行合理協商後的結果。

一、存量房貸利率調整的政策目標

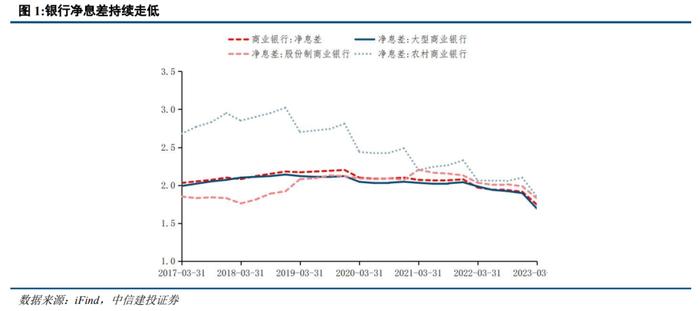

調降存量房貸能夠幫助銀行減少提前還貸現象。貨幣政策司司長鄒瀾提到“提前還款客觀上對商業銀行的收益也有一定的影響”。借款人選擇提前還清貸款,銀行將無法獲得原計劃的全部利息收入。這在短期內可能會對銀行的利潤產生負面影響。而在收回貸款後,由於銀行淨息差持續回落,傳統貸款業務的盈利空間持續被壓縮,銀行自營的壓力上升,若原本的用於貸款資金流入金融市場,可能會帶來資金空轉、脫實向虛的風險。但需要看到的是,調節存量貸款利率也會降低銀行利潤,需要後續貨幣政策對銀行進行支持。

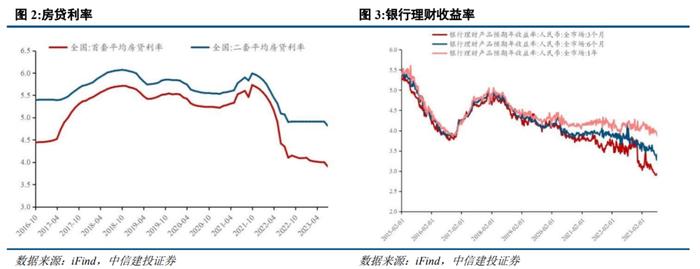

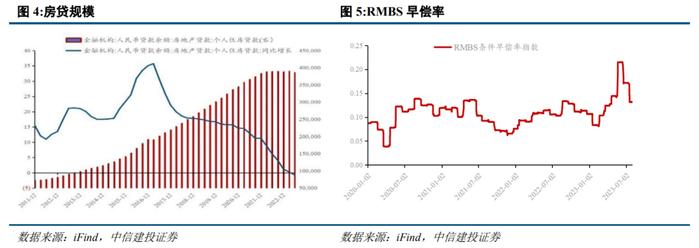

調降存量房貸能夠減少居民房貸支出、修復居民資產負債表。鄒瀾司長在上半年金融統計數據新聞發佈會上提到,“因爲理財收益率、房貸利率等價格關係已經發生了變化,居民使用存款或者減少其他投資提前償還存量貸款的現象大幅增加”。用中國外匯交易中心的RMBS條件早償率指數來衡量居民提前還款的情況,2023年以來的早償率指數達到了2020年以來的高位。高早償率的背後反應的是三年疫情導致的居民資產負債表受損,而疫後經濟屬於弱修復的狀態,疊加較高的失業率以及較弱的信心,居民體現“去槓桿”的行爲。負債端房貸是大多數家庭最大的債務負擔,而利率則直接影響借款人每月的還款額,縱然平均房貸利率隨LPR持續下行,但生息資產的收益率下行更快,長期以往,居民的資產負債表有可能走向衰退。存量房貸利率下調可以直接減輕借款人的財務負擔。下調利率意味着借款人每月需要償還的房貸金額將會減少,修復居民的負債端。

存量房貸利率調整助力促進消費,擴大內需。7月24日的政治局會議中研判總需求不足仍是經濟運行中的主要矛盾,並強調要擴大消費。7月31日,恢復和擴大消費20條措施發佈,旨在充分發揮消費對經濟發展的基礎性作用,不斷增強高質量發展的持久動力。而存量房貸利率的調整爲促進消費起到開源節流的作用,截止6月,金融機構個人住房貸款餘額爲386,000億元,存量房貸利率若降低10BP,則對應減少約400億利息支出。與20條形成政策組合拳,將對消費起到的支持作用。

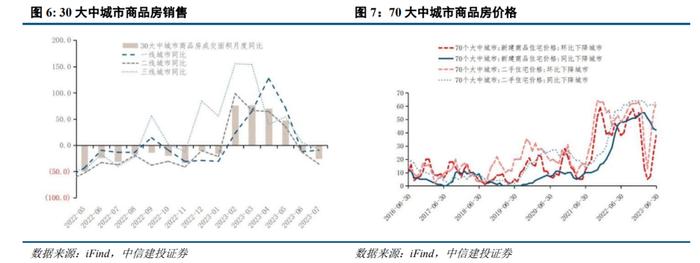

調整存量房貸利率進一步降低居民資產負債表對於房地產市場的依賴。7月24日的政治局會議提到“適應我國房地產市場供求關係發生重大變化的新形勢,適時調整優化房地產政策”。進入2023年以來,第一季度的房地產市場有所起色,但在第二季度進入下行區間,各線城市的成交面積走低、新房和二手房的房價下降,疊加房企債務違約壓力大,中央研判我國房地產供求關係發生“重大變化”。下半年工作會中提到要支持房地產市場平穩健康發展,“將因城施策精準實施差別化住房信貸政策,繼續引導個人住房貸款利率和首付比例下行,更好滿足居民剛性和改善性住房需求。”在多年房住不炒的堅持下,房地產市場的供求關係發生了變化,調整存量房貸利率配合限購等政策的調整有助於釋放居民的改善性住房需求,改善居民生活質量並維護房地產行業的平穩健康發展,並推動家居等耐用品的消費

二、存量房貸利率調整的節奏和幅度

從歷史上看,2008-2009年存量房貸利率下調已有先例,彼時最高優惠可達7折。2008年時值國際金融危機,房地產市場低迷,經濟增長壓力較大,人民銀行擴大商業性個人住房貸款利率下浮幅度,而對於存量房貸的利率,央行表態,金融機構應按原 貸款合同約定條款,在綜合評估風險的基礎上,自主確定已發放商業性個人住房貸款尚未償還部分的利率水平。但在具體落實中,央行沒有做出明確規定。在後續跟進中,許多大行制定存量房貸利率優惠政策,存量房貸利率優惠可達到7折,但有相關辦理條件和限制。與當時情況相比,由於當前銀行息差處於歷史低位,且存量房貸餘額已是當年的十倍以上,且按揭貸款佔總貸款比例提升,達到之前的存量房貸利率調整力度的可能性較小,需要觀察後續政策的進一步指導。

本輪存量房貸利率調整背景大爲不同,影響幾何?在上半年金融統計數據新聞發佈會中央行的表述爲“按照市場化、法治化原則,我們支持和鼓勵商業銀行與借款人自主協商變更合同約定,或者是新發放貸款置換原來的存量貸款”。從方式上來說,由於不同地區不同個人的合同情況差異可能較大,統一調整存量房貸利率的可能性較低,執行難度也較大,後續採取“因城施策”的概率較大,同時,比如新老貸款,不同條款貸款的具體調整,也需要更詳細的應對處理。央行強調“按照市場化、法治化原則”意味着存量房貸利率的調整是在借款人和商業銀行合理協商後的結果。對於銀行來說,提前還款會帶來對銀行經營的壓力,而降低房貸利率也直接影響其利潤,按揭貸款作爲銀行的優質資產,並且按揭客戶會對銀行的其他業務有衍生需求,客戶流失不符合銀行的利益,銀行會綜合權衡與客戶協調。但從客戶的角度來說,不具有提前還款能力的客戶可能議價能力有限,在與銀行的協商中能獲得的讓利較小。而且從法制化的原則來說,若全面統一降低存量房貸利率,房價下跌時降低合同利率,房價上漲時維持合同利率,實際上有轉嫁房地產風險的感覺,對房地產市場的平穩發展並無裨益。後續法制化、市場化的政策落實還有待觀察。

第一,宏觀經濟和金融體系仍然面臨海內外環境的多重擾動,國內受到疫情餘波、地產、地方政府債務的影響,國外受到貿易衝突、海外緊縮和極化思潮的影響,國內經濟發展和改革都可能存在一定不確定性。第二,既有政策落地效果及後續增量政策出臺進展不及預期,地方政府對於中央政策的理解不透徹、落實不到位。第三,經濟增速放緩,宏觀經濟基本面下行,經濟運行不確定性加劇。第四,近期房地產市場較爲低迷,國際資本市場風險傳染也有可能誘發國內資本市場動盪。

黃文濤:經濟學博士,紐約州立大學訪問學者。現任中信建投證券首席經濟學家、機構委、投委會委員、研究發展部聯席負責人,董事總經理。兼任南開大學碩士導師、中信研究院資深研究員、中國保險協會人身險利率專家委員會特聘專家等職。多次參與部委形勢分析諮詢及課題研究,多年榮獲新財富、水晶球、金牛獎、保險資管協會等最佳分析師,2016年新財富固定收益第一名。

孫蘇雨:中信建投證券宏觀分析師,清華大學金融學博士,負責貨幣政策、利率匯率、金融週期、經濟比較、風險等研究。

證券研究報告名稱:《存量房貸利率調整的目的與影響》

對外發布時間:2023年8月4日

報告發布機構:中信建投證券股份有限公司

本報告分析師:

黃文濤 SAC 編號:S1440510120015

SFC編號:BEO134

孫蘇雨SAC編號:S1440523070003