浙商证券-浪潮信息-000977-2023年半年报点评:芯片供应影响上半年收入,AIGC有望驱动未来成长-230827

公司披露了2023年半年报,23H1营业收入247.98亿(同比-28.85%),归母净利润3.25亿(同比-65.91%),扣非归母净利润0.11亿(同比-98.70%);23Q2营业收入153.97亿(同比-12.38%),归母净利润1.15亿(同比81.46%),扣非归母净利润-1.60亿;芯片供应影响上半年收入,未来供应有望向好

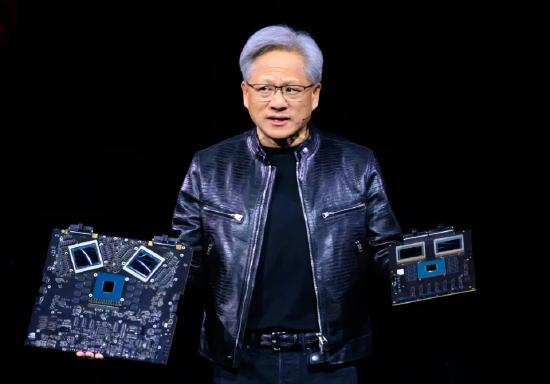

(1)分产品看,23H1服务器及部件收入244.99亿(同比-29.03%),IT终端及散件收入1.84亿(同比+7.15%),其他收入1.14亿(同比-28.30%),受全球GPU及相关专用芯片供应紧张等因素的影响,公司营业收入出现下滑,预计未来随着上游的逐步扩产,专用芯片供应有望逐步缓解;

(2)分地区看,23H1国内收入202.81亿(同比-36.20%),海外收入45.16亿(同比+47.44%),我们判断主要原因为海外AI需求释放节奏相比国内更快所致;

毛利率及减值损失影响上半年利润,持续加大研发投入AI创新(1)公司23H1整体毛利率11.40%(同比减少0.92%),23Q2整体毛利率10.42%(同比减少3.03%);23H1资产及信用减值损失合计2.85亿(同比减少20.55%),23Q2资产及信用减值损失合计3.63亿(去年同期为盈利2.11亿);(2)公司23H1销售/管理/研发费用率分别为2.73%/1.57%/5.74%,同比提升0.46%/0.18%/1.87%,公司持续加大AIGC研发投入持续强化在算力、算法、调度系统等层面的业务布局:

A、算力方面,发布了全新一代G7算力平台并支持最广泛的通用处理器和加速芯片,最新一代融合架构的AI训练服务器NF5688G7,较上代平台大模型实测性能提升近7倍;

B、算法方面,“源1.0”作为新型的大模型算法基础设施,正通过强大的通用智能和全栈的工具链服务能力,助力千行百业开发运行更多的智能应用;C、智算调度系统方面,AIStation智能业务创新生产平台,构建起完备的模型训练失效恢复持续方案,可满足大模型分布式训练中高稳定、高稳健性等特性要求;

盈利预测和估值考虑到今年及明年核心芯片供应情况及预期,我们认为未来芯片供应有望逐渐转好,从而驱动公司业绩增长,因此预计公司23-25年营业收入765.22/887.52 / 1,020.27亿(+ 10.06% /15.98% /14.96%),归母净利润20.90 /28.26 /36.09亿(+ 0.48% /35.17% /27.72%),维持“买入”评级。

风险提示

市场竞争风险、汇率波动的风险、人力成本上升的风险、技术更新换代的创新风险、管理风险、供应链风险等