經濟日報:莫要再動“房貸置換”的歪腦筋,得不償失

來源:經濟日報

繼國有大行公佈存量房貸利率調降細則後,多家股份行也於近日發佈了相關公告。可以預期的是,接下來,違規置換房貸的空間將被大幅壓縮,個別不法中介、借款人莫要再動“房貸置換”的歪腦筋,否則將得不償失。

此前一段時間,存量房貸利率普遍高於消費貸、經營貸利率,個別不法中介便向借款人推銷所謂的“轉貸降息”生意。具體來看,不法中介先借給客戶一筆過橋資金,讓客戶把房貸還清;然後,不法中介再幫助客戶向銀行申請消費貸款或者經營貸款,客戶用這筆貸款歸還過橋資金。這樣一來,消費貸、經營貸置換了房貸,借款人每月需償還的利息有所降低。

如今,這條路徑不再有利可圖,原因就在於,房貸與消費貸、經營貸之間的利率差已大幅縮小。部分借款人爲何會落入違規轉貸的陷阱?主因是想省錢、節約利息。例如,存量房貸利率調降前,某借款人的房貸利率是5.1%,消費貸利率爲3.8%,二者之間的價差是1.3個百分點;調降後,借款人的房貸利率可能降至4.3%,價差被壓縮至0.5個百分點。

如果有人說,即便上述價差大幅縮小,轉貸依然有“小利”可圖,此觀點忽略了一個重要事實——天下沒有免費的午餐。不法中介向借款人提供的過橋資金,其價格不透明,往往遠高於正常利率水平。此外,不法中介還可能收取各種名目的手續費、服務費等。這些成本的總額很可能已超過房貸、消費貸之間的微薄利差,如果算總賬,借款人反而虧錢了。

除了虧錢,轉貸者還將承擔違法違規風險。首先是“騙貸”風險。根據規定,借款人申請經營貸款的前提是擁有實際經營的公司。然而,不少轉貸者並沒有公司,所謂的“公司”是不法中介通過僞造證件、流水等途徑包裝出來的。其次是“違約”風險。根據規定,經營貸款必須用於企業的生產週轉,不可挪作他用,但借款人卻拿這筆錢歸還房貸,明顯違反了合同約定。銀行若發現此事,借款人不僅要承擔違約責任,自身的徵信記錄也將受損。

調降存量房貸利率的合法合規途徑是,借款人通過銀行官網、手機銀行、微信公衆號、線下網點等渠道,與銀行充分溝通,詳細瞭解執行細則,並根據自身情況準備好相關材料。針對目前備受關注的申請方式問題,銀行業已基本達成共識:如果某筆存量房貸是“二套轉首套”,借款人需要主動向銀行提出申請,並提供證明材料;如果某筆存量房貸已經按照首套房標準執行,銀行將於9月25日對此類貸款集中批量調整,借款人無需再申請。

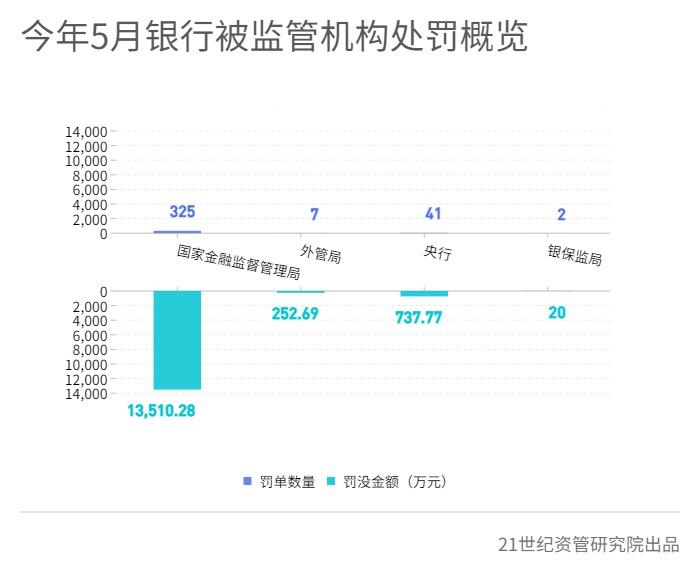

需要注意的是,在部分一線熱點城市,存量房貸利率的調降幅度有限,房貸與消費貸、經營貸之間依然存在一定利差。對此,金融管理部門要加大排查力度,金融機構要定期自查,既要把好審覈關口,也要做好資金流向的監測工作,避免貸款被違規挪用,切實降低風險隱患。