美联储“老对手”强势回归!PIMCO:油价飙升或令标普500暴跌15%

财联社9月20日讯(编辑 卞纯)过去一年多,美联储通过激进加息显著抑制了通胀,然而如今抗通胀大战尚未宣告完结,美联储的一个“老对手”又回来了:油价飙升。

太平洋投资管理公司(PIMCO)多资产策略投资组合经理Erin Browne表示,在政策制定者试图引导美国经济实现软着陆之际,燃料成本飙升是威胁美股的因素之一。

Browne日前在接受媒体采访时表示,股票投资者未能考虑到经济衰退的可能性,而油价上涨等风险可能会导致标普500指数下跌约15%。

“油价是美联储面临的最大挑战之一,”Browne表示。决策者们关注的是核心通胀——不包括价格波动较大的食品和能源——但高油价将推高耐用品价格,并伤及经济增长,使“美联储难以实现市场预期的明年三次降息”。

受沙特和俄罗斯削减供应量的推动,油价自6月以来已经飙升了近30%,基准美国原油价格突破每桶91美元,布伦特原油期货价格周二自去年11月以来首次升破每桶95美元。

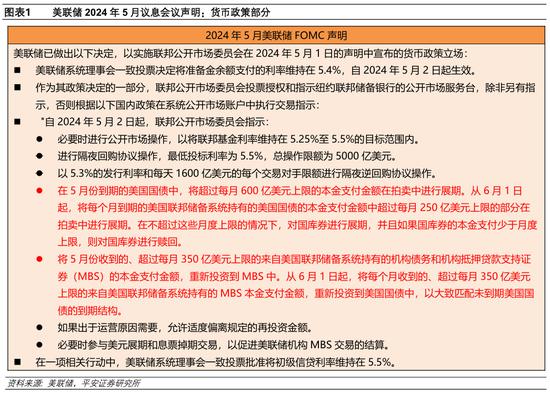

虽然目前的油价仍然远低于2022年的高点,但最新一轮涨势对美联储抗击通胀的斗争构成挑战。外界认为,美联储将在周三的决议上宣布维持利率不变,同时会为进一步加息敞开大门。

下调衰退预期

随着经济增长好于预期,Browne加入了其他华尔街预测人士的行列,也下调了年内经济衰退的预期。“事实证明,消费者比预期的更具韧性,GDP总量增速也是如此,这降低了我们对于衰退的预期,”她说道。

她目前预计,美国经济将实现软着陆,即非常低的GDP增速,但通胀仍然高企。但她也表示,经济仍然容易受到外部冲击的影响。

眼下,经济与盈利增长之间的脱节尤其令市场观察人士担忧。掉期市场目前预测,2024年将有三次降息,这表明经济应该会走弱。与此同时,股票分析师仍乐观地预测盈利增长将会强劲,与经济衰退的预测又是南辕北辙。

在PIMCO看来,这种差异背后的原因之一是,企业尚未表明它们的销售出现真正的放缓。随着通胀率下降(这种情况将持续到2024年),这将有助于提高企业利润率。

除此之外,Browne预计一些更以消费者为导向的行业和半导体公司将在2024年补充库存,这也可能是商品需求走强的一个迹象,并带来强劲的盈利轨迹。

虽然目前的市场共识预期是软着陆,但如果美国经济衰退成为现实,Browne预计消费必需品和表现不佳的防御类股将表现出色。

另一方面,房屋建筑商、工业等更具周期性的板块,以及航空运输、住宿和餐饮等消费周期性板块将表现不佳。