多省特殊再融资债重启 9月政府债同比多增4416亿

来源:中国经营报

本报记者 吴婧 上海报道

近期特殊再融资债快速发行。

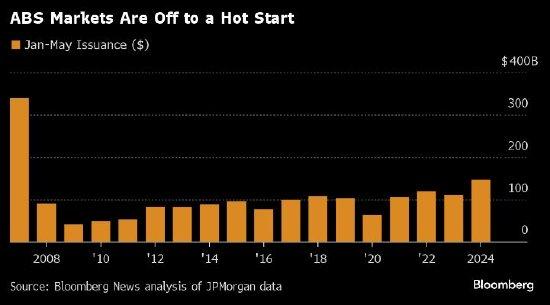

央行发布的最新金融数据显示,今年9月,社融增加了4.12万亿元,比上年同期多5638亿元。其中,政府债券增加9949亿元,同比多增4416亿元。

华泰证券研究所副所长张继强认为,政府债发行继续维持同比高增,与专项债发行高峰以及特殊再融资债开闸有关。往前看,特殊再融资债继续发行,长期建设国债等引发市场讨论,预计年内政府债净融资维持同比多增,并带来几个影响:一是支撑社融总量;二是支持短期基建韧性;三是带来结构性供给和流动性考核压力。

在广发证券首席经济学家郭磊看来,新增专项债发行进度有所放缓,9月发行3846亿元,较8月减少1436亿元,前9月累计发行3.4万亿元;财政部8月末曾要求新增专项债尽量在9月末发完,目前发行进度要略慢于这一要求。郭磊表示,这可能有两个原因:一是专项债发行需要有对应的项目,项目储备需要时间;二是短期政策重心是化债,不排除部分省份将新增专项债额度腾挪出来用于发行特殊再融资债,置换存量隐性债务。

一位大型股份制银行工作人员对《中国经营报》记者坦言,特殊再融资债对流动性的冲击相对可控,但对银行流动性指标考核会构成不小压力,可能挤占银行配置资金。

特殊再融资债券多地开闸

华创证券首席宏观分析师张瑜认为,按照财政部2018年《地方全口径债务清查统计填报说明》中提出的六大隐债化解方式,特殊再融资债或属于第一类,即通过财政资金偿还,其本质是将隐性债务显性化,一则以时间换空间,释缓当期偿债压力;二则以低息政府债债务置换高低存量债务,降低融资成本。历史上,特殊再融资债曾在2020~2021年建制县隐性债务风险化解试点,以及2021~2022年全域无隐性债务风险试点中使用,2023年,特殊再融资债再度发行。

郭磊认为,特殊再融资债置换的存量隐性债务大致分为两类:一类是已经被计入到社融中的有息债务,比如信贷、非标等,置换后社融总量不会有明显变化,只有结构发生变化。另一类是没有被计入社融的应付无息债务,比如财政部在2022年5月通报浙江省某地区通过占用国有企业资金方式新增隐性债务、甘肃省某地区通过欠付公益性项目工程款新增隐性债务。这些债务本身不属于金融部门对实体的支持,不计入社融,置换后单方面带来政府债增加,社融总量扩张。

安信证券分析师苏多永认为,10月以来,各地正密集发行特殊再融资债券来置换隐形债务,内蒙古领头发行新一轮特殊再融资债券,截至10月13日,云南、内蒙古、宁夏、甘肃等17个省市披露了拟发行再融资债券,总金额为7262.54亿元。其中,云南、内蒙古、辽宁(含大连)发行再融资债券规模均超千亿元,分别为1076亿元、1067亿元和1006亿元;重庆、广西、湖南、贵州发行再融资债券规模超400亿元。从地区来看,本次特殊再融资债券明显向欠发达的中西部、东北地区倾斜,后续预计将有更多的省市出台相关特殊再融资债务方案。

需要注意的是,在郭磊看来,特殊再融资债的特殊点之一为增加存量显性债务规模,需当地本身仍有存量发债空间。根据2022年年底数据,全国地方政府债务余额35.1万亿元,控制在全国人大批准的债务限额37.6万亿元之内,即全国层面仍有2.58万亿元的地方债务存量空间可供发行。因此在2023年,特殊再融资债发行规模的理论上限应为2.58万亿元。这显然也无法置换掉所有的存量隐债,部分省份基于降低偿债压力的原则,可能会优先考虑置换掉高息的信贷、非标等已经被计入社融的付息债务。

但郭磊也同时强调,需注意的是,7月政治局会议明确要求解决政府拖欠企业账款问题,9月20日国常会审议通过《清理拖欠企业账款专项行动方案》,要求省级政府抓紧解决政府拖欠企业账款问题,从这一点看,特殊再融资债应该也有不少是用于置换拖欠企业款项等未被计入社融的债务。如果以2.58万亿元的特殊再融资债的理论上限来计算,未被计入社融的债务置换比例参考2013年的30%,则本轮化债带来的社融增量大约是7740亿元。

政府债券供给对债市冲击可控

国联证券分析师王宇鹏认为,已披露的再融资债券规模中,一般债规模占比达81%,专项债规模占比为19%。从发行期限来看,由辽宁省首次发行期限长达30年的特殊再融资专项债,占已发行特殊再融资债总规模的17%;各省已发行特殊再融资一般债加权平均期限中,湖南加权平均期限相对较短,为3.4Y,其次为内蒙古、天津、广西,均在5Y及以下,云南及贵州则在7Y以下。

在郭磊看来,理论上,发行特殊再融资债置换存量隐性债务可能带来社融增量,因为在存量隐性债务中,有一部分是地方政府占用企业资金、拖欠工程款等应付未付债务,这类债务不属于金融部门对实体的支持,本身不计入社融。发行的特殊再融资债如果用于置换这类债务,那么社融中的政府债融资增加,社融总量会趋于扩张。

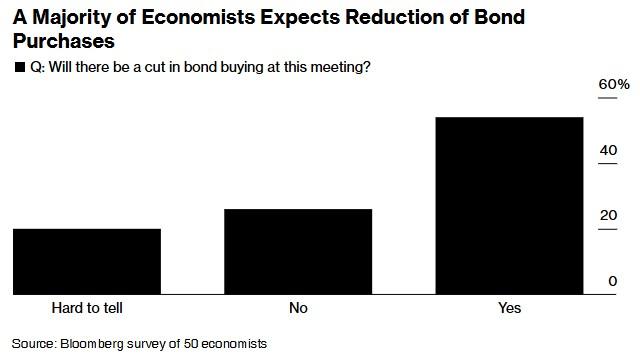

方正证券固收首席分析师张伟认为,10月以来的本次特殊再融资债券发行节奏偏快,并且发行规模存在超预期的可能性,这会带来政府债券供给增加,并给债市带来负面扰动。10月公布的特殊再融资债券已经超过7000亿元,但这可能也意味着11~12月特殊再融资债供给压力边际缓和。政府债券供给增加,也给资金面带来压力。但经济恢复还不强,央行仍将维持资金面平稳,预计央行将会对特殊再融资债券发行进行对冲。

在王宇鹏看来,2022年年末债务限额叠加2023年调整额度再剔除预计发行特殊再融资债后的债务余额显示,有部分省市数据已超出“限额—余额”理论上限,如内蒙古超出1095.7亿元、贵州超出1.58亿元,而地方债务受到限额及余额管理,因此数据超出的省份或通过“回收—再分配”机制获得来自债务结存限额高、债务压力较小区域的限额腾挪。

从发行利率来看,本轮已披露的特殊再融资债发行利率显著低于前两轮,王宇鹏预计本轮发行后,多数省份融资成本有望降低,债务结构或有显著优化;从偿还用途走向来看,本轮特殊再融资债偿还或率先指向高息、存量非标及临近到期的债务,部分省份或也会用于偿还拖欠企业贷款。随着四季度利率走势有望震荡下行,预计本轮特殊再融资债发行将为各省份降低一笔可观的利息支出,尤其债务压力较大的区域亦会有较大的压力缓释。