境外機構連續兩月增持中國債市,發出了什麼信號

從股票市場來看,今年以來也有資金流出現象,但是從這兩個月外資增持中國債市是否意味着某種變化呢。

來源:華夏時報 冉學東

人民銀行上海總部最新數據顯示,截至10月末,境外機構持有銀行間市場債券3.24萬億元,約佔銀行間債券市場總託管量的2.4%。至此,境外機構已連續兩個月增持銀行間市場債券,其中10月增持規模逾400億元,創下4個月以來新高。

其實,9月,境外機構買入人民幣債券近200億元,爲6月以來首次增持。增配的同時,市場參與主體同步擴容。數據顯示,10月,銀行間債券市場新增1家境外機構主體。截至10月末,共有1110家境外機構主體入市。

從央行總部披露的信息看,境外機構的主要託管券種是國債,託管量爲2.08萬億元,佔比64.2%;其次是政策性金融債,託管量爲0.72萬億元,佔比22.2%。

以上債券均屬於低風險低收益的高等級債券,買入這樣的債券表明外資機構對中國經濟未來穩定發展的信心的增強。

這幾年,外資機構買入中國債券事實上是一波三折的。今年9月前,外資其實是總體上流出中國債市的,至9月末,境外機構持有人民幣債券規模較年初減少約2000億元,那就意味着今年前9個月中,境外機構有5個月減持人民幣債券,4個月增持人民幣債券。

今年前半年外資爲什麼會從中國債券市場流出呢,從市場此後的結果看,這波操作從收益上來說也是可以理解的,前半年仍然是美國通脹預期持續上漲,美聯儲激進加息,美聯儲發言人一再喊話要跟通脹鬥到底的階段。

這就導致美國國債收益率持續大漲,十年期國債收益率從1月初的3.8%左右先抑後揚,最後直接升破5%,美國債券市場大幅下行;隨着國債收益率的上漲,美元指數大幅震盪,但是升幅並不高。而國內的債券市場9月前仍然延續大牛市的格局收益率一再下行,人民幣也有所貶值。當然,外資機構持有我國國債一般都是政府性機構的投資,主要是做資產配置,看重的是安全性和流動性。

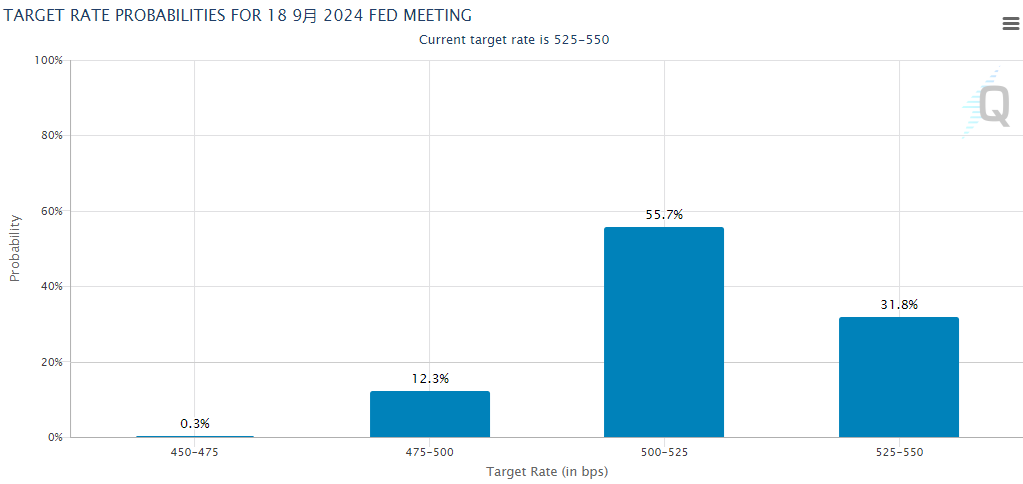

目前的市場情況正在進入一個轉折點,美國通脹到了10月份,通脹預期瞬間發生了變化,10月份的CPI數據低於預期,儘管美聯儲官員一再出鷹派言論,但是市場幾乎已經認定了美國通脹回落,加息進入尾聲,甚至連最後一次加息也可能沒了,有些機構再次預測明年大幅度的降息。

美國10月整體CPI超預期降溫,核心CPI也超預期降至2021年9月來最低,市場進一步押注美聯儲將在2024年降息。

11月14日,美國10月CPI同比上漲3.2%,較9月的3.7%放緩,低於預期的3.3%,環比增速較9月的0.4%放緩至0,也低於預期的0.1%。

美聯儲更爲關注的剔除食品和能源成本的核心通脹,較9月的4.1%小幅放緩至4%,也低於預期的4.1%,但仍高於美聯儲的2%的目標水平,環比增速由0.3%放緩至0.2%,低於預期的0.3%。這個數據表明CPI有實質性的下滑。

這個數據出來之後,市場反應激烈,美元指數短線走低50點,非美貨幣集體走高,歐元兌美元短線走高80點。離岸人民幣兌美元日內漲幅達0.5%,報7.2557元,創9月1日以來新高。美債收益率也大幅走跌。

此後市場有發佈一些關鍵數據,支撐美國通脹走低,11月15日,美國勞工部數據顯示,在汽油價格下跌的影響下,美國10月PPI同比由上月的2.2%大幅放緩至1.3%,遠低於預期的1.9%;10月PPI環比轉爲下降0.5%,創2020年4月以來的最大跌幅,遠不及預期的環比上漲0.1%,9月前值爲環比上漲0.5%。

PPI往往是CPI的先導,PPI的下跌,意味着未來物價可能還要跌。美國11月密歇根大學消費者信心指數初值60.4,創六個月新低,大幅不及預期的63.8,10月前值爲63.8。這個數據對於消費物價的預測有一定優勢,其下行可能也意味着通脹的走弱。

美元指數已經從11月初的107左右,下跌到目前的103.8,人民幣匯率也從月初的7.34升值到目前的7.21一線。

從全球經濟發展格局,以及美國的通脹走勢來看,人民幣匯率的上漲,以及收益率繼續走低,仍然是大趨勢,今年以來推出的諸多政策,比如化解地方債風險,推動房地產市場結構性改革,降低存量房貸利率,城中村改造和建設保障房等等,都預示着經濟可能進入新的發展模式,這都爲外資購買中國政府債券構築了信心。

從股票市場來看,今年以來也有資金流出現象,但是從這兩個月外資增持中國債市是否意味着某種變化呢。