美国SEC主席辣评AI:“羊群效应”或导致金融市场无意间陷入危机

财联社12月8日讯(编辑 黄君芝)在接受最新采访时,美国证券交易委员会(SEC)主席加里·詹斯勒(Gary Gensler)就人工智能(AI)给金融市场带来的风险再度发出了警告。

尽管AI技术的不同版本已经在行业中使用了多年,并且已经部署了各种防范欺诈和合规的措施,但人工智能仍可能对投资者的决策构成风险。

詹斯勒表示,“在微观层面上,我认为你完全正确,使用人工智能来承保贷款、保险等可能会导致偏见。”

他解释说,例如,机器人顾问或经纪自营商必须精心编程,以优化客户的最佳利益,而不是顾问的利益。

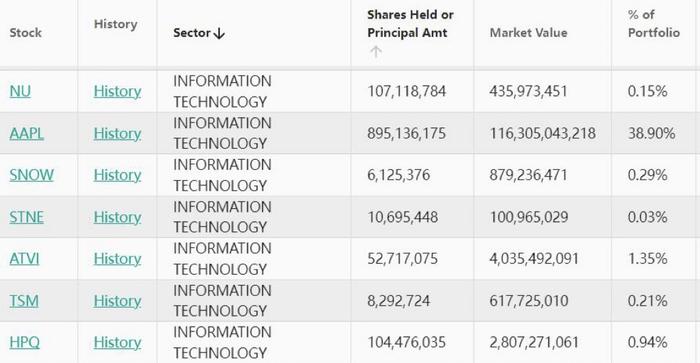

与此同时,Gensler表示,同样也存在系统性风险,金融公司和投资者都使用相同的人工智能工具可能存在风险。这可能会在市场上产生“羊群效应”,当群体或机构都做同样的事情或依赖同样的工具,而不是独立行动时,就会出现这种情况。

“自然经济会导致单一文化,会有基本数据集或基本模型,金融部门的大部分将依赖于它……在此基础上进行交易和承销,”Gensler说。“几十年来,FICO的评分一直就是单一文化,所以我说的这不是什么不寻常的事情,也不是什么新奇的事情。”

FICO信用评分是一种量化和评估个人信用度的方法。在美国,90%的抵押贷款申请决策均采用FICO分数。分数范围为300至850,其中670至739范围内的分数被视为“良好”信用分数。

Gensler警告说,对于依赖有偏见和缺点的人工智能模型的人来说,“如果你让大部分市场依赖于一个数据集,那么你可能会出现金融不稳定……羊群效应可能会让我们无意中掉下悬崖。”

事实上,今年早些时候,Gensler就曾警告说,公司将依赖少数几个占主导地位的人工智能模型,这最终将增加危机的可能性。