第一上海证券:维持华虹半导体“买入”评级 目标价21港元

第一上海证券发布研究报告称,华虹半导体(01347)未来出货量及产能利用率有望受益于消费电子销量回暖,先于晶圆ASP回升。预测2023-2025年收入CAGR为7.4%;净利润CAGR为64.4%。采用P/B对公司进行估值,给予公司2024年收入1.1倍P/B,对应目标价21.00港元,相对于现价有15.82%的上升空间,维持买入评级。

▍第一上海证券主要观点如下:

业绩摘要:

公司23Q3收入为5.7亿美元,同比下降9.7%,环比下降10%,略低于彭博一致预期的5.8亿美元。由于销售价格下降叠加产能利用率的降低,毛利率为16.1%,同比下降21.1pct,环比下降11.6pct。本季度整体产能利用率为86.8%,同比下降24 pct,环比下降15.9pct,其中8寸晶圆产能利用率达95.3%,12寸产能利用率达78.4%。

归母净利润1390万美元,同比下降86.6%,环比下降82.3%,低于彭博一致预期的3838万美元。受晶圆ASP的持续承压以及存货减值影响公指引计Q4营收在4.5-5.0亿美元,环比下降20.6%-28.5%,毛利率为 2%-5%。

IGBT和超级结产品需求饱满,晶圆ASP仍受市场影响承压:

季度嵌入式非易失性存储器收入为1.4亿美元,同比下降32.8%,主要由于智能卡及MCU需求减少。独立非易失性存储器收入约0.4亿美元,同比下降15.3%,主要由于NOR Flash 需求减少。分立器件收入为2.4亿美元,同比增长23.3%,主要受益于IGBT和超级结的需求增长。逻辑与射频收入为0.5亿美元,同比下降15.6%,主要由于CIS需求下滑。模拟与电源管理收入为1.0亿美元,同比下降17.1%,主要由于电源管理产品需求减少。

受到全球晶圆代工厂竞争加剧影响,公司目前整体晶圆ASP同比下降16.1%至500美元,预计短期内晶圆ASP价格仍会继续承压,2024年下半年公司有望受行业缓慢复苏带动需求迎来营收端的缓慢复苏。

无锡晶圆厂产能顺利爬坡,24年底新厂房有望建成投片:

公司Q3继续推进12英寸晶圆产能爬坡,整体月产能环比上升1.1万片达35.8万片等效8寸晶圆,其中12英寸晶圆月产能可达8万片。此外,公司已开始建设第二条12寸生产线,相关资本开支为5900万美元,该产线将主要用于满足功率器件、模拟及电源管理产品的需求,预计将在2024年底建成投片并在3年内逐步形成8.3万片的月产能。

风险因素:

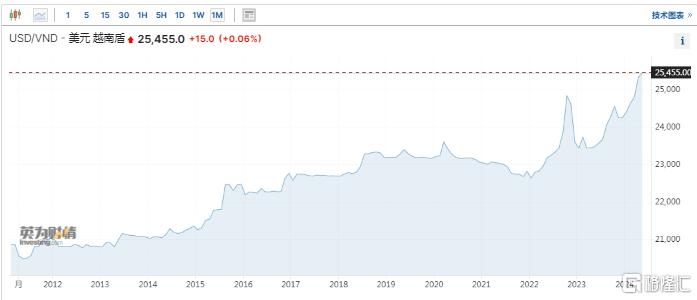

扩产不及预期、需求不及预期、出口管制加强、汇率变动。