隔夜美股为何跳水?交易员归罪热门“末日期权”交易

来源:华尔街见闻

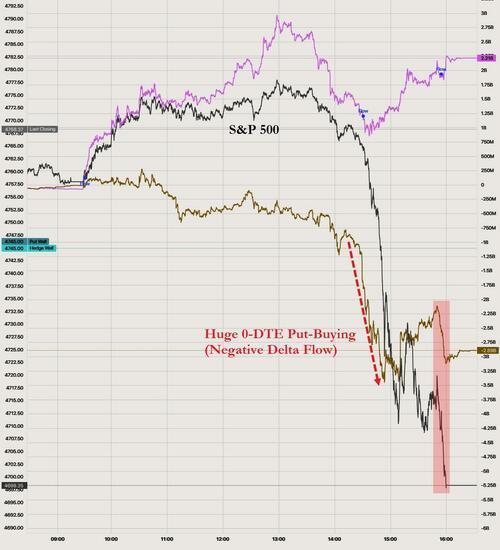

周三标普500的看跌期权总成交量是2023年的第三高。庞大的零日期权交易量,足以让美股创下近三个月来的最大跌幅。

被称为“末日期权”的零日期权再一次站上风口浪尖。

本周三,美股在收盘前的最后90分钟遭遇暴力抛售。据高盛分析,从标普500指数期货来看,大部分成交量在美国东部时间下午2:30之后开始出现,甚至在4800点破位之前,成交量就开始增加。在股市刚开始下跌后的45分钟内,成交出现了明显的爆量,是平时的5倍左右。

那么,是什么终结了近日由美联储降息预期和转鸽推动的涨势?交易员们将零日期权(24 小时内到期的看跌期权)视为罪魁祸首。

由于标准普尔500指数处于超买区域,且假期临近导致成交量减少,市场观察人士认为,庞大的零日期权交易量,足以让美股创下近三个月来的最大跌幅。作出这一判断的依据在于,此类交易会迫使交易对手方的做市商进行风险对冲操作,从而推动市场走低。

Cantor Fitzgerald LP股票衍生品交易主管Matthew Tym与同事Paolo Zanello在一份说明中写道:“我们对零日期权一直保持谨慎态度。今天我们看到了尾盘的大量抛售,我们相信这可能是由零日期权SPX期权引起的,或者至少在一定程度上由其加剧的。”

他们指出,引起关注的是标普500指数在4755-4765区域附近的看跌期权交易。数据显示,截至周三收盘,行权价分别为4755点和4765点,并且于12月21日到期的标普500指数看跌期权的名义价值,分别为154亿美元和117亿美元,远远超过其他看跌期权的名义价值。周三标普500的看跌期权总成交量是2023年的第三高。

标普500指数因此从最高点4778.01点下滑至4698.35点。与前一交易日相比,下跌了1.5%,是自9月26日以来的最大跌幅。

此前,由于市场自10月底以来几乎一直处于不间断的上涨状态,许多策略师已经警告过回调风险。周二,RBC资本市场策略师Lori Calvasina表示,回调的风险现在已经亮起了红灯。与此同时,美联储官员在过去一周一直试图缓和降息预期。

在今年的每个交易日里,零日期权的交易都在爆发,关于它们的争论仍在继续。对于机构投资者来说,零日期权提供了一种对冲短期风险和追求基于快速进出仓位策略的方式。对于散户投资者来说,它们提供了一种用少量资金进行大额投注的方式,他们可能会迅速获利,也可能不会。

摩根大通的Marko Kolanovic等人警告称,该产品如此受欢迎,可能会导致类似2018年的“波动性末日”(Volmageddon)等冲击性事件重演 ,但芝加哥期权交易所全球市场公司表示,没有足够的证据表明这种衍生品的买卖正在破坏基础市场。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。