今年欧美银行业裁员逾6万,创金融危机以来新高

来源:21世纪经济报道

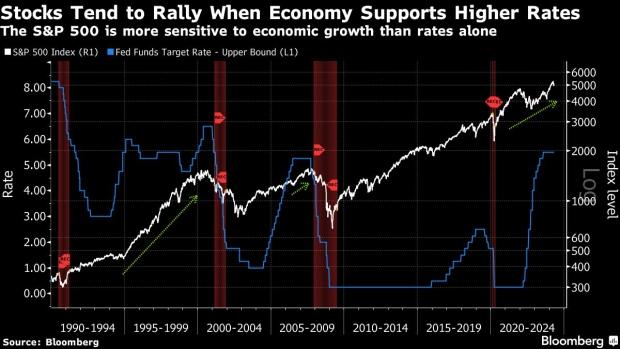

面对西方国家央行大幅加息令经济增速趋缓,欧美银行业的裁员力度骤然加大。

数据显示,全球规模最大的20家银行在2023年的裁员规模至少达到61905人,创下2008年金融危机爆发以来的最大值。其中美国银行业的裁员人数约占50%。

在业内人士看来,欧美银行业出现如此大的裁员力度,主要受多方面因素影响,一是大型银行兼并导致大规模裁员潮起,比如瑞银兼并遭遇破产风险的瑞信,导致瑞银今年的裁员人数达到约1.3万;二是数字化技术发展令欧美银行业纷纷减少线下网点的人员配置,比如网点众多的富国银行今年裁员人数达到1.2万;三是IPO市场不景气,叠加高利率令企业发债融资热情明显降温,令华尔街投行业务收入明显缩水,导致投行部门成为裁员“重灾区”。有数据显示,花旗、摩根士丹利、美国银行、高盛、摩根大通等华尔街投行的裁员人数总计达到3万。

一位华尔街对冲基金经理此前接受本报记者采访时透露,欧美银行业大幅减员,还有一个不容忽视的因素,就是银行管理层需迎合股东对运营利润与股价的要求。通常情况下,一旦西方国家经济进入衰退期,欧美银行业就会采取大规模裁员以大幅减少运营成本,进而挤出利润以满足股东方的要求。

在他看来,尽管今年美国经济韧性明显高于市场预期,但这不影响华尔街大型银行继续裁员的步伐。

10月,富国银行首席财务官 Mike Santomassimo表示,银行还有更多裁员的空间,目前员工主动离职率较低,意味着公司2024年可能需要支付更多裁员补偿。

不久前,摩根士丹利首席执行官James Gorman也表示,目前员工主动离职率较低,这是管理层需要解决的问题。

“明年,欧美银行业或将迎来真正的考验,因为欧美央行高利率政策将令欧美经济活动明显趋缓,叠加国际地缘政治风险升级,或令欧美银行业收入面临缩水风险。”这位华尔街对冲基金经理指出。

美国金融服务商Janney Montgomery Scott分析师表示,美联储高利率政策或令明年美国消费者贷款与公司贷款违约案例明显增加,华尔街银行又将进一步做好继续削减开支以提升坏账拨备的准备,导致他们在明年不得不继续加大裁员力度。

欧美银行业大裁员的三大推手

在业内人士看来,今年欧美银行业的裁员方向,主要集中在三大方面:

一是在瑞信陷入破产风波后,瑞士政府迅速采取行动主导瑞银兼并收购瑞信,引发了大规模裁员潮。

毕竟,瑞银与瑞信的业务重合度相当高,都是聚焦财富管理业务。在瑞银兼并瑞信后,前者不可避免地采取大规模裁员力度以解决业务高度同质化问题。

11月,瑞银发布报告称,2023年裁员人数为1.3万。

记者获悉,金融市场普遍预期瑞银持续整合瑞信业务,未来其裁员力度将进一步加大。目前瑞银仍有11.6万员工,未来这个数字将随着瑞银与瑞信的业务整合,或将进一步削减。

二是数字化技术发展叠加美国经济衰退风险极大,令不少网点众多的银行纷纷用新技术替代传统的人工服务,实现更高的降本增效效果。

锐联景淳创始人许仲翔向记者透露,今年以来,大模型技术正广泛应用在美国银行业的智能客服等场景,令美国民众在线上能获取不亚于线下人工的金融服务体验,这导致美国银行业更有底气进一步削减网点员工以促进降本增效。

三是投行业务成为欧美银行大幅度裁员的重灾区。在IPO市场不景气,叠加美联储高利率政策令美国企业发债融资热情骤降的双重打击下,华尔街投行的投行业务收入普遍缩水,导致这些投行不得不大幅减少投行部门员工人数。

一位华尔街投行人士向记者表示,今年欧美银行业大幅减员的另一个原因,是欧美银行业员工跳槽频率明显低于以往。这背后的原因相当复杂,一是疫情期间很多华尔街银行员工纷纷青睐居家办公,且至今他们仍延续居家办公的习惯,导致他们不愿主动辞职,继续享受相对舒服的工作环境;二是不少银行员工也预期今年欧美经济增速趋缓导致新岗位收入预期不降,不如继续留在原来工作岗位;三是部分投行尚未发完丰厚的业绩奖励资金,令部分员工继续“等待”。但这导致欧美银行业不得不采取直接裁员等方式大幅度削减员工数量,导致今年裁员人数创下2008年次贷危机以来的最大值。

但是,也有华尔街银行选择逆势增员或不减员。

数据显示,在摩根大通、花旗、美国银行、摩根士丹利、富国银行和高盛六大华尔街大型银行里,摩根大通今年以来的员工人数增长5.1%,花旗银行保持不变,其余四大行分别减少1.9%、2.1%、4.7%和5.4%。

前述华尔街对冲基金经理认为,这可能与他们对今年美国经济走势的预判有着一定关系,年初,多数华尔街银行看跌美国经济,但也有部分华尔街金融机构认为美国经济增长韧性较强,选择继续扩员押注业务继续增长。如今,尽管后者押对了“方向”,但他们仍可能在明年加入“减员”阵营。

金融服务猎头公司Silvermine Partners分析师Lee Thacker认为,随着欧美经济增速趋缓与高利率引发贷款违约风险加大,欧美银行业在未来缺乏稳定性和增长动能,预计进一步裁员将成为趋势。

股东利益的“挤出效应”

值得注意的是,尽管美联储大幅加息令华尔街大型银行信贷利差收入明显增加,但这仍无法改变后者持续减员的趋势。

Janney Montgomery Scott研究主管Chris Marinac表示,这背后,是明年美国经济发展状况相当不确定,迫使华尔街银行仍将尽可能地削减成本。此外,考虑到美国经济衰退风险与高利率状况令企业与消费者贷款违约率上升,美国大型银行还可能计划在明年进一步削减贷款,这也会进一步压缩信贷净利息收入,从而迫使他们只能通过继续减员以“创造”可观的利润。

摩根士丹利策略师Michael Wilson直言,美联储高利率的滞后效应可能需要更长时间才能显现出来,但它不会“缺席”。未来,高利率所带来的美国民众企业贷款违约风险,或令华尔街银行增加坏账拨备,在经济大环境导致业务收入减少的情况下,华尔街银行只能通过削减运营成本与人力成本,挤出更多资本用于坏账拨备。

“近年以来,华尔街银行管理层日益重视董事会与重要股东的利益诉求。这意味着当经济衰退周期来临,银行管理层眼看业务收入不可避免地缩水,只能通过内部继续大幅度减员以创造可观的利润用于回购股票与支撑股价,满足股东方与董事会的利益诉求。”前述华尔街对冲基金经理告诉记者。

记者获悉,今年华尔街大型投行纷纷持续裁员,某种程度也是在“还债”。在2022年美联储大幅激进加息前,美国并购交易与IPO市场格外活跃,吸引华尔街各大投行大规模招人,但是,受今年美联储基准利率大幅上涨、国际形势骤变、资本市场投资偏好明显下降等因素的影响,企业IPO与并购活动持续降温,令这些华尔街大型金融机构对投行/交易业务营收持续大幅增长的预期彻底落空,转而大幅度裁员降本。

路孚特公司发布的最新数据显示,今年前9个月,全球投行业务收入减少约16%,至437亿美元。

“若美股IPO市场迟迟没有复苏迹象,加之美国企业因高利率而不愿发债募资,未来华尔街金融机构的投行部门裁员力度还将进一步增加,继续成为欧美银行业裁员的重灾区。”前述华尔街投行人士直言。