管濤:歐央行爲什麼依然“嘴硬”

歐元區中長期滯脹風險較高,勞動力市場緊俏程度緩解不如美國,但需求不足的問題依然存在。

由於去年12月份美聯儲議息會議“鴿派”超預期,即便歐央行行長拉加德在稍後召開的議息會議發佈會上堅稱“歐央行根本沒有討論降息問題”,市場對歐央行的緊縮立場越發懷疑。彭博數據顯示,截至去年12月27日,隔夜利率互換(OIS)定價2024年3月歐央行首次降息概率接近六成,雖然低於同月美聯儲超九成多降息概率,但至2024年12月全年累計降息6~7次,與美聯儲降息路徑不遑多讓。這再次表明,世上沒有哪家央行能夠完全獨立於美聯儲。但歐央行如此堅決的緊縮態度令人深思,本文擬談談這背後的邏輯。

歐央行貨幣政策是單一目標制

與美聯儲的雙重目標不同,歐央行貨幣政策的主要目標是維護價格穩定。這與歐元繼承德國馬克、歐央行功能主要延續了德國央行的歷史原因有關,就連歐央行辦公地址也在德國法蘭克福。由於高通脹問題在德國引發了多次經濟和社會危機,德國央行對物價極其敏感,與北歐國家央行們一起常年扮演歐央行內部的“鷹派”角色。

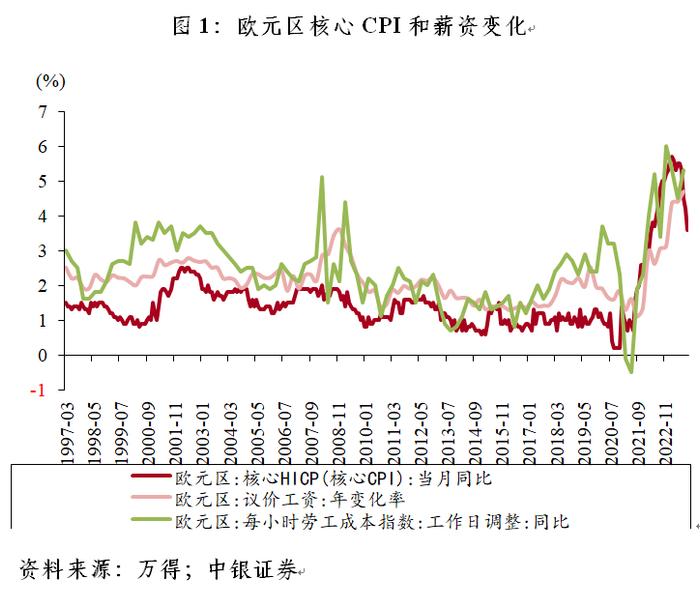

2022年1月,歐元區CPI和核心CPI在供應鏈斷裂和強刺激等因素帶動下出現上漲勢頭,分別錄得5.1%和2.3%,高於2%的通脹目標。隨後爆發的俄烏衝突導致國際能源價格飆升,歐元區物價明顯感受到輸入型通脹壓力,CPI和核心CPI最高漲至10.6%和5.7%。接着便是所有央行的“噩夢”,能源價格衝擊引發第二輪效應,出現了“薪資—物價”螺旋上升的跡象。2023年三季度,歐元區工作日調整後的勞動成本指數和議價工資年變化率分別增長5.3%和4.7%,處於三十年來的高位(見圖1)。因而,儘管能源價格衝擊已經過去,但通脹螺旋強化的黏性仍有待觀察。

歐元區經濟增長乏力。2022年四季度至2023年三季度,歐元區實際GDP環比折年率分別爲-0.4%、0.4%、0.5%和-0.5%,基本上沒有增長。2023年三季度,歐元區實際GDP同比增速也自2021年一季度以來首次掉入負區間(-0.3%),連續六個季度下滑,較同期美國實際GDP增速連續三個季度反彈“相形見絀”。二十個歐元區成員國中有八個國家陷入負增長,包括德國和荷蘭這樣的核心成員國。這是市場押注歐央行2024年連續且大幅降息的重要原因。2023年12月14日,拉加德在議息會議發佈會上承認,“歐元區經濟增長的風險仍傾向於下行,風險包括地緣政治、全球經濟疲軟”。由於需求不足,2023年11月歐元區核心CPI同比增長3.6%,較上月下降0.6個百分點,已經低於同期美國的4.0%。

但是,歐元區呈現典型的滯脹經濟,可能會束縛歐央行貨幣政策轉向穩增長。2023年三季度,二十個歐元區成員國中有十個國家的核心CPI同比高於均值4.6%,同樣也有十個國家的實際GDP同比增速低於均值0.3%,兩者呈現一定程度的負相關,即經濟增速越低、通脹反而越高(見圖2)。這與歐元區內需疲軟不無關係。與美國消費驅動不同,最終消費支出佔歐元區經濟的比重在2022年降至74%,較2009年歐債危機爆發元年低了4.5個百分點。2009年一季度至2019年四季度,歐元區消費拉動實際GDP季均0.2個百分點,低於同期美國的1.45個百分點;2020年一季度至2023年三季度,歐元區消費拉動力依然是0.2個百分點,而同期美國則上升至2個百分點,兩者差距進一步拉大(見圖表3)。

歐元區勞動力短缺問題可能比美國還嚴重。受新冠疫情影響,歐元區與美國出現了類似的就業“大停擺”,即老年人提前退休、遠程辦公流行、政策補貼力度較大和結構性就業摩擦等因素導致歐元區職位空缺率明顯上升。據歐洲統計局數據,2023年三季度,歐元區職位空缺率爲2.9%,較2019年底上升了0.7個百分點,相當於多了32%的就業需求沒有獲得滿足(見圖4)。這造成了歐元區的貝弗裏奇曲線向外漂移,即相同的失業率對應着更高的職位空缺率,意味着歐元區勞動力市場匹配效率有所下降。2023年10月,歐元區失業率爲6.5%,依然是有數據以來的最低水平,較2019年底低了1個百分點。這還是在歐元區經濟低迷、投資信心偏弱的情況下,由此可見歐元區勞動力市場的緊俏程度。企業擔憂裁員後招聘熟練員工更加困難,寧可花錢養着等經濟復甦。2023年12月,歐元區綜合PMI指數環比下降0.6個百分點至47%,連續七個月處於不景氣區間;Sentix投資者信心指數爲-16.8%,自2022年3月起連續22個月處於收縮區間。

歐元區經濟長期滯脹風險較高。2023年11月,國際貨幣基金組織(IMF)在其博客上指出,由於人口結構惡化和工時下降的長期趨勢已經逐漸成型,歐元區勞動力短缺和薪資壓力可能難以快速改善,尤其是任何延遲退休年齡的建議都會遭到社會反對。2020~2023年,歐洲地區工時增速就下滑至與美國相近的水平,使得2016~2019年的領先優勢基本喪失;美歐勞動力供給差距將在2024~2028年進一步惡化,歐洲地區工時將不可避免進入負增長,而美國則將有所反彈。

更令歐元區頭疼的是,歐元區的全要素生產率增長可能陷入“前有攔路虎、後有追兵”的窘境。2016年的歐央行研究顯示,歐元區在研發投入、科技創新等方面全方位落後於美國,差距在2010年以後進一步拉大,這可能是造成歐元區人均GDP陷入停滯而美國依然持續上升的重要原因之一。當前歐元區不僅與美國競爭高科技產業處於落後,還要遭受中國等新興市場的追趕。歐央行對改善歐元區經濟結構性問題無能爲力,這屬於政府的職責,但是可以使用貨幣政策應對潛在的滯脹風險。

高利率下歐元區金融系統和主權債務風險尚屬可控

銀行系統遭遇與美國相似的問題。歐央行在這一輪加息週期累計加了450個基點。存款便利利率從2022年初的-0.5%上升至2023年底的4%。同期,10年期歐元區公債收益率上升了238個基點至2.70%,實現了歐元區負收益資產徹底清零。存款“搬家”的情形在歐元區也有出現。2023年5月起,歐元區M2同比陷入負增長,10月下降2.1%;7月起,存款環比折年率首次陷入負增長,10月下降1.7%(見圖5)。基本上,美國銀行業遭遇的問題都會出現在歐元區。但得益於更嚴格遵守和實施巴塞爾協議,歐元區銀行業的資本充足率要高於美國同行。2023年二季度,歐盟銀行業的普通股一級資本充足率(CET1)爲16%,明顯高於同期美國銀行業的12.5%。這點在歐央行2023年11月公佈的《金融穩定報告》中也得到了認可。不過,歐元區銀行業面臨的重大風險之一是前文所述的滯脹經濟。如果經濟停滯不前和利率高企,歐元區金融體系需要改變過去十多年低利率環境下的經營習慣,尤其是非銀行金融機構不再享有低息資金,繼續高槓杆運行的風險明顯上升。

主權債務“碎片化”是歐元區繞不開的難題。疫情初期,拉加德不經意的一句“我們不是來收窄利差的”引發廣泛爭議,10年期意大利國債收益率迅速攀升,創下單日最大漲幅紀錄。這導致作爲歐元區主權債務風險重要標誌的10年期德意利差迅速走闊,歐債危機“夢魘”捲土重來(見圖6)。事後,歐央行趕忙澄清並推出大規模資產購買計劃,方纔平息了這場風波。

目前,歐元區主權債務風險相對可控。國際清算銀行(BIS)數據顯示,截至2023年二季度末,意大利政府部門槓桿率從2021年一季度末的高點回落了16個百分點至142.3%,回落幅度要大於同期歐元區整體的9.2個百分點。2023年10月以來,國際三大評級公司標普、惠譽和穆迪相繼上調了希臘的評級,使其重新回到投資級評級。

此外,即便2023年以來歐元區經濟增長疲軟,但10年期德意利差沒有明顯走闊,12月日均170個基點,較2022年同期低了33個基點。不過,歐元區的癥結依然存在,財政尚未形成一體化。一邊是近期德國總理朔爾茨表示,政府將控制支出,以填補2024年約170億歐元的財政缺口;另一邊是不久之前的意大利梅洛尼政府將2024年目標赤字率從3.7%提高到了4.3%。

歐央行“搭便車”依靠美聯儲降息來緩解壓力。2022年2月爆發的俄烏衝突“重創”了歐元區前景。國際收支數據顯示,該年的3月份和6月份歐元區有價證券及投資項下分別淨流出1401億和1009億歐元。能源價格衝擊和匯率快速貶值迫使歐央行於2022年7月份開啓加息進程,首次便是50個基點,一舉擺脫實施八年之久的負利率時代。即便如此,當年8~11月歐元區依然出現了連續四個月的短期資本外流,月均流出698億歐元,9月份更是創紀錄流出了1665億歐元(見圖7)。雖然在12月份美聯儲加息放緩預期作用下,歐元區獲得了喘息的機會,但2022年全年歐元對美元匯率跌了5.8%,一度跌破平價(低至1歐元對0.96美元)。2023年以來,歐央行整體上跟着美聯儲“亦步亦趨”延續加息和暫停的節奏,歐元區短期資本也重歸有進有出、雙向震盪的局面。11月份,美聯儲“鴿派”動作不斷,美國金融條件迅速轉松,這也讓歐元區明顯受益。2023年,德國DAX指數上漲20%,其中11月和12月累計上漲8.9%,貢獻了全年漲幅的44%。因而,即便2024年歐央行表現得比美聯儲更偏“鷹派”,市場也會藉助美聯儲的寬鬆預期推動歐元區金融條件進一步鬆弛。

綜上,歐元區中長期滯脹風險較高,勞動力市場緊俏程度緩解不如美國,但需求不足的問題依然存在。由於美聯儲超預期“鴿派”引發全球金融條件轉松,歐央行“嘴硬”並不妨礙市場激進押注其2024年降息次數。或者說,歐央行“故意”比美聯儲維持偏緊的立場,既能穩定匯率和跨境資本流動,“搭便車”享受美聯儲帶來的刺激效應,又能避免在治理通脹上犯錯,可謂“一舉兩得”。去年12月15日,IMF總裁格奧爾基耶娃表示,縱使美聯儲發出了2024年將政策轉向的信號,全球其他央行也不應急於放鬆抗通脹的努力。但是,如果美國經濟“不着陸”和美聯儲寬鬆不及預期,歐央行可能無法繼續“躺平”。

(作者系中銀證券全球首席經濟學家)