2024:小盤股即將爆發?

轉自:BBAE

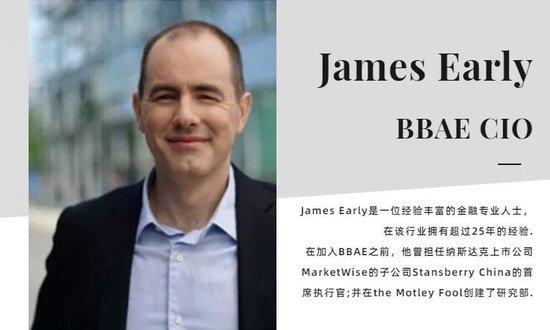

作者:James Early

關於投資,有各種各樣的說法。每種說法可能都有一定的道理,但完全有可能找到當下相互矛盾的說法和經濟學家。

例如,回顧過去,2023 年本應是經濟衰退的一年。彭博社對市場分析師的調查顯示,2023標準普爾 500 指數會下跌。

經濟衰退並沒有發生,今年到目前爲止,標準普爾指數已經上漲了約 18%。

小盤股爲何錯過反彈行情

一直以來,談論 “市場”上漲或 “市場”下跌都有點以偏概全。 這並不是說很多投資者通過指數基金擁有 “市場”,而是說很多投資者並不擁有 “市場”。

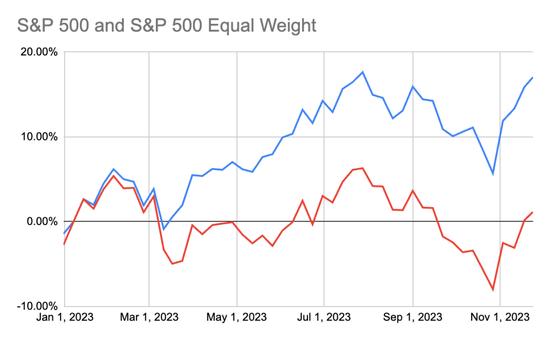

最近有一個反常現象很突出:大型公司和小型公司之間的估值差距。如下圖所示,如果我們對標準普爾 500 指數的股票進行平均加權(而不是對市值最大的股票給予更多權重),那麼下圖中紅色部分的收益率在這一年中幾乎不爲正值:

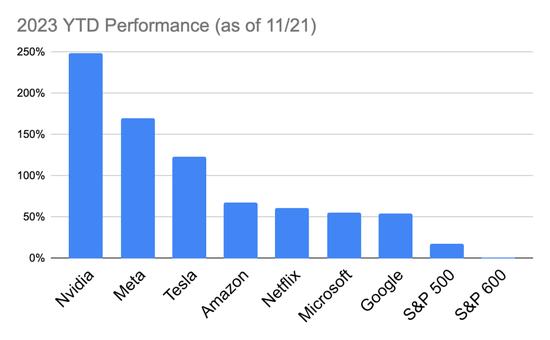

您可能聽說過這樣一個故事:標普 500 指數今年的表現主要歸功於七家大公司的股票。

這是真的,而且對投資於這七個公司的人來說是件好事。(作爲參考,標準普爾 600 指數是一個小型股指數,今年的漲幅僅約爲 0.5%)。

:谷歌財經

首先我們要問的問題,當然是,爲什麼。

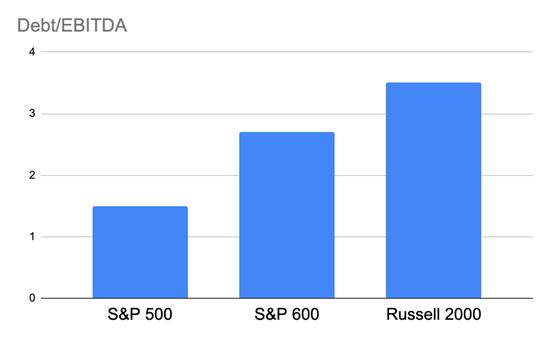

最明顯的答案是,規模較小的公司,至少是那些總部設在美國的公司,往往比規模較大的公司負債更多。(羅素 2000 指數也是一種小型股指數)。

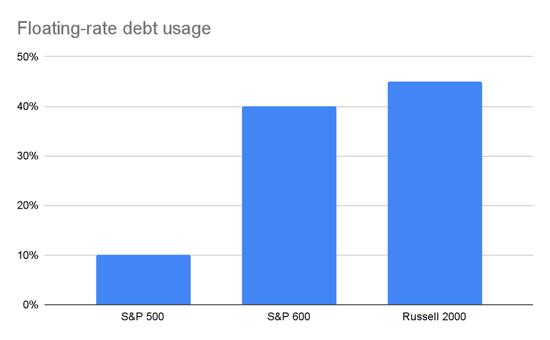

此外,如下圖所示,對於小型企業來說,債務往往是浮動利率,而不是固定利率。

換句話說,小公司比大公司受利率上升的影響更大。規模較大的公司往往擁有較強的資本結構,幾年前利率較低時,它們明智地進行了大量借貸。事實上,在許多情況下,大型企業一直是利率上升的純粹的受益者——因爲它們以超低利率鎖定了固定利率債務,同時它們的現金和短期投資也賺得更多。

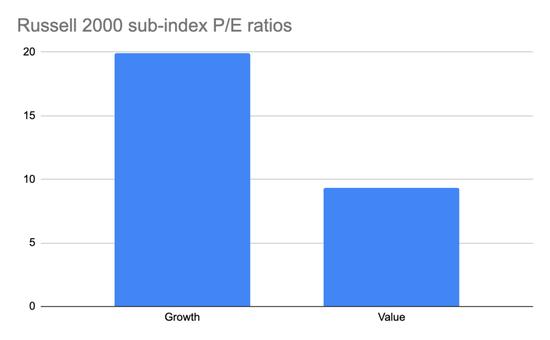

即使在小盤股中也存在差距:這裏指的是價值型股票和成長型股票之間的差距。(很多投資者認爲這些區別造成了錯誤的二分法——從簡單意義上說,投資者 始終在尋求價值被低估的投資——“價值”投資的含義是尋找增長較慢、預期較低的公司,這些公司的交易價格甚至更低;而 “增長”投資往往意味着爲增長較快、前景看好的公司支付更高的價格,這些公司的未來可能 甚至比市場預期的還要光明)。

鑑於超低利率對成長型股票長達 13 年的牛市負有重要責任(在基於未來現金流貼現的股票估值模型中,低利率減少了預期很快到來的現金流與預期在遙遠未來纔會到來的現金流之間的估值差異——以現在的貨幣計算——這種效應爲處在早期階段、盈利能力較差的公司提供了相對好處,因爲它們希望獲得的意外之財遙遙無期),而如今隨着高利率的到來,價值型股票理應捲土重來。

但事實是這種情況並沒有發生,部分原因是人工智能引起的市場興奮。

現在是投資小盤價值股的時候了嗎?

這取決於你對美國經濟的看法,以及其他一些因素。

小盤股在美國經濟中表現出色。 雖然經濟衰退仍有可能發生,但至少從調查來看,經濟軟着陸似乎更有可能。儘管如此,我們的邏輯是,小公司往往在美國國內市場銷售較多,因此美國經濟的健康或改善對它們的益處相對大於對大公司的益處,因爲大公司往往在國外銷售較多(標準普爾 500 指數約 43% 的銷售額來自海外)。

縮小估值差距有兩種方式。 小盤股和大盤股之間的估值差距已經達到了 25 年來的最大水平。假設我們都相信均值迴歸會在某個時候縮小這種差距,那麼我們就應該相應地記住,縮小差距的原因不一定是小盤股估值上升(樂觀的看法),也可能是大盤股估值下降(悲觀的看法)。或者是這兩種趨勢的混合。

這次可能不同。 幾乎從來沒有例外。這些話是所有投資中最危險的。新的、有價值的東西肯定會出現,但也會出現很多不入流的東西,以至於對投資者的淨影響往往是中性的,甚至是負面的。在美國,有 2500 多家汽車公司來來去去。而現現在,可以說只剩下三家了。不過,從長遠來看,科技的發展已經使人類的進步呈拋物線狀,現在有比以往更多的人把錢存入股市(稅收政策也對股票投資者更加有利),因此,估值有可能仍然略高於以往的平均水平,成長型股票也有可能比歷史上更受青睞,畢竟歷史上成長型股票曾是怪異的邊緣投資品。然而,即使這些都是真實的,也可能更接近於漸進的差異,而不是翻天覆地的變化。

利率仍是重中之重

請記住:要扭轉上述債務效應,利率仍需回落,而債務效應可能是目前小盤股的主要障礙。

在本專欄或其他任何專欄中,我都不會給出任何建議,但我一直在尋找任何規模的估值引人注目的公司,我傾向於認爲,根據預期的資本化的均值迴歸進行任何形式的投資都是不成熟的舉動。