中金預計李寧2023年利潤下跌23% ,“國潮”運動品牌下一增長點路在何方?

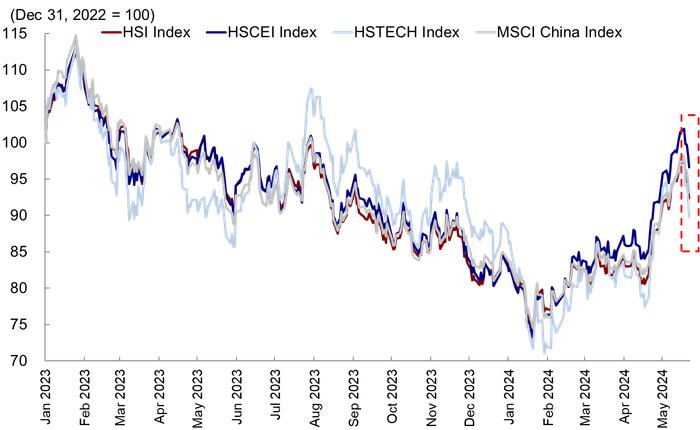

近日,中金髮表研究報告,預測李寧(02331.HK)2023年收入將按年增長5%至271億元,淨利潤則預期按年下跌23%至31億元,或再度引發市場對李寧前景的擔憂。與此同時,安踏體育(02020.HK)在1月4日公佈2023年四季度經營情況,在低基數下其四季度各品牌流水錶現亮眼,安踏品牌零售流水同比增長15%—20%、FILA同比增長25%—30%、其他品牌同比增長55%—60%。從市場情緒上看,儘管安踏最新披露的業績表現亮眼,但二級市場仍未給予熱情反饋。進入2024年以來,截至1月6日,李寧下跌9.9%,其他國產運動品牌股價表現亦不容樂觀,特步國際(01368.HK)、安踏體育、361度(01361.HK)分別下跌14.3%、7.4%、1.4%。

連續下跌的股價或反映出市場對國產運動鞋服行業整體前景的擔憂。當“國潮”降溫、消費者情緒迴歸理性,在“國潮”中享受過高速增長紅利的本土運動品牌,下一增長點又在何方?

李寧2023年淨利潤或同比下滑23%中金公司在研究報告中指出,李寧2023年淨利潤或同比下跌23%。中金認爲,李寧在短期內仍將在運營上面臨一定的壓力。由此,中金公司也對李寧2023年及2024年的每股盈利預測下調了16%和17%,分別至1.2港元和1.43港元。基於行業估值的下滑,中金公司還將李寧的目標價下調了30%,至25.6港元。此前,李寧2023年三季度的營運情況就已低於市場預期,其銷售額、線下渠道、線上業務等方面都出現增長放緩或下降的情況。公告具體顯示,在零售層面,2023年第三季度李寧銷售點(不包括李寧YOUNG)於整個平臺之零售流水按年錄得中單位數增長。在渠道層面,李寧線下渠道(包括零售及批發)錄得高單位數增長,其中零售(直接經營)渠道錄得20%—30%低段增長,批發(特許經銷商)渠道錄得低單位數增長,電商虛擬店鋪業務錄得低單位數下降。截至2023年9月30日,李寧在中國的銷售點數量(不包括李寧YOUNG)共計6294個,較上一季末淨增加127個,本年淨減少1個;李寧YOUNG銷售點數量共計1370個,較上一季末淨增加89個,本年淨增加62個。在披露2023年三季度運營狀況後,李寧還下調了2023年收入指引,將2023年全年收入從15%增速預期下調爲單位數水平。

降價去庫存令“國潮之光”李寧業績失色中金公司分析,李寧去年淨利潤表現不及預期,主要受市場競爭激烈、電商銷售低迷、經銷商加強庫存管理、營銷及戰略渠道投資費用增加,以及利息收入下降等因素影響。資深品牌管理專家、上海良棲品牌管理有限公司創始人程偉雄向證券時報記者表示,李寧去年淨利潤下,主要是多方投入均不及預期所致。“目前李寧多方面投入與回報不成正比,定位高級運動品牌的LI-NING 1990(李寧1990)系列持續開店而收入不達預期;同時消費者逐漸迴歸理性,‘中國李寧’國潮系列銷售也不及預期;李寧大衆系列價格跟隨‘中國李寧’上漲得太快,導致大衆系列也沒達到銷售預期,這幾方面均會影響利潤。”程偉雄還表示,高庫存亦是影響李寧全年利潤的重要因素。“李寧旗下各系列銷售未達預期,導致庫存水平進一步提升,新品少、老品多,因此商品降價處理,折損利潤。”此外,李寧以加盟銷售模式爲主,高庫存或也打擊加盟商配貨積極性,線下實體渠道拓展力度減小,從而導致批發業務總額降低,降低利潤水平。價格上不去、降價去庫存,進一步挫傷李寧的盈利水平。從價格數據上看,2023年以來,以李寧、安踏爲代表的大衆運動品牌在抖音銷售價格同比均處於下滑狀態,影響天貓平臺及線下銷售價格。同時近年來拼多多渠道興起,同類產品價格較天貓更低,安踏及李寧同類產品低10%以上,進一步拉低全渠道的產品銷售價格。李寧管理層在2023年11月2日舉行電話交流會,針對2023年三季度業績發佈後股價大跌、收入增速低於預期、渠道庫存等多個問題進行解答,李寧CEO李麒麟表示已在採取積極的措施來改善渠道庫存與竄貨的問題,承諾在2023年年底前回到健康的庫存水平。研究人士預計,李寧CEO的發言很大程度上消除了部分投資者對公司基本面的顧慮,但市場對李寧的信心可能還需要更長的一段時間來修復。

“國潮”降溫後單品牌策略短板顯現近幾年來,國產運動品牌均不同程度地享受到“國潮”紅利。作爲老牌國貨運動品牌,李寧曾在2018年攜“中國李寧”高端品牌亮相紐約時裝週,引發出圈式關注,也成爲“國潮”的典型代表。得益於“國潮紅利”,李寧在2021年交出自上市以來最好的“成績單”,全年實現營收225.72億元,同比增長56.13%;淨利潤40.11億元,同比增長136.14%。不過在2021年下半年開始,李寧的業績便出現下滑趨勢,自此業績增速持續放緩,2023年上半年,李寧實現營收140.19億元,同比增長13%,但淨利潤同比減少3.11%至21.21億元。多位業內人士向記者分析,與其他幾大本土運動品牌不同的是,在“國潮”趨勢下,李寧作爲運動品牌卻在時尚、潮流趨勢等方面重點發力,在運動產品方面相對投入較少;且李寧又是單一品牌運動服飾企業,只聚焦於“李寧”主品牌。當“國潮熱”情緒退去、消費者回歸理性後,買家對運動品牌的訴求最終迴歸運動功能與產品,同時也更考慮“性價比”,李寧則缺失了這兩部分。橫向對比行業,安踏、特步與361度在多品牌運營和運動市場深耕方面投入更大。安踏走的是“多元化、多品牌”之路,旗下擁有安踏、FILA、迪桑特、可隆等品牌,並在2019年收購AMER集團,囊括旗下始祖鳥、所羅門等高端品牌,通過多品牌覆蓋大衆、中高端以及高端體育用品市場。特步專注跑步細分領域,並通過海外併購方式開啓多品牌策略,當前旗下擁有主品牌特步Xtep(中國)以及索康尼Saucony(美國)、邁樂Merrell(美國)、蓋世威K-Swiss(美國)、帕拉丁Palladium(法國)等國際知名運動品牌。361度作爲成立於福建廈門的企業,其主品牌長期在廈門市場廣受認可,並與亞運會等體育賽事深度綁定,已連續4次贊助亞運會,在運動品類的知名度日益提高。浦銀國際曾在研報中指出,聚焦主品牌,讓李寧更快更好地承接到“國潮紅利”,李寧過去幾年聚焦於高層級市場的渠道拓展,助力李寧長期品牌力的提升。但短期在經濟下行的大環境下,這一策略給利潤率與收入增速帶來壓力,作爲單一品牌運動服飾企業,李寧可能需要更長的時間去拓展新品類。當前,李寧似乎意識到多元化市場的重要性。李寧管理層在前述電話會上表示,高層級市場的佈局已基本完成,2024年將通過拓寬產品價格帶向低層級市場下沉,通過推出差異化的下沉市場產品,李寧有望憑藉較強的品牌力在中短期搶佔低層級市場的份額。

本土運動鞋服品牌的下一增長點在何方李寧去年利潤下降對市場情緒帶來不小刺激,中金髮布預測報告的當日,李寧股價跌超5%。業內人士認爲,一方面是對李寧本身的反應,另一方面也是對國產運動鞋服行業整體前景的擔憂。國產運動服飾板塊在過去一年裏表現均不樂觀,港股運動服裝板塊2023年全年跌超31%,其中全李寧年跌超73%,特步和安踏分別跌59%、33%,四大國產運動品牌中僅有361度實現股價正增長,全年上漲1.9%。當“國潮”已降溫、消費者情緒迴歸理性,從“國潮”中業績曾迅速增長的本土運動品牌下一增長點又在何方?多位業內人士向記者表示,面對當前行業環境,本土運動鞋服公司應夯實大衆運動市場,並在細分品類拓展、渠道升級、產品強化等方面持續發力。據Euromonitor發佈的報告數據,2022年中國專業運動鞋滲透率爲17%,遠低於美國的29%,中國專業運動產品滲透率有望繼續提升。程偉雄認爲,從當前國內運動品牌格局來看,本土運動品牌還是以大衆化品牌爲主,中高端品牌仍由國際品牌佔優,國產運動品牌應加固大衆化市場這一基本盤,在此基礎上再加強差異化產品研發能力,真正形成多層級覆蓋的中國運動品牌。中長期來看,運動賽道逐漸步入穩步增長階段,但結構性機會持續湧現,功能性產品、女性產品和兒童運動產品等垂類細分領域均在快速增長,需求多元化帶來結構性機會。海通國際研究表示,當前運動鞋服行業實現雙位數增長的引擎主要爲功能性產品、女性產品和兒童運動產品。其中,功能性產品通過功能性和麪料上的升級,以及專業的定位,更容易實現價格的提升;女性產品是運動服裝品牌銷售額的20%—25%,過去增速一直高於男性運動產品增速,主要的品類驅動以運動內衣和瑜伽服爲主。細分賽道需求崛起更加考驗各公司的多品牌、多運營能力。申萬宏源證券指出,過去幾年在“國潮紅利”下,份額切換主要從國際品牌向國產品牌轉移。行業紅利逐漸退潮後,本土國產品牌更加比拼底層管理能力,需求多元化之下,多品牌、多品類擴張能力強的公司更易把握機會。

責編:張騫爻校對:王朝全這些,用戶都在看復星系,繼續賣賣賣!

責任編輯:石秀珍 SF183