新年IPO首批现场检查名单落地:郑煤机分拆恒达智控科创板上市临考

何时断奶

作者:郑敏芳

编辑:松壑

2024年,A股IPO的首批现场检查名单新鲜出炉。

1月4日,中国证券业协会官网显示,科创板IPO项目郑州恒达智控科技股份有限公司(下称“恒达智控”)、上交所主板IPO项目北京城建设计发展集团股份有限公司均被抽中现场检查。

其中,恒达智控正是科创板2023年9月所受理的为数不多的IPO项目——2023年9月,上交所科创板仅受理了2单IPO项目。

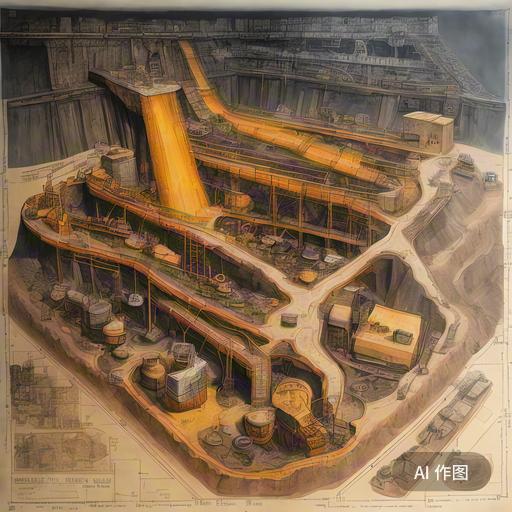

作为郑煤机(601717.SH)的子公司,恒达智控主营煤炭智能化开采控制系统的相关产品。

恒达智控报告期内业绩已足具规模。2020年至2022年收入分别为14.54亿元、18.50亿元和24.28亿元,同期归母净利润分别为4.20亿元、5.23亿元和7.33亿元。

但恒达智控与郑煤机之间频频发生的关联交易也在给其IPO带来挑战。例如2022年来自郑煤机及其关联方的收入就达到8.16亿元,占比达到33.60%。

此番IPO,恒达智控拟发行不超过0.64亿股、募集25亿元,投向“煤矿智能化产品智能制造示范基地”、“煤矿智能产品研发实验中心”、“智能供液系统研发及产业化”等项目的建设以及补充流动资金。

恒达智控能否顺利扛过现场检查,市场正在拭目以待。

01

市场独立性待解

近年来,煤炭的智能化开采正在成为该行业的重要主题之一。

2020年2月,国家发展改革委等多部门联合印发的《关于加快煤矿智能化发展的指导意见》明确了煤矿智能化的发展目标,计划在2025年大型煤矿和灾害严重煤矿基本实现智能化,开拓设计、地质保障等系统的智能化决策和自动化协同运行,井下重点岗位机器人作业,露天煤矿实现智能连续作业和无人化运输等。

如此背景下,2023年4月作为煤炭开采运营企业天地科技(600582.SH)的子公司,天玛智控(688570.SH)登陆了科创板,成为了资本市场中为数不多主攻煤矿无人化智能开采控制产品的企业。

如今,又有从事煤炭智能化开采业务的企业正在叩响科创板的大门。

2023年9月向科创板递交IPO申请的恒达智控,正是为煤炭企业提供电液控制系统、集成管控、液压控制与供液等智能综采系统。

其中,作为综采工作面装备智能化基础,电液控制系统系恒达智控主要收入来源,2022年创收10.44亿元,占比达到43.27%。

招股书显示,2022年恒达智控的电液控制、智能集成管控系统在国内的市占率分别达到38%和40%,均位列国内市场的第一名。

亮眼的数据背后,恒达智控的“成长”或许离不开母公司郑煤机的帮助。

作为恒达智控的控股股东,郑煤机及其一致行动人郑州峰恒企业管理合伙企业(有限合伙)一共持有其86.23%的股份。

2020年至2023年一季度,郑煤机及其关联方分别为恒达智控贡献了4.75亿元、5.96亿元、8.16亿元和1.67亿元的收入,占比分别为32.69%、32.23%、33.60%和27.46%,长期位居第一大客户之位。

这意味着,郑煤机与恒达智控之间的交易也构成了关联交易。

报告期内,恒达智控3成左右的收入源自母公司郑煤机,正在给其开拓市场的独立性构成潜在的挑战。

对此,恒达智控亦承认,若郑煤机出现风险事件,或也将对其业绩带来负面影响。

“若公司未能及时拓展第三方客户,一旦郑煤机等关联方客户的经营情况因宏观经济、产业政策调整、行业景气度下滑或市场竞争等原因发生重大不利变化,将对公司的经营和业绩造成不利影响。”恒达智控表示。

不仅如此,恒达智控报告期内前五大客户之一的河南能源集团有限公司(下称“河南能源”)也与郑煤机关系匪浅。

天眼查显示,作为郑煤机第三大股东,河南国有资本运营集团有限公司的控股股东正是河南省国资委;后者同时持有河南能源100%的股权。

2020年、2021年和2023年一季度,河南能源为恒达智控贡献的收入分别为1.22亿元、0.64亿元和0.81亿元,占比分别为8.37%、3.47%和13.37%。

这都让恒达智控独立面向市场的能力备受考验。

事实上,郑煤机的参股公司、目前正处于注册阶段的深交所主板IPO项目郑州速达工业机械服务股份有限公司(下称“速达股份”)冲刺上市时也存在依赖郑煤机展业的情况。

2020年6月,速达股份首次向深交所递交创业板IPO申请。报告期内的2017年至2020年上半年,速达股份从郑煤机处获得的收入分别为1.03亿元、0.90亿元、1.16亿元和0.84亿元,占比分别为22.84%、14.32%、18.81%和28.47%。

深交所在速达股份的IPO上市委审议会议上直接提出其业务对郑煤机存在依赖关系,独立展业的能力存疑,并就此否决了速达股份的上市申请。

“发行人是否具有直接面向市场独立持续经营的能力。发行人与郑煤机之间存在关联销售和关联采购,部分业务存在依赖郑煤机的情形。”深交所指出,“发行人未充分说明排除郑煤机影响后,发行人是否仍具有面向市场独立获取订单的能力。”

不仅如此,2023年2月速达股份启动二度IPO之际,问询过程中其与郑煤机的关联交易仍然受到了监管层的关注。

值得一提的是,速达股份二度IPO时也曾遭遇监管层的现场检查。

作为同样被中证协随机抽中的项目,恒达智控能否通过IPO现场检查,市场正在持续关注。

02

背靠大树好乘凉?

从收入的角度来看,恒达智控对收入早已破百亿规模的郑煤机来说贡献有限。

2022年,郑煤机的收入达到320.43亿元。以目前郑煤机对恒达智控85.02%的直接持股比例计算,同期恒达智控的收入占母公司的比例仅为6.44%。

但若从归母净利润的角度来看,恒达智控对郑煤机的贡献度并不低。2022年,恒达智控的归母净利润已达到7.33亿元,占郑煤机同期的比例达到24.55%。

事实上,恒达智控的净利率放在同业间也是亮眼的存在,2022年其净利率高达30.19%,高出同期可比公司天玛智控、中控技术(688777.SH)、伟创电气(688698.SH)、恒立液压(601100.SH)均值11.13个百分点。

但从毛利率的角度来看,恒达智控的产品与同行并未有较大的差距,2022年其毛利率为44.04%,高出前述4家可比公司4.01个百分点。

或许是背靠大树好乘凉。

与同业相比,恒达智控的销售费用率、管理费用率都相对较低。

2022年,恒达智控的销售费用率仅为4.10%,低于同业2.13个百分点;同期管理费用率仅为2.03%,低于同业3.55个百分点。

不过恒达智控的研发费用率也显著低于同行,2022年仅为研发费用4.09%,低于同业5.58个百分点。

对于研发费用率较低的原因,恒大智控解释称其研发效率较高。

“报告期内,公司研发费用低于行业平均水平,主要系公司坚持研发服务销售的原则,公司根据市场需求,有针对性的、聚焦投入研发资源,研发效率较高。”恒大智控指出。

但恒达智控此番IPO引发市场的另一争议,在于其报告期内进行了大手笔的分红。

2020年至2022年,恒达智控的分红金额分别达到3.50亿元、3亿元和7.50亿元,占归母净利润的比例分别为83.43%、57.34%、102.33%。

2022年9月之前,恒达智控一直是郑煤机的全资子公司,因此报告期内的分红也主要流向了当时的独资股东郑煤机。

与之对应的是,恒达智控2020年末、2021年末的现金储备有限,同期现金及现金等价物余额分别为98.34万元、21.32万元。

此番IPO,恒达智控还计划将2.50亿元的募资用于补充流动资金。

恒达智控认为此举有利于增强其偿债能力,降低财务风险。

“流动资金的增加将有利于公司现有项目顺利推进,并使得新的募集资金投资项目具有充足的流动资金,在增强公司的偿债能力的同时,降低了公司的财务风险和经营风险。”恒达智控表示。

“左手分红、右手募资”的行为之下,恒达智控的IPO募资必要性仍待核验。