兴业证券:3月份A股市场有哪些变化值得关注?

前言:2月以来市场呈现明显的跌深反弹特征。那么3月份,市场有哪些变化值得关注?结构、风格是否会出现变化?

一、近期市场超跌反弹特征显著

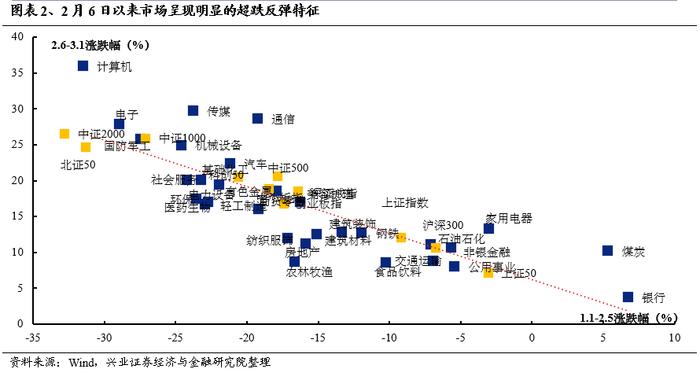

我们在2月月报中判断,市场有望进入超跌反弹窗口,2月TMT再启航。并且,在《高胜率投资:大波动后的共识》中,我们进一步系统性回顾了2015年与2018年两轮大波动之后的行情演绎特征,大跌之后市场均经历了跌深反弹的β行情,特征为小市值、高弹性、成长风格领涨。

当前市场也正在经历类似的修复阶段。结构上,同样呈现明显的超跌反弹特征:前期调整显著的TMT、高端制造、小盘股等方向涨幅领先。

二、三月市场的几个变化

行至当下,到了3月份我们更需要关注的是以下两个问题:1、本轮修复的时间和空间如何?2、结构、风格是否会出现变化?若有,关注哪些触发因素?

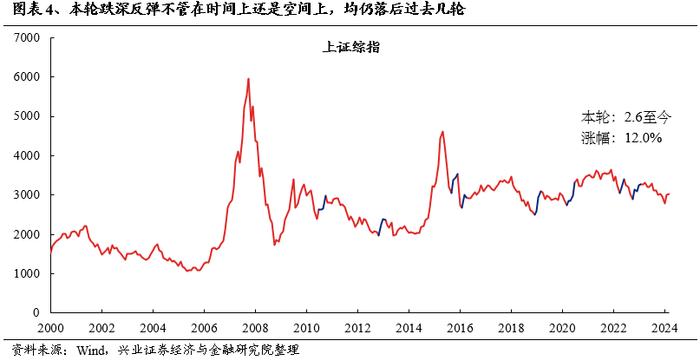

2.1、短期内市场仍处于修复窗口

首先,参考历史经验,本轮修复仍有空间。2010年以来,A股市场共出现过8次典型的跌深反弹行情,持续时间在2-4月不等,平均涨幅为23.54%。作为对比,本轮反弹从2月6日开始持续至今,在时间上尚不足1个月,仍明显短于过去几轮。与此同时,本轮至今12%的涨幅,也仍低于过去任何一轮。

其次,近期从资金端,我们也看到了一些积极信号,显示市场情绪逐步恢复。1)外资加速回流,1月下旬以来已累计流入724亿元,其中本周235.5亿元。2)两融资金也显著回流,节后已流入超600亿元。3)私募仓位仍处于历史较低水平,后续有望随着市场回暖而逐步提升。

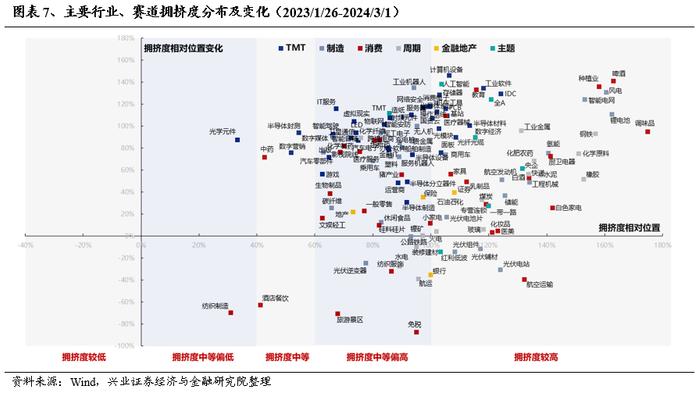

2.2、后续市场或逐步从普涨走向分化

一方面,经历2月的上涨,当前多数行业拥挤度已经不低。拥挤度是我们独家构建,用于衡量各行业、赛道交易情绪的重要指标,其在短期择时方面有较强的指示效果。而当前我们观察到,在经历2月以来的跌深反弹后,多数的行业、赛道拥挤度已回升至历史中等偏高水平,市场贝塔性的修复动力或减弱。

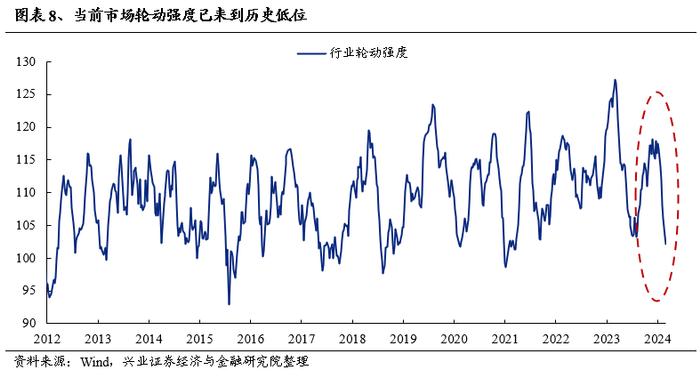

与此同时,从行业轮动强度来看,近期再次来到低位,后续分化、分歧或加大。根据我们通过一级行业近五日涨跌幅排名变动绝对值加总独家构建的,用于量化市场的轮动速度的行业轮动强度指标。随着2月以来市场跌深反弹,当前这一指标已回落至历史较低水平,指向市场的共识已到了一个较强的位置。后续分化、分歧或加大。

三、高胜率投资下,高景气、高ROE两条主线也需提升关注度

我们定义的高胜率投资的三条主线(高景气、高ROE、红利)中,年初以来市场更多关注红利,而后续,随着景气的线索逐渐明朗,以及风险偏好修复,高景气、高ROE两条主线也需提升关注度。一方面,年初宏观数据陆续公布,年报以及一季报业绩指引也将发布,将为市场带来更多关于景气的线索。另一方面,两会召开也将给予市场对于后续经济以及政策更清晰的判断与预期。

3.1、高景气资产:关注188景气跟踪框架提示的高景气方向

对于高景气资产,其确定性的主要来源是经济周期或产业周期趋势向上阶段,持续兑现的高增长。当市场有确定性景气方向的时候,进攻就是最好的防守。这类资产与红利多数时间呈现镜像关系,而当红利权重的周期类行业成为市场主要高景气行业时,两类资产走势也会呈现同步性,但此时的红利作为高胜率资产主要交易的就是景气了。

对于如何筛选高景气资产,我们认为【188景气跟踪框架】是最重要的锚。去年我们独家构建了一套基于高频中观数据的【118行业景气跟踪框架】,系统性重构了中观指标的构建方式,实现了从细分行业、到大类风格再到市场整体的景气高频量化跟踪;今年我们将这个框架迭代升级为【188行业景气跟踪框架】,进一步完善了指标体系,并实现了二级行业的全覆盖。基于1000+核心中观指标,高频观察市场景气趋势及变化。

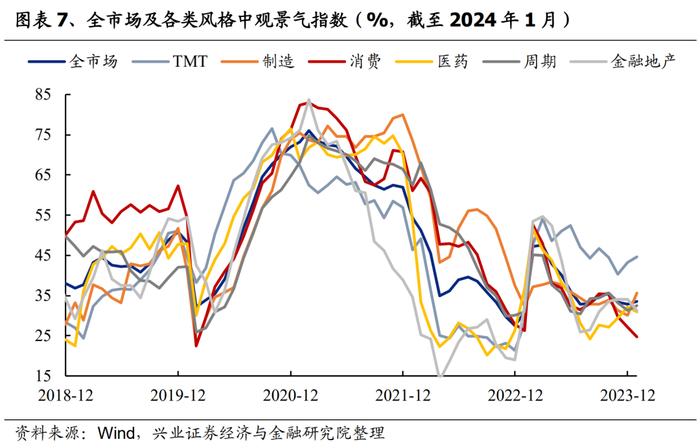

1月全市场中观景气小幅回升,TMT、制造与周期景气边际改善。1月全市场中观景气指数为33.5%,环比小幅回升,与1月PMI的变化方向也保持一致;从大类风格景气指数看,1月TMT、制造与周期景气度小幅回升,消费、医药与金融地产景气出现回落,TMT与制造是当前景气水平相对较高的方向。

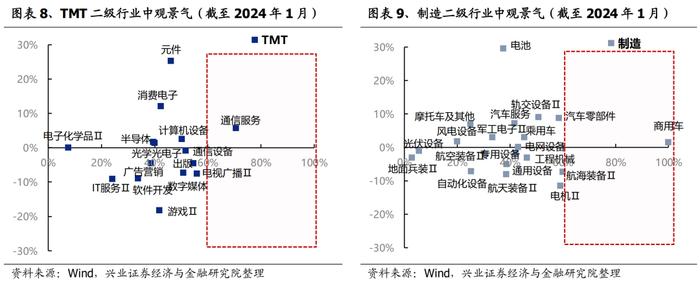

而从具体细分行业的景气水平看,当前全市场高景气方向仍相对稀缺。1月近一年景气分位大于60%的二级行业包括TMT(通信服务)、制造(商用车)、消费(互联网电商、厨卫电器、家电零部件)、周期(航运港口、铁路公路);其中通信服务、商用车、互联网电商、航运港口与铁路公路属于高景气且边际改善的方向。

不过1月存在基数错位叠加部分数据不披露的影响,以上主要是根据已披露数据进行的观察,更完整的景气线索或许要等待3月中观数据或4月财报披露的情况。

3.2、高ROE资产:关注ROE高且稳定、未来需求侧有望改善的方向

对于高ROE资产,股价和基本面主要依赖于需求侧的变化驱动,总需求扩张带来的高盈利回报是确定性的主要来源。从自上而下的角度看,总需求的扩张带动ROE趋势上行、高ROE资产基本面比较优势显著提升,使得核心资产在16-17年及19-20年成为超额收益最显著的高胜率资产。

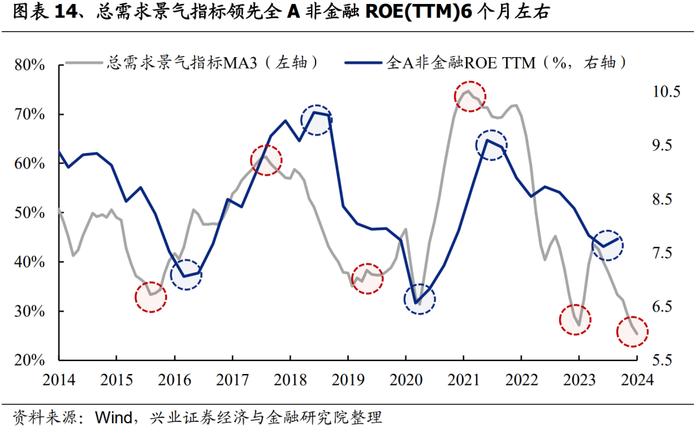

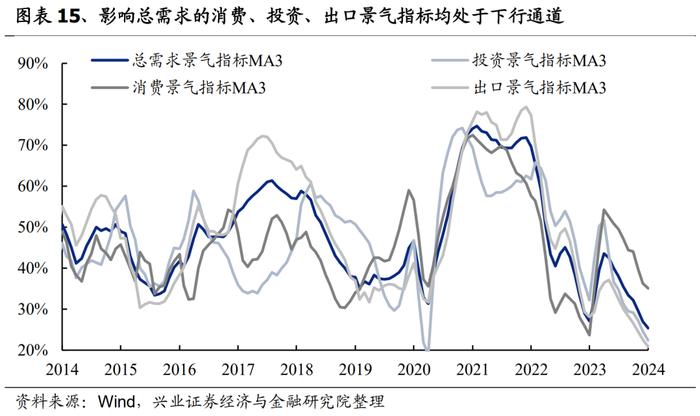

根据我们构建的总需求景气指标,能够领先全A非金融ROE(TTM)6个月左右,显示当前总需求已处于历史低位。基于188景气跟踪框架中消费、投资及出口相关指标,通过计算各自滚动一年分位数并等权合成,分别构建刻画消费、投资及出口景气变化的指标,并将三类指标合成为总需求景气指标。其中,总需求景气指标领先全A非金融ROE(TTM)6个月左右,目前已经处于历史低位,作为判断ROE上行拐点的重要前瞻指标,后续仍需密切跟踪。

考虑到目前总需求的改善仍需观察,ROE上行拐点的信号尚未出现,因此对于高盈利质量资产的筛选,我们主要考察近三年全市场ROE下行期间各行业的ROE稳定性及最近报告期水平,同时结合一致预期净利润及营收增速,寻找未来有望存在结构性需求改善的方向。

具体采用如下标准针对二级行业进行筛选:(1)最新报告期ROETTM近三年分位数大于50%;(2)近三年ROETTM均值大于5%;(3)近三年ROETTM均值-1倍标准差大于0;(4)未来两年预期净利润与营收复合增速均大于10%但不超过30%。

从筛选结果看,高盈利质量资产中当前值得重点关注的方向主要集中在消费医药行业,具体包括白酒、饮料乳品、中药、厨卫电器、家电零部件、照明设备、家居用品、文娱用品、汽车零部件、专业服务、化妆品、电网设备及燃气。

3.3、红利资产:关注兴证策略红利低波增强组合

近期红利资产在反弹中涨幅相对落后,验证了我们2月低波红利择时框架中“有绝对收益,但相对收益弱化” 的判断。但中长期,我们仍然看好红利板块的配置价值及其“新底仓资产”的属性。

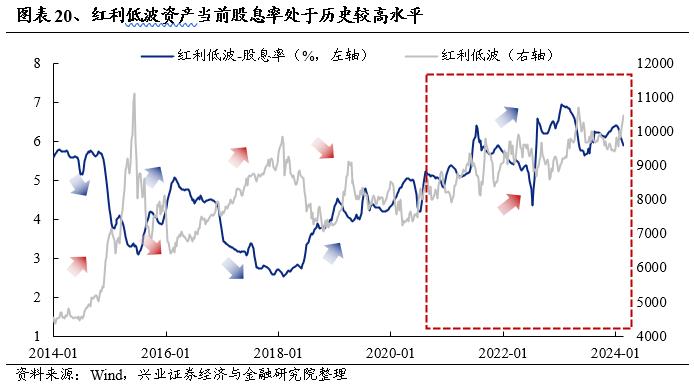

一方面,红利低波板块股息率仍在高位,显示当前即使经历上涨,板块仍具备较高性价比。红利低波资产的股息率指标与红利低波未来一年市场表现呈明显的正相关。截至2024年3月1日,红利低波指数的股息率为5.58%,仍在相对高位,指向红利低波仍具备较高性价比。

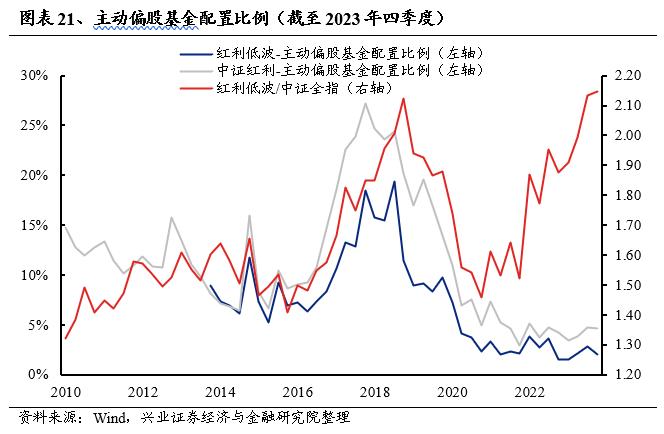

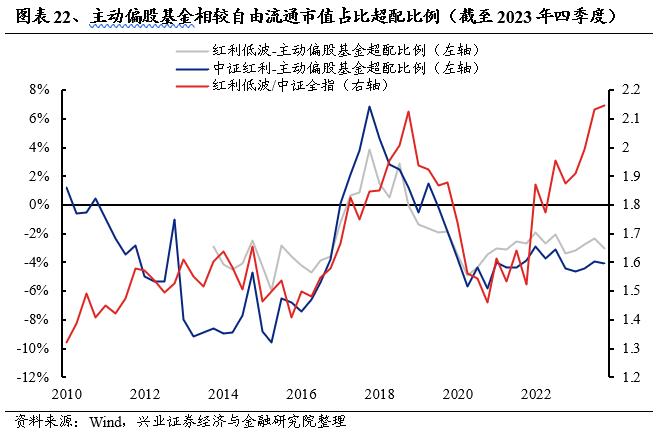

资金面来看,红利板块仍或受到增量及存量的共同驱动。一方面,险资是未来市场重要的增量资金来源之一,盈利稳定、现金流充裕的红利低波板块天然受到注重投资安全边际的险资青睐。2023年新会计准则实施后,增配红利低波板块计入FVOCI会计科目趋势正在进一步加速。另一方面,截至2023Q4,无论从绝对持仓占比还是超配比例看,主动偏股基金仍然低配红利资产,仓位仍有仍有提升空间。

风险提示:关注经济大幅波动,政策不及预期等。

本文转载自微信公众号“XYSTRATEGY”,作者:兴证策略团队;智通财经编辑:徐文强。