美股仓位“一边倒”很危险?牛市或还需坏消息“助燃”!

没有人愿意看空!美股牛市还能走多远?策略师表示,下一个重要的上涨催化剂是.......

花旗集团策略师表示,美国科技股的看涨头寸达到三年来的最高水平,同时其他全球市场的多仓也处于扩张状态,这加大了市场回调的风险。

策略师克里斯·蒙塔古(Chris Montagu)在3月4日的一份报告中写道,美股的仓位“越来越单边化”。纳斯达克100指数期货的多头头寸“极为庞大”,欧洲和日本日经指数的多仓也引发了相当大的获利了结风险。

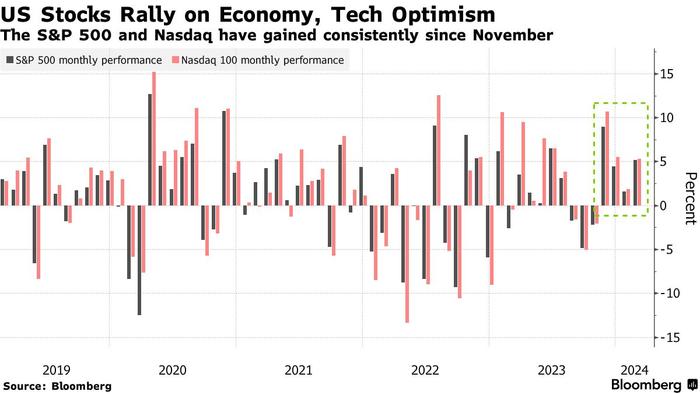

今年以来,美股一直在上涨,围绕人工智能的狂热和对经济增长的乐观情绪推动标普500指数(SPX)创下历史新高。以科技股为主的纳斯达克100指数(NDX)已连续4个月上涨。

标普500指数和纳斯达克100指数自去年10月以来持续上涨

当前,华尔街策略师对于美股出现泡沫的可能性存在分歧。高盛集团策略师大卫·科斯汀((David Kostin)表示,科技股的上涨是由基本面支持的,而摩根大通的马尔科·科拉诺维奇(Marko Kolanovic)则表示,股市上涨的速度表明泡沫正在积累。

花旗银行的蒙塔古今年早些时候也表示,纳斯达克头寸的利润水平不断上升令人担忧。该策略师在周一的报告中进一步指出,欧洲斯托克50指数和德国DAX指数期货最后剩余的空头头寸已于上周平仓。蒙塔古表示,“人们完全没有兴趣采取悲观观点”。

继上周五上涨至创纪录水平后,美股周一有所回落。Clocktower Group首席策略师马尔科·帕皮克(Marko Papic)在周一的客户报告中表示,要让牛市持续下去,美股需要疲软的美国经济数据。

他写道,“用一句话来概括我们的观点,那就是:我们仍然坚定地站在‘坏消息就是好消息’阵营。经济放缓就是医治美股的药方。”

他表示,疲弱的经济数据将证明美联储从去年12月开始发出的“转向”信号是合理的,这将降低长期借贷成本并有助于降低实际利率。

帕皮克表示,如果不降息,借贷成本上升、信贷紧缩以及新冠疫情时期财政刺激措施带来的现金储备减少,最终应该会削弱消费者支出。

不过这应该不会对经济造成重大冲击。他补充道,从历史角度看,家庭债务与收入比率相对较低,而且美联储有很大空间将政策利率从目前的5.25%-5.5%(创22年来的新高)下调。

帕皮克表示,尽管股市可能会出现战术性回调,但鉴于美国经济的弹性,他认为股市面临的更大风险将是债券收益率的回升。

帕皮克写道:“投资者可以投奔能源等增长敏感行业,但由于科技股占标普500指数的30%,如果经济继续像不受重力影响一般,那么股市下跌是不可避免的。

来源:金十数据