脊柱產品集採之後 威高骨科淪爲集團棄兒?

出品:新浪財經上市公司研究院

作者:天利

提起威高股份,投資者應該並不陌生。

這家成立於1988年的企業,在多年潛心發展後,已成爲營收超百億的國產醫療器械巨頭,業務涵蓋了通用醫療器械(包括臨牀護理、麻醉及手術相關產品、醫學檢驗、其他耗材等)、藥品包裝、骨科、介入產品、血液管理五大板塊。

Wind數據顯示,2004年至2022年,威高股份營業總收入始終保持正增長。然而,營收持續增長的神話將於2023年畫上句號。

2024年1月30日,威高股份發佈2023年全年業績預告,公告顯示,預計於報告期內的收入(包含並表公司)較去年同期減少2%至5%,淨利潤則將同比減少25%-30%,創下2013年以來淨利潤最大降幅。

業績表現不佳的原因在於,曾被寄予厚望,併成功於科創板分拆上市的子公司威高骨科核心業務遭遇集採,營收及淨利潤均出現顯著下滑。2024年2月29日,威高骨科發佈公告稱預計2023年收入12.84億元,較上年同期下滑37.61%;預計歸母淨利潤爲1.12億元,較上年同期下滑81.29%。

2021年,威高股份骨科產品收入(即威高骨科貢獻的營收)佔總收入的比例爲16.2%,是公司的第二大業務。而到了2023年上半年,這一數值已下降至11.56%,骨科收入已低於介入產品、藥品包裝業務,位居第四。

就集採的影響而言,自2019年7月國務院辦公廳印發《治理高值醫用耗材改革方案》以來,各省市和地區陸續進行對骨科高值耗材帶量採購的探索工作,脊柱類、創傷類、關節類產品均有所涉及,但對於威高骨科來說,影響相對有限,一方面在於價格降幅相對溫和,另一方面採購量較小。

而於2022年9月實施的全國脊柱類產品集採,卻是實實在在地對威高骨科造成了顯著衝擊。自2005年成立以來,威高骨科通過內生增長和對外併購實現了脊柱、創傷、關節和運動醫學的全面覆蓋,但真正能與跨國器械巨頭掰一掰手腕的業務還是脊柱類產品相關業務。

2021年威高骨科脊柱類產品營收達到10.2億元,毛利率高達89.86%,在國內脊柱領域的市場份額約佔10%,市佔率遙遙領先於其他國產廠商,僅次於強生、美敦力,位居國內第三。

從骨科的三大子板塊市場份額來看,集採前脊柱類產品市場份額超130億元,顯著高於關節、創傷產品,其重要性不言而喻。因此,威高骨科在於科創板上市後,曾一度被譽爲“骨茅”,中國的美敦力。

但是,在醫保控費,切實提高患者可及性的要求下,包括威高骨科在內的一衆身肩國產替代責任的器械廠商很難在國內市場中,長期維持產品的高毛利,集採幾乎是一種或早或晚的必然。而2023年公司業績跳水,也在全國開展脊柱類產品集中採購時便已可預見。

關鍵在於,未來該怎麼走?威高骨科正面臨進退兩難的處境。

在脊柱類集採中,按金額計算,威高骨科成功拿下24.3%的份額。根據集採協議量,首年意向採購量共109萬套,佔全國醫療機構總需求量的90%。由此大致推算,威高骨科的市佔率或有望從之前的約10%提升至約22.87%。

然而,集採雖然成功替代掉了大部分海外巨頭的市場份額,但市場本身的市場空間也顯著壓縮。據西南證券研報測算,集採後脊柱領域市場規模將由132億元下降至59億元,降幅達45%。

對比而言,集採後,威高骨科雖大概率實現市場佔有率的提升,但最終的實際收入或難得到明顯提升。事實上,由於威高骨科在脊柱產品集採報價中選擇了激進的報價策略,降幅高於同行業其他廠商,公司面臨的渠道補差價問題也更爲嚴峻,短期內對業績的擾動更大。

高毛利躺贏時代一去不復返,威高骨科若想實現業績持續增長,可選擇的路徑並不多。一是寄希望於產品降價促進市場滲透率提升,但目前脊柱領域主要產品國產化率均在80%以上,市場競爭充分,增量客羣分攤到每家企業後,能起到的帶動作用微乎其微,儘管人口老齡化的時代背景下有增量預期,但時間跨度長,短期看不到提振效果。

二是像強生、美敦力那樣,去其他醫療器械產業發展不夠充分的欠發達國家開闢市場,維持產品的高毛利。然而,在海外市場開拓方面,威高骨科卻已經落後於其他國產廠商。2022年,公司海外營收僅0.44億元,海外收入佔比爲2%,營收數額及營收佔比均顯著低於愛康醫療、春立醫療、大博醫療等其他廠商。

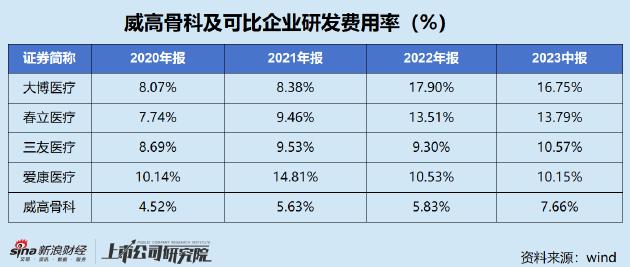

三是加碼研發,推動創新成果轉化,佈局技術壁壘高,賽道尚不擁擠的非集採產品。而這就要求企業維持高水平的研發投入,加快產品迭代擴容。然而,從研發費用率看,威高骨科的投入力度同樣處於行業尾部。

市值方面,自2021年A股上市以來,威高骨科股價便一路下滑,截至發稿股價爲29.44元/股,相較於2021年123.87元/股的高點已下跌近8成。

預期轉弱,股價陰跌,業績下滑,威高骨科的輝煌已成昨日,而集團母公司似乎也將發展的重心放到了其他領域,並持續從威高骨科抽血。

2022年末,威高骨科發佈公告稱,擬以自有資金10.3億元收購新生醫療。新生醫療爲威高骨科間接控股股東威海威高國際醫療投資控股有限公司(以下簡稱“威高國際醫療控股”)間接持股並實際控制的公司,因此該項收購構成關聯交易。

值得關注的是,新生醫療報表賬面淨資產僅1.25億元。按照這一價格收購,則標的公司淨資產增值率高達728.05%。業績方面,2021年、2022年,新生醫療營收分別爲1.77億元、1.72億元;歸母淨利潤分別爲4466.58萬元、4571.35萬元,業績非但沒有體現出高增長,甚至還小幅下滑。

股東承諾,標的公司在業績承諾期內(即2022年度、2023年度、2024年度、2025年度)的承諾利潤數如下圖,合計僅3.06億元。威高骨科在吝惜於研發投入的同時,卻豪擲10億收購大股東並不優質的資產,令人頗爲不解。

同時,據2023年半年報顯示,威高骨科當期關聯交易額達到2997.3萬元,相比去年同期的1357.3萬元增長120.83%。

2023年12月,山東威高血液淨化製品股份有限公司(簡稱:威高血淨)遞表科創板,繼2022年6月港交所IPO無果後再度向資本市場發起衝擊,“威高系”資本棋局又落一子。

還是熟悉的配方,還是熟悉的味道。骨科集採之後,威高股份似乎也走上了微創醫療“賣子”賺錢的路子,而股價跌落神壇的威高骨科,既不能幫助管理層提高身價,短期內也看不到增長的希望,似乎已成爲棄子,逐步成爲集團大股東的提款機。