Mysteel解读:大豆供应偏紧格局虽将改变 但豆粕价格不宜过分看空

我的钢铁网

3月连粕M05冲高回落,豆粕现货价格波动较大,主要受国内大豆供应阶段性变化的影响。月初连粕触底反弹后一路飙升,于3月21日涨至最高3415元/吨,较3月1日上涨305元/吨,在面临大豆到港偏少,油厂断豆停机增加,豆粕供应阶段性紧缺,国内现货价格随盘大幅上调,但月末市场预期大豆到港增加,供应偏紧格局将发生改变,豆粕价格快速回落。此外,近期市场关注的美国农业部公布的大豆种植意向报告和季度库存报告数据表现中性偏空,叠加市场预期大豆到港增加,豆粕供应或将由紧转松,双重利空因素下豆粕价格是否仍有大幅下跌空间?笔者从以下六个方面简要分析:

1、大豆到港预期增加,豆粕供应将由紧转松,但短期大豆到港依然偏少,市场频频发生港口压港或大豆到港延迟事件,无疑短时间内大豆供应仍然偏紧。据Mysteel农产品调研显示,截至2024年03月22日,全国港口大豆库存404.67万吨,环比上周减少11.48万吨。全国油厂大豆库存为306.29万吨,较前一周减少42.95万吨,减幅12.3%。不仅如此,大豆到港增加预期盘面已然有所消化,再无明显利空消息刺激情况下,豆粕价格大幅下跌可能较小。

2、受大豆供应偏紧影响,近期全国油厂断豆停机频频发生,开机率持续下降,豆粕库存延续去库局面。截至2024年03月22日,全国豆粕库存为42.22万吨,较上周减少11.3万吨。油厂豆粕库存压力得到缓解,挺价意愿较强,尤其为中字头工厂基差相对坚挺,且此前出现停售、惜售现象,而短时间内豆粕供应紧张局面难以改变,对豆粕现货价格仍有支撑。

3、美国农业部最新公布的大豆种植意向报告数据基本符合预期,市场表现相对平淡。USDA种植意向调查报告预测2024年美国大豆种植面积为8651万英亩,路透预期为8653万英亩,2024年2月展望预测为8750万英亩,2023年最终大豆种植面积为8360万英亩;报告数据偏中性,在报告发布后CBOT大豆期价几无变化,而此前市场对大豆种植面积增加预期已然消化,报告公布后影响甚微。

4、豆粕性价比较高,饲料企业计划上调豆粕添加比例。在豆粕价格回调后,豆粕单个蛋白性价比提升,目前因豆粕现货供应紧张,部分地区油厂存在压车现象,下游提货困难,而饲料企业库存较低,只能维持原有的添加比例,在豆粕供应增加后计划提高豆粕添加比例,届时豆粕需求量将有所增加。

5、近期猪价上涨,二次育肥猪补栏,豆粕刚需仍存。从养殖端来看,生猪存栏量低,市场供应减少,猪价近期震荡上行,养殖业推涨情绪较浓,养户采购积极性有所提升,当前新入二育存在对豆粕的刚需消费,而养殖利润的回升也对豆粕消费形成有效支撑。

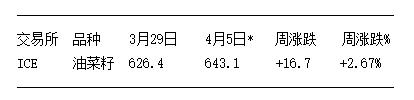

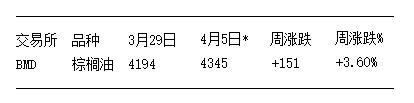

6、伴随气温的升高,水产饲料逐步投产。随着气温的升高,水产养殖的需求量增大,饲料厂家逐步投入水产饲料生产,进入水产饲料销售旺季后,这也将促进豆粕、菜粕等蛋白饲料原料的消费。

总的来讲,国内短期大豆供应仍然紧缺,油厂开机率维持较低水平,豆粕延续去库态势,即使后期大豆到港预期增加,使得近期豆粕价格承压运行,市场已然有所消化,而下游养殖进入二育补栏时期,对豆粕存在刚需消费,且在豆粕高性价比下,饲料企业计划提高豆粕添加比例,叠加水产饲料的陆续投产,也进一步促进豆粕消费,这将豆粕价格形成一定支撑,在多空博弈下,豆粕价格不宜过分看空,或维持区间震荡运行。