外資出現重大轉變 全球資金正加速回流中國

外資出現重大轉變。

據滙豐控股最新的數據顯示,超過90%的新興市場基金開始增持中國股市,同時減少對印度的投資。就市場表現而言,MSCI中國指數自2月以來的漲幅是印度股指的兩倍多,這被市場視爲“賣出印度,買入中國”開始成爲共識。

當前,海外部分大規模中國股票基金正積極加倉中國。其中,太平洋投資管理公司(PIMCO)旗下的一隻量化基金正轉向中概科技股,其買入的理由是“大跌之後估值誘人”;此外,部分海外上市的中國股票ETF今年也獲得資金淨流入。

外資分析人士指出,今年3月是中概股業績披露期,按現有業績披露測算基本符合市場預期,在當前時點,中概互聯網的穩增長、低估值、合理股息等特徵已經顯現,可能是最好的投資時間點。

另外,北京時間4月2日消息,一份法庭文件顯示,美國前總統特朗普已經就其財務欺詐案繳納了1.75億美元的保證金,摺合人民幣約13億元,以避免其資產被扣押。此次繳納保釋金後,特朗普面臨的上交逾4億美元罰金的裁決自動暫停,同時,特朗普將繼續上訴程序。

“買入中國”

種種跡象表明,全球資金正加速回流中國。

據滙豐控股最新的數據顯示,超過90%的新興市場基金開始增持中國股市,同時減少對印度的投資。今年2月至3月期間,全球投資者連續兩個月通過港股通淨買入中國內地股票,上一次出現這種情況是在去年6月和7月。截至4月2日,2024年以來,北向資金淨流入A股達666.05億元人民幣,已超去年全年淨流入金額。

就市場表現而言,在中國政府刺激措施推動之下,MSCI中國指數自2月以來的漲幅是印度股指的兩倍多,印度股市漲勢已經降溫。

這被市場視爲“買入印度,賣出中國”策略的終結與逆轉,“賣出印度,買入中國”開始變得流行。

資產管理公司Candriam的投資組合經理Vivek Dhawan表示,公司管理的25億美元(約合人民幣180億元)規模新興市場基金提高了對中國的投資,部分代價是減少印度股票持倉。

Dhawan稱:“我們重點關注那些與自給自足和本土化相關的領域。比如,我們正增加對半導體供應鏈公司的投資,因爲中國將在這方面增加支出。”

投資者們對於中國經濟的樂觀情緒也得到了最新官方數據的支撐,如中國官方製造業PMI創下一年新高、出口的強勁增長及消費者價格的上漲等。

此外,巨大的估值差距也是吸引投資者的重要原因之一。目前,MSCI中國指數的市盈率倍數僅爲9.1,比MSCI印度指數便宜了近60%。

資產管理公司Lazard新興市場主管James Donald指出,隨着中國資產變得越來越便宜,投資中國的理由增加了。而印度由於估值過高,已經成爲其投資的顧慮之一。

標準人壽投資總監Xin-Yao Ng也將估值的巨大差異作爲局勢轉折的關鍵理由。MSCI中國指數的交易價格是其一年預期收益的9.1倍,與印度相比便宜了60%。

他補充道,只要印度總理莫迪的建設性政策繼續存在,印度就會有良好的結構性故事,但目前的估值過於昂貴。

展望後市,宏利投資多資產解決方案首席投資官Nathan Thooft表示,中國市場在未來12個月內將看到更加優秀的經濟環境和更加積極的投資情緒。

另外,其他新興市場基金的基金經理也認爲,近期中國經濟復甦勢頭強勁,如果出現合適的催化劑,中概股有望大幅反彈。

出手買買買

太平洋投資管理公司(PIMCO)旗下的一隻量化基金正轉向中概科技股,其買入的理由是,“大跌之後估值誘人”。

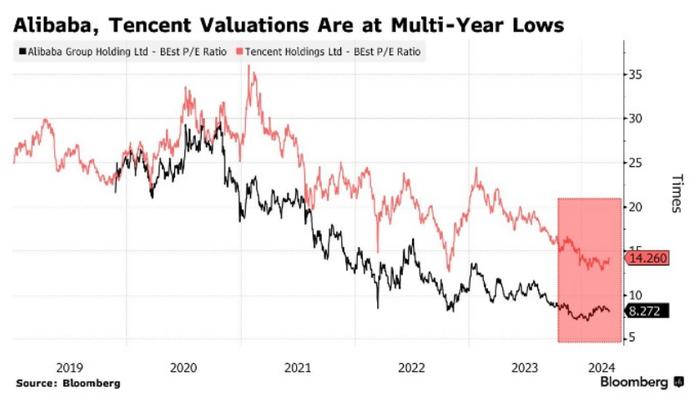

PIMCO旗下量化基金Research Affiliates LLC首席投資官Chris Brightman在接受最新採訪時表示,諸如阿里巴巴、騰訊等中國互聯網公司,估值已跌至歷史低點,股價已經非常吸引人。

據數據顯示,按2023年盈利預期,中概互聯網股的估值在2023年9月對應PE爲15.7倍,2023年12月對應PE爲14.2倍,而2024年3月更是降至13倍附近,處於歷史低位。

目前,納斯達克中國金龍指數的市盈率只有20倍,對比之下,美國納斯達克指數的市盈率達到30.05倍,從估值角度來看,中概股頗具吸引力。

Chris Brightman進一步表示,從價值角度看,中概股目前看起來頗具吸引力,而印度股票,相比之下非常昂貴。

根據媒體彙編的數據,即使在一些知名投資者在此期間減少市場敞口的情況下,持有大量中國股票、管理着16億美元資產的Pimco RAE Emerging Markets基金在過去一年中擊敗了94%的同行。

Chris Brightman表示,該基金之所以能夠獲得可觀的回報,得益於其基於賬面價值、銷售收益比、現金流和股息等因素進行投資的量化模型。目前,該基金持有中國建設銀行(00939)、中國銀行(03988)、中國石油(00857)。

他還表示,中國股市“爲重大地緣政治風險提供了可觀的補償”。

據介紹,太平洋投資管理有限公司由被業界稱作“債券之王”的比爾·格羅斯(Bill Gross)創建。目前PIMCO公司主要業務包括策略投資、國際併購、資產重組、私募融資、資本運作、境外股票發行上市等。截至2023年12月31日,PIMCO公司管理着1.86萬億美元(約合人民幣13.4萬億元)的資產,其中包括1.48萬億美元的第三方客戶資產。

重大轉變背後

此外,部分海外上市的中國股票ETF今年也獲得資金淨流入。截至2024年4月2日,跟蹤中國互聯網的ETF KWEB 年內累計吸引了1.58億美元資金淨流入。

外資分析人士指出,今年3月是中概股業績披露期,按現有業績披露測算基本符合市場預期,在當前時點,中概互聯網的穩增長、低估值、合理股息等特徵已經顯現,可能是最好的投資時間點。

一方面,頭部企業盈利持續增長,如騰訊、阿里、拼多多等;另一方面,原有虧損的企業正快速釋放盈利,如美團、快手等。

與此同時,大多數的中概股逐漸開始加強股東回報,以分紅及回購的方式來更多地回報股東,根據整理已有20家企業實行了回購、分紅,且回報金額逐年提升。

有觀點認爲,中概從成長股變成了“高息股”,由於不少中概企業都已明確了未來幾年的股東回報計劃,可以預計未來幾年其股東回報的力度會進一步加強。

特朗普交了13億元保證金

據中新社消息,當地時間4月1日,美國紐約州最高法院公佈的一份法庭文件顯示,美國前總統特朗普已繳納財務欺詐案1.75億美元(約人民幣13億元)保證金,以確保上訴期間相關處罰暫緩執行,避免資產被扣押或凍結。

法庭文件顯示,上述1.75億美元的保證金,是由總部位於加州的騎士保險(Knight Insurance)公司提供的擔保。雖然法院文件並未列出特朗普用於擔保保證金的抵押物,但根據《福布斯》報道顯示,特朗普使用了現金和投資級債券進行抵押。

騎士專業保險公司董事長漢基(Don Hankey)稱,公司在上訴法院降低特朗普的保證金之前就已經同特朗普團隊進行了接觸。漢基說,這筆交易在短短几天內就達成了:“我從未見過唐納德·特朗普。我從來沒有和他通過電話。我聽說他需要一筆貸款或保證金,而這是我們的主營行業。所以我們主動聯繫了他,他也做出了回應。”

特朗普在規定的窗口期內繳納保證金,可避免其豪宅、銀行賬戶等資產被扣押或凍結。此前,提出這起民事訴訟案的紐約州總檢察長詹樂霞(Letitia James)曾表示,她已做好查封特朗普房產的準備。

今年2月16日,美國紐約市曼哈頓一家法院裁定特朗普財務欺詐罪名成立,判處其支付高達3.55億美元的罰金及近1億美元的利息。爲避免在上訴期間資產被扣押,特朗普必須在3月25日前繳納逾4億美元的保證金。就在最後期限當天,紐約市一家上訴法院作出裁決,將保證金金額大幅下調至1.75億美元,並要求在10天內交齊。

目前,特朗普一方已提出上訴。如勝訴,保證金將被如數歸還;如敗訴,他需支付逾4億美元。如特朗普無足夠資金支付,其資產可被扣押來執行判決。

財務欺詐案是指特朗普等被告在2011年至2021年間被控通過誇大資產價值進行財務造假,以欺騙銀行等機構來獲得更優貸款條件、賺取更大利潤的民事訴訟案件。

除多個民事案件外,特朗普目前還身陷4起刑事案件。其中,特朗普涉嫌向女演員支付“封口費”一案定於4月15日在紐約曼哈頓開庭審理。

當地時間4月1日,特朗普旗下媒體科技集團(股票代碼:DJT)股價一度跌超26%,最終收跌21.47%,市值從84億美元縮水至66億美元。特朗普持有該公司約57.6%股份,其持股市值蒸發超10億美元,摺合人民幣約72億元。

責編:戰術恆