经济数据强劲叠加油价上涨 华尔街大行警告美联储加息风险上升

因近期健康的美国经济数据和油价的上涨,一家华尔街大行指出,美联储减少降息的可能性正在增加。

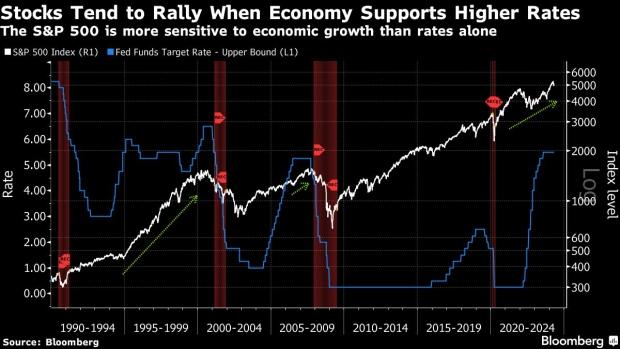

周三,巴克莱银行的策略团队在一份报告中指出,目前的利率市场已经为可能少于美联储预计的三次每次25基点的降息做好了准备。同时,期权市场预计到年底短期借款成本将高于当前的5.25%至5.5%之间,这一概率远高于2月初和3月初的预期。

换句话说,金融市场的各个角落正准备迎接美联储最近关于降息指导可能偏差的风险,该行甚至可能需要在12月再次加息,这可能会引发跨资产的更多波动。

例如,本周的数据显示美国持续的通胀迹象,周二引发了一轮再通胀交易,导致股票和政府债务同时抛售;黄金和白银价格上涨;美元指数上升;以及原油价格上涨,创下自去年10月底以来的最高水平。

巴克莱的策略师Stefano Pascale, Anshul Gupta, Riddhiman Dass和Tejas Shah表示:“美国经济重新加速的迹象重新点燃了中央银行可能需要比预期更倾于鹰派的风险,这一点已经通过短期利率市场反映出来。”

周三,油价延续了最近的涨势,30年期美国国债收益率连续第三天攀升,因其再次遭到抛售。三大指数涨跌不一,标普500指数本周首次收涨。

责任编辑:于健 SF069