中小券商股權更迭加速 券業併購預期升溫

◎記者 孫越

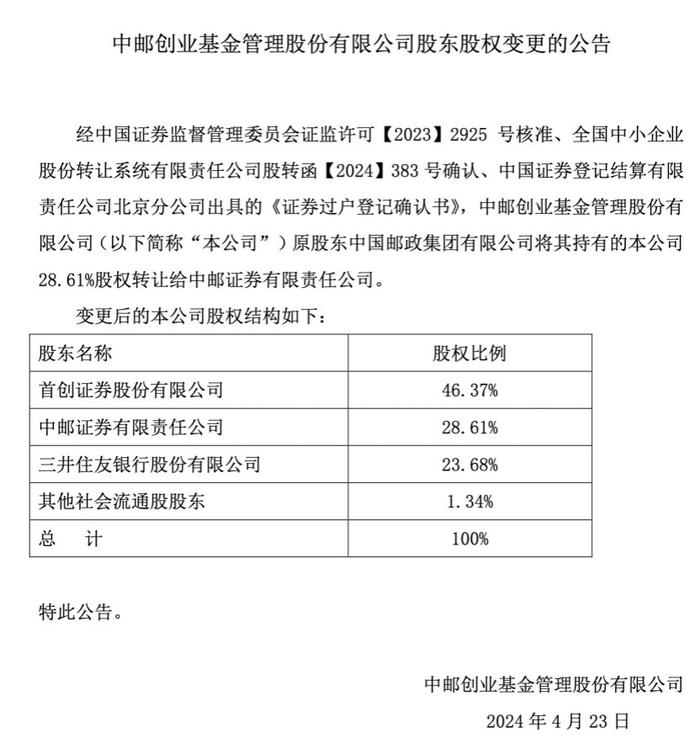

2024年以來,中小券商股權的變化陡然加速,多家中小型券商股權相繼遭股東轉讓或拍賣。股權頻頻變動的背後,反映出大股東對中小券商價值的重新評估和預期,以及行業內部併購和整合趨於活躍。

業內人士認爲,非金融主業的大股東通過減持或轉讓所持的券商股權變現,可以優化自身資產結構,聚焦主責主業;同時,中小券商理清股權結構,也有望爲大型券商提供更多併購重組標的,行業併購重組預期進一步增強。

股權更迭加快

今年一季度,券商股權轉讓事件時有發生,其中多爲中小券商。

4月2日,河南省公共資源交易中心發佈公告,聯儲證券約1.57%股權將於本月拍賣,起拍價1.47億元。3月27日,亞泰集團宣佈擬出售其持有的東北證券29.81%的股份。此外,長江證券、國都證券、東莞證券等券商股權均發生變動。

其中,部分中小券商引入具有國資背景的新股東,以進一步推動綜合實力的提升,探索特色化、差異化發展之路。今年3月29日,湖北省國資委旗下長江產業集團以非公開轉讓方式受讓湖北能源和三峽資本所持長江證券全部8.63億股股份,佔總股本的15.6%。此次權益變動完成後,長江產業集團成爲長江證券第一大股東。

中小券商股權頻頻發生變化,與多重因素相關。“中小券商股權遭轉讓比較常見,部分原因在於中小券商盈利能力不強,難以給股東創造較好的收益率。”有券商人士表示,頭部券商憑藉強大的資本實力和品牌影響力,不斷侵蝕中小券商的市場份額。在這種壓力下,中小券商面臨着資金鍊緊張、業務發展受限等問題,導致其股權價值受到市場質疑。

也有業內人士表示,現在政策鼓勵打造頭部券商進行整合併購,很多非金融主業企業退出金融企業股權,也是中小券商股權轉讓頻繁的原因之一。非金融主業企業拍賣或轉讓所持證券公司股份變現,既可以優化自身資產結構,也能爲大型券商提供併購重組標的。

併購預期升溫

今年以來,在監管政策的支持和引導下,市場提升了對券商併購整合的預期,這是中小券商近期股權變更加快的動因之一。3月15日,中國證監會發布的《關於加強證券公司和公募基金監管加快推進建設一流投資銀行和投資機構的意見(試行)》明確支持證券行業併購整合,行業優勝劣汰有望加速。

業內人士表示,當前我國證券行業牌照數量多、業務同質性強,多數中小券商難以提供較高的附加價值,且證券業集中度低於銀行、保險等行業,有通過收併購出清部分中小券商的需要。

東海證券表示,一系列的股權變更與併購重組持續推進,一方面,資本市場作爲連接實體與資本的重要紐帶,功能性與重要性逐步提升,國有資本對券商的實控力度增強,有利於提升其區位優勢,並憑藉區域資源推動業務賦能;另一方面,監管政策引導建設一流投資銀行,併購重組或成下一階段的行業主題,現階段股權結構的釐清有利於未來行業格局的重塑。

申萬非銀團隊認爲,對於中小券商而言,夯實地方國資股權結構,有助於其進一步強化區域競爭優勢;同時,通過併購重組方式補齊業務短板,實現跨區域運行,也是中小券商實現“彎道超車”的可選項。