月月亏,年年亏! 世界镍王,救不了“儿子”瑞浦兰钧

文 | 新浪财经 刘丽丽

瑞浦兰钧是“镍王”青山控股旗下的首家上市公司,曾被誉为国内动力电池“黑马”。在储能电池领域,瑞浦兰钧的地位举足轻重,它被认为仅次于宁德时代和比亚迪的“行业老三”,但业绩却与前两位“冰火两重天”。

根据瑞浦兰钧发布的2023年业绩报告,其毛利为人民币2.93亿元,比去年同比下降73.0%,年内亏损人民币19.43亿元,比去年增长331.1%。目前该公司已连续4年亏损,且亏损增长速度惊人。

之所以年报成绩如此惨淡,主要因为瑞浦兰钧的动力电池和储能电池两大板块收入都在下降。

目前看来,除了宁德时代和比亚迪有明显竞争优势,相对安全,储能企业们正在卷入这场行业洗牌大战。

收入持续下降, 成本不断上升

从瑞浦兰钧的年报看,这家公司动力及储能电池2023年的销量均高于2022年,但由于原材料价格下跌,电池产品售价也随之下降,动力电池产品销售收入同比下降7.2%,储能电池产品销售收入同比下降16.9%。

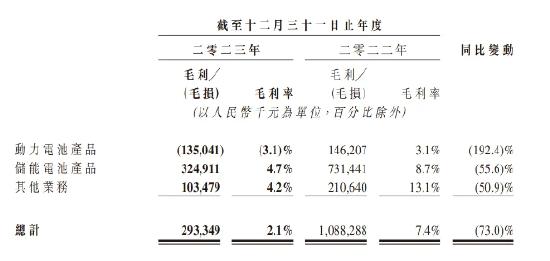

受两大板块业绩不佳拖累,瑞浦兰钧2023年毛利下降73.0%,其毛利率从2022年的7.4%下降至2.1%。

对于这样巨大的亏损增速,瑞浦兰钧的解释是去年锂电池行业主要原材料价格下行,以及动力电池领域激烈的市场竞争导致的售价降低,“而由于生产周期,原材料价格的下降需要一定时间才可传导至销售成本。”

收入下降, 成本却还在上升。

值得注意的是,瑞浦兰钧的行政开支和金融及合约资产减值亏损净额增速较高。其2023年行政开支达到人民币约5.65亿元,上涨62.9%。年报对此的解释是,主要是公司规模持续扩大,管理团队规模也相应扩大。而同期的研发开支只上涨了29.1%。

在招股书中,瑞浦兰钧也谈到,“大幅增加行政人员和办公设备的数目,以赶上迅速增长引致的行政工作,并支持未来扩展”。

金融及合约资产减值亏损净额方面,由2022年的约人民币0.81亿元上涨267.3%至2023年的约人民币2.98亿元,年报称,主要由于基于集合及个别基准方式下应收贸易账款之预期信贷亏损,就应收贸易账款减值亏损作出的拨备。

从招股说明书的数据看,瑞浦兰钧的毛利率一直堪忧,但目前还在持续下行。

其中,动力电池2023年毛损人民币1.35亿元,比2022年的毛利1.46亿元大幅下降。储能电池产品毛利同比下降55.6%,其毛利率由2022年的8.7%下降至2023年的4.7%。

瑞浦兰钧一直宣称坚持“动储结合”,曾表示动力电池及储能电池市场均具有巨大的发展潜力,为满足下游迅速增长的需求,计划进一步扩大产能,目标是于2025年底前达成150GWh以上的产能。

为了实现这个扩产计划,瑞浦兰钧一方面扩建现有工厂,计划2024年底前扩大嘉善工厂的产能至32GWh,扩大温州生产工厂的产能至50GWh;另一方面还在新建工厂,计划在佛山及柳州建立新工厂,计划产能分别为30GWh及20GWh。瑞浦兰钧还计划在欧洲、东南亚及南美洲等地建立工厂。

事实上,瑞浦兰钧的扩产计划还是比较激进的,在过往多年大幅增加产能及产量。从2019年1月的2.3GWh产能到2022年9月的32.7GWh产能,在三年多的时间里,其产能增加超过了10倍。

瑞浦兰钧方面表示,亏损的一个重要原因是较多新产能没有度过生产爬坡期,尚未达到最佳生产利用率。

此外,瑞浦兰钧的定价能力也是一个因素。为了提升市占率,瑞浦兰钧在储能电池方面,选择了以价格换市场的战略,注定也很难提升毛利。

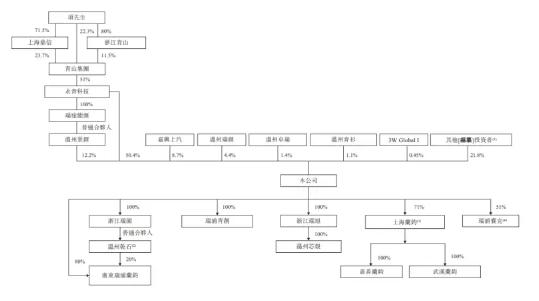

(瑞浦兰钧的股权结构)

上海瑞浦或成弃子?

在冲刺IPO的一大波储能企业里,瑞浦兰钧也许算顺利的。瑞浦兰钧在港交所上市到现在,已经过去了三个半月。

那时的瑞浦兰钧风头正劲。上市当天瑞浦兰钧在港交所的开盘价是18.6港元/股,当日收盘市值达427.6亿港元,成为港股市值最高的锂电池公司,并且也成为“镍王”青山控股集团有限公司旗下首家上市公司。青山集团掌门人项光达之女项阳阳,也出现在了瑞浦兰钧的IPO祝捷仪式现场。

招股书显示,永青科技直接持有瑞浦兰钧的50.4%股权,同时永青科技通过全资子公司温州景锂持有瑞浦兰钧12.2%股份;青山集团拥有永青科技51%的股权,而青山集团由项光达通过上海鼎信及浙江青山直接及间接最终控制57.5%股权。因此,项光达、青山集团、永青科技、瑞途能源、温州景锂、浙江青山和上海鼎信共同为瑞浦兰钧的控股股东。

瑞浦兰钧,是青山集团在新能源行业布下的一枚重要棋子,青山集团意图建立从矿产资源开采到电池应用的全产业链。但行业内部人士表示,如果业绩一直低迷,青山未来有可能会放弃上海瑞浦。

分析人士认为,每Wh单价从去年初0.8-0.9元一路降至0.4-0.5元,锂电产能过剩和产业链价格低迷已经是事实。“能惊险撑住价格战的,从目前公布年报的公司来看,只有宁德时代和比亚迪,一个有着行业1/3的规模优势,另一个则自产自销。”

有一种普遍的看法是,动力电池企业依然需要规模降本来应对未来单价突破0.3元/Wh的考验,因此许多企业会去卷储能市场,可这两个市场都是价格战重灾区。

瑞浦兰钧的年报数据,已经显示出行业增收不增利的普遍现状,大部分二三线动力电池厂商都面临着市场份额和盈利水平的双重下滑。

镍在三元锂电池原材料中举足轻重,在上游原料中,稀有金属镍在电池总成本中占比近30%,高镍、超高镍电池占比更高。作为手握全球最多镍矿产资源的企业,青山集团进军新能源领域是有自己的想法的。大股东能否拉瑞浦兰钧一把?

在国内卷生卷死,一部分储能企业选择出海淘金,但成功者鲜见。瑞浦兰钧也有积极在海外布局的打算,计划在欧洲短期内建立电池包生产工厂,并在长期建立电芯生产工厂;在东南亚,有意建立电芯生产工厂;在南美洲,有意建立电池包生产工厂,并打入美洲市场。

这些选择的背后隐约有大股东青山集团的影子。青山集团在印尼、南美都有产业链布局,应该对瑞浦兰钧的海外扩产计划有所帮助。据业内人士透露,瑞浦兰钧计划在印尼建设公司首家海外工厂,最快明年投产,而且该厂将与青山集团的韦达湾工厂毗邻而建。

一直处于烧钱期的瑞浦兰钧,什么时候能达到盈亏平衡点?

瑞浦兰钧宣称,其计划在动力电池领域,重点扩大乘用车客户群,特别是中国及海外的中高端乘用车制造商,以及将产品应用扩展到更多场景;在储能电池方面,扩大客户群,包括更多海外储能集成商,也计划增加储能电池包在销售中的比例。

“市场增速放缓让新玩家机会变少,没有进入一线的厂商日子会更加艰难,市场在进一步集中。”行业分析人士表示,出货量不相上下的二线企业将不得不去打价格战,但价格战打下来也可能是两败俱伤,最后能留在牌桌上的才是胜利者。

瑞浦兰钧董事长曹辉也曾经表示,“行业竞争已经到了深水区,很多公司都在生死边缘。90%的电池集成商都会倒下。电池厂倒下两三家的概率也很高。很多冲进来的公司最后一定是灰头土脸地出去。”