光大期货金融类日报4.15

股指期货:结构性行情明显,市场对周期行业关注度极高

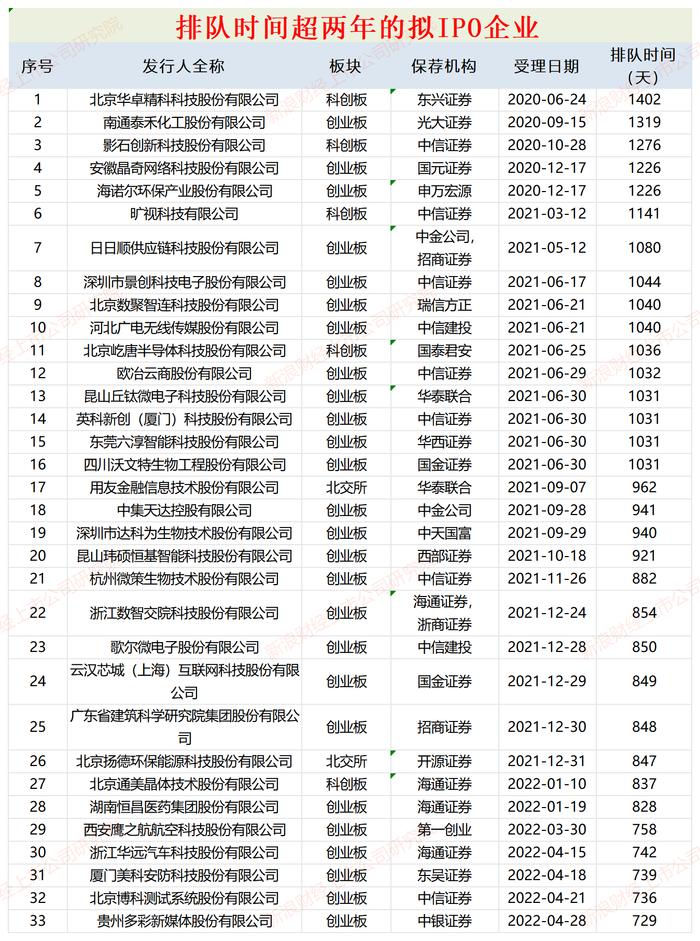

A股本周出现回调,但仍处于近期中枢范围之内,周度下跌2.73%,日均成交额8400亿元。中证1000指数下跌2.95%,中证500指数下跌1.81%,沪深300指数下跌2.58%,上证50指数下跌2.31%。基本面上,出口数据回落,基本符合季节性调整范畴;金融数据和通胀数据回落,体现出传统地产基建行业对经济仍存在一定拖累。预计指数仍在前期构建的中枢内震荡,仍需关注通胀预期对指数中长期走势的影响。板块上上游周期尤其是贵金属板块表现强势,部分投资者认为这与全球货币体系重构有关,各国央行的采购行为影响了贵金属价格的走势,市场对相关板块后续走势存在一定分歧。资金面同样可以提现这一情况。上周融资余额减少57亿元,净流入有色金属31亿元,净流出TMT合计33亿元,金融合计13亿元。北向周内净流出115亿元,净买入有色金属34亿元,净卖出食品饮料、医药生物居前。政策层面,上周五,国务院发布《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》(新“国九条”),强调金融市场整体性的高质量发展,切实保护投资者利益。一级市场上,加强企业上市、再融资、并购重组等的监管力度;二级市场中,进一步推动充长期资金入市,鼓励权益投资类基金和理财的发展;同时继续加强对交易合规的监管力度。这对于A股市场中长期健康有序发展将起到积极作用。

国债:国债收益率曲线小幅陡峭化

1、债市表现:本周发布的3月金融数据延续企业强居民弱的特点,一季度政府债融资支撑力度下降的情况下社融增速回落,同时3月通胀数据回落,基本面弱修复态势延续。资金面延续宽松,短端国债收益率小幅下行长端震荡。截至4月12日,二年期国债收益率周环比下行4.2BP至1.85%,十年期国债收益率上行0BP至2.29%,三十年期国债收益率上行2.35BP至2.49%,收益率曲线继续陡峭化。国债期货整体高位震荡,截至4月12日收盘,TS2406、TF2406、T2406 分别上涨0.11%、0.28%、0.36%,TL2406周环比下跌 0.21%。美债方面,3月美国CPI同比上涨3.5%,涨幅较2月扩大0.3个百分点,环比上涨0.4%,超过市场预期,美联储降息预期继续下降,推动美债收益率上行。截至4月12日收盘,10年期美债收益率周环比上行11BP至4.5%,2年期美债上行15BP至4.88%,10-2年利差-38BP。10年期中美利差-222BP,倒挂幅度周环比扩大14BP。

2、政策动态:央行、证监会等七部门发布《关于进一步强化金融支持绿色低碳发展的指导意见》,进一步加大资本市场支持绿色低碳发展力度。大力支持符合条件的企业、金融机构发行绿色债券和绿色资产支持证券。积极发展碳中和债和可持续发展挂钩债券。支持清洁能源等符合条件的基础设施项目发行不动产投资信托基金(REITs)产品。支持地方政府将符合条件的生态环保等领域建设项目纳入地方政府债券支持范围。本周央行每日均开展20亿元逆回购操作,全周逆回购累计净投放40亿元,逆回购余额120亿元。资金利率窄幅波动,DR007运行在1.81-1.84%的区间。4月17日有1700亿元MLF 到期,到期量较低,考虑到当前资金面较为宽松,央行无大幅超量续作必要性,预计央行平价平量续作。

3、债券供需:本周政府债发行4862亿元,净发行-2435亿元。发行计划显示,下周政府债发行636亿元,净发行-152亿元,其中国债净发行-422亿元,地方债净发行270亿元。本周新增专项债202亿元,全年累计发行6544亿元,发行进度16.8%,下周计划发行0亿元。3、主要买盘为基金,主要卖盘为股份行。本周基金净买入979亿元,农商行净买入229亿元,股份行净买入1434亿元,城商行净卖出840亿元。

4、策略观点:当前基本面未发生根本性扭转,国债收益率整体延续震荡走势。短期来看,资金宽松以及央行提及关注长端利率的背景下,短期国债收益率曲线陡峭化趋势有望延续。

宏观:3月信贷受到高基数的扰动

实体经济:天气好转,投资行业整体需求回升,黑色表需回升,库存去化加快;水泥需求保持恢复趋势,南方地区增长较明显;沥青出货量回落。消费行业,清明假期结束,一线城市地铁客运量和拥堵延时指数回升至节前水平。商品房销售偏弱,乘用车销量回升。

重要数据:中国3月份社会融资规模增量为4.87万亿元,一季度社会融资规模增量累计为12.93万亿元,比上年同期少1.61万亿元。 3月社融同比少增主要是新增人民币贷款、政府专项债同比少增,新增未贴现银行承兑汇票和企业债券融资同比多增。一季度为配合增发国债落地,专项债发行进度明显慢于往年,根据发行计划,二季度新增专项债发行将超过1.3万亿元(去年二季度发行1.3万亿),相较于一季度的0.6万亿元发行速度加快,对社融的拖累料将有所缓解。

3月人民币贷款同比少增8000亿元,分部门看,住户和企业贷款均同比少增,主因去年基数较高。去年同期处于政策发力期和需求延后的释放期,一方面各地促消费等政策措施显效发力,另一方面防疫政策调整导致消费延后释放,房地产销售持续改善,使得住户短期和长期贷款均有不错的表现。企业贷款同样表现较好,去年投资行业的终端需求恢复偏强,螺纹、水泥、沥青的开工和需求均好于去年同期水平。以上是去年同期住户和企业贷款基数较高的原因,导致了今年的同比少增,从绝对值看处于仅次于2023年的水平。票据虽然同比多增了2187亿元,但从绝对值来看处于近几年较低水平,表明贷款结构较优,匹配央行“信贷总量有效增长”的要求。

3月CPI环比下降1.0%,主要是食品和出行服务价格季节性回落影响。从同比看,CPI上涨0.1%,涨幅比上月回落0.6个百分点。同比涨幅回落,也主要是受食品和出行服务价格回落影响。食品中,猪肉价格由上月上涨0.2%转为下降2.4%,春节错位有一定的影响(今年3月猪价处于春节后的季节性下跌,而去年同期春节较晚,3月的猪价偏坚挺)。农业农村部最新2月末的能繁母猪存栏数据为 4042万头,环比下降0.6%,同比下降6.9%。3月PPI同比-2.8%,环比下降0.1%。一季度发债进度明显慢于去年,根据发行计划,二季度新增专项债发行将超过1.3万亿元,相较于一季度的0.6万亿元发行速度加快。结合中国人民银行设立科技创新和技术改造再贷款额度5000亿元的政策,对资源品的需求和价格回升均有一定的拉动。

下周关注:中国3月经济数据(周二)

贵金属:情绪过热 谨防回调

1、伦敦现货黄金再创历史新高后快速回落,较上周上涨0.59%至2343.285美元/盎司;现货白银亦冲高回落,较上周上涨1.39%至27.845美元/盎司。本周全球主要的黄金ETF持仓较上周减仓14.97吨至2542.15吨,上周统计增仓1.38吨;全球主要的白银ETF持仓较上周减仓296.97吨至22346.51吨,上周统计增仓510.11吨。截止4月9日美国CFTC黄金持仓显示,总持仓较上次(2号)统计增仓5169张至505214张;非商业持仓净多数据减仓4831张至202419张;Comex库存,截止4月12日黄金库存周度减仓6.11吨至546.87吨;白银库存增加69.72吨至9074.64吨。

2、数据方面,美国劳工部数据显示,美国3月CPI同比增3.5%,高于预期的3.4%,同时也高出前值3.2%;核心CPI同比增3.8%,高于预期的3.7%,持平前值。美CPI大超预期扑灭了市场对于美联储6月开始降息的信心,降息预期推迟至下半年,受此影响当晚美债收益率和美元指数快速回涨,压制了金价走势。但随后公布的美国3月PPI数据同比上涨2.1%,高于前值1.6%,但低于预期值2.2%,3月美国PPI同环比均低于预期,显示美国通胀反弹幅度有限,这也缓解了市场对于美联储降息推迟的忧虑,由此黄金也很快收复了失地。

3、本周美国接连公布了3月CPI和PPI数据,数据公布后金价走势以及反馈的市场情绪来看,黄金市场对利空极其不敏感,面对利多则快速上涨,笔者认为这是市场过热的表现,追高的风险在加大,近期的数据和事件也表明金价正逐渐透支降息预期交易,随着降息推迟确定性增强,黄金短期或在市场情绪推动下仍有冲高表现,但中期来看承压回调走势再所难免,投资者应注意操作节奏。另外,周末伊朗向以色列发动报复性打击,国际局势再现紧张局面,地缘政治的变数或强化投资者对黄金的看法,但市场过热的情绪仍不可忽视,谨防金价再现冲高后快速回调。